Пока все внимание рынков обращено на ситуацию вокруг грядущего повышения процентных ставок в Америке, а точнее на агрессивные обещания главы ФРС Дж. Пауэлла, ситуация вокруг будущего цикла повышения процентных ставок ЕЦБ как-то отошла на второй план.

Пока страсти кипят вокруг вероятных повышений процентных ставок Федеральной резервной системой США, возможные действия второго по значимости мирового ЦБ, европейского, отошли в тень, а здесь есть на что обратить внимание.

В еврозоне, так же как и в Штатах, на волне последствий монетарной политики ЕЦБ и его реакции на COVID-19, которая проявилась в социальных тратах ничем не обеспеченных денег, инфляция значительно выросла, и, хотя с октября прошлого года она скорректировалась вниз с уровня в 10.6% до 6.1%, она все еще остается значительно выше целевой отметки в 2%.

Ранее в этой связи председатель ЕЦБ К. Лагард неоднократно заявляла о необходимости продолжать повышать процентные ставки для усмирения высокой инфляции. И банк действительно их поднимал, что позволило паре евродоллар значительно вырасти от минимального значения конца сентября прошлого года.

Но почему уверенный рост евро в паре с долларом замедлился?

Здесь главную причину играет, с одной стороны, ситуация вокруг ФРС, ее обещаний еще дважды поднять ключевую процентную ставку до конца текущего года, что поддерживает курс доллара и оказывает общее давление на спрос на рисковые активы, а с другой, снижение потребительской инфляции в самой зоне евро. Вот и сегодня внимание инвесторов будет обращено к публикации важных данных – индекса потребительских цен в еврозоне и инфляционных показателей в Америке.

Начнем с еврозоны. Согласно консенсус-прогнозу, потребительская инфляция в еврозоне должна в июне снизиться до 5.6% с 6.1% в годовом выражении. В месячном же исчислении предполагается отсутствие ее роста, как и месяцем ранее. Базовое значение индикатора в соотношении год к году должно, наоборот, вырасти с 5.3% до 5.5%, а за июнь прибавить 0.7% против майского значения 0.2%.

Из американских данных интересными будут цифры ценового индекса расходов на личное потребление, как его общее, так и базовое значение. Годовой показатель, как ожидается, должен прибавить до 4.6% с 4.4%. Его месячное майское значение должно подрасти до 0.5% с 0.4% в апреле. В то же время предполагается, что базовый индекс в соотношении год к году сохранит темп роста в 4.7%, а за май он окажется на нулевом значении против апрельского повышения на 0.5%.

Конечно, следует обратить внимание и на данные по расходам и доходам физических лиц. Здесь предполагается понижение значений.

Как видно из представленный выше цифр, они предполагают в целом смешанную публикацию значений инфляционных показателей. Важным является, как рынок на них отреагирует.

Полагаем, что для участников рынка будет важна общая тенденция в оценке данных из США и еврозоны. Если в целом показатели будут указывать на торможение инфляции, то это может оказать сдерживающее действие на решение ФРС поднять ставки в июле. В то же время это вряд ли удержит ЕЦБ от очередного роста ставок на июльском заседании. В первую очередь это связано с тем, что инфляция в регионе евро все еще остается заметно выше, чем, например, в Штатах, а значит, несмотря на бурю в стакане, которую изображают активно Пауэлл и ФРС, пара евродоллар может получить поддержку и уже на следующей неделе попробовать протестировать локальный максимум 1.1095, который был взят еще в апреле этого года. Но прежде она может заметно снизиться на волне новостей о снижении инфляции.

Прогноз дня:

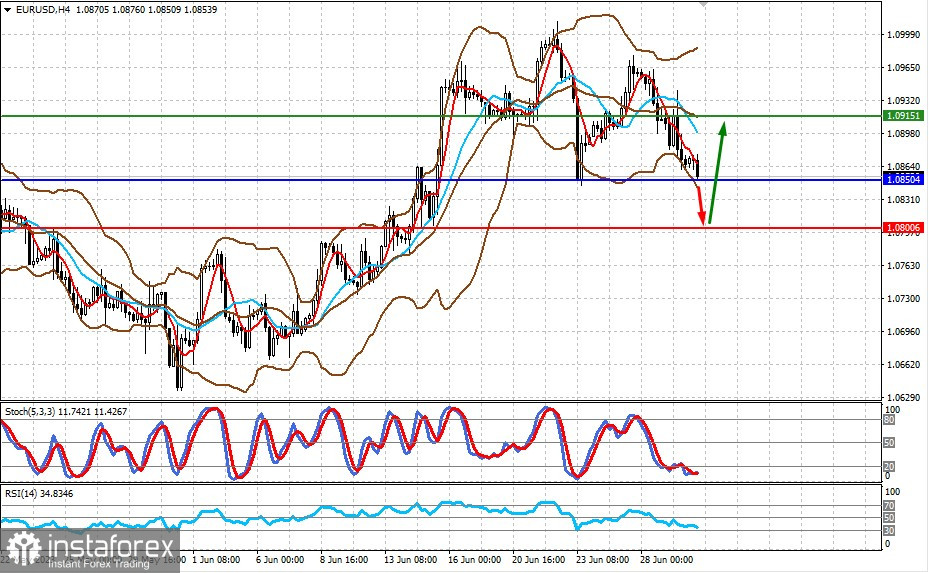

EUR/USD

Пара тестирует уровень поддержки 1.0850. Снижение ниже него может привести к локальному падению пары к 1.0800, после чего она может активно покупаться с целевой отметкой 1.0915.

USD/CAD

Пара торгуется вышей уровня 1.3235. Если она снизится ниже него на фоне публикации данных по инфляции в США и локального отскока вверх цен на сырую нефть, следует ожидать ее ограниченного снижения к 1.3125.