История повторяется, однако попытка бездумно использовать старые шаблоны зачастую приводит к потере денег. Когда в конце 2022 Банк Японии под руководством Харухико Курды расширил диапазон таргетируемой доходности 10-летних облигаций с +/-0,25% до +/-0,5%, он отправил «быков» по USD/JPY в нокаут. На Forex заговорили о неизбежности процесса нормализации денежно-кредитной политики, однако нового шага пришлось ждать около 7 месяцев.

Казалось бы, очередное увеличение границ торгового коридора должно было привести к повторному укреплению иены. Однако после незначительного падения котировки USD/JPY развернулись и двинулись на север. Старый шаблон не отработал. Собака зарыта в неосторожности Кадзуо Уэды, а также в опережающей динамике доходности американских облигаций их японских аналогов.

По итогам июльского заседания BoJ его новый глава заявил, что одной из причин расширения диапазона таргетируемой доходности стала волатильность валютных курсов. Это было воспринято инвесторами как беспокойство по поводу ослабления иены. Проблема в том, что рынки имеют свойство периодически идти против центробанка. Они испытывают его на прочность в надежде на действия, которые в конечном итоге позволят инвесторам занять правильную позицию. Forex не исключение. Если Банк Японии волнуется из-за ралли USD/JPY, почему бы не пощекотать ему нервы?

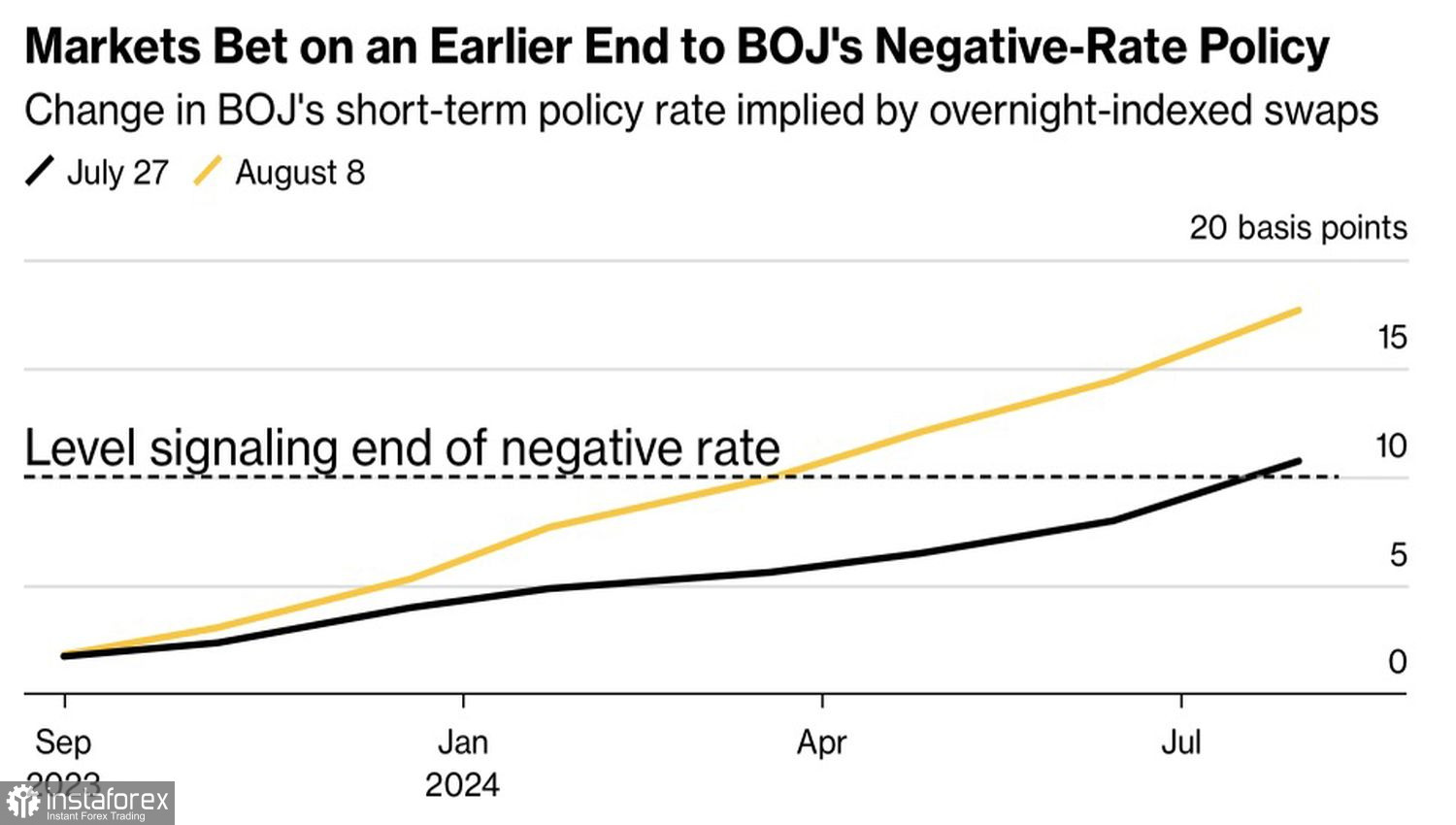

Динамика рыночных ожиданий по ставке Банка Японии

То же самое справедливо относительно заявления Кадзуо Уэды, что переход к гибкому контролю за доходностью - это не старт нормализации денежно-кредитной политики. Такой спич привел к прямо противоположному по сравнению с ожидаемым результату: деривативы сместили сроки предполагаемого повышения ставки овернайт с июля на март 2024. К концу года они рассчитывают увидеть стоимость заимствований на уровне 0,1%.

Рынок тестирует терпение центробанка и это плохо заканчивается для «медведей» по USD/JPY. К тому же BoJ показал, что не допустит быстрого перемещения доходности 10-летних облигаций к верхней границе диапазона +/-1%. Он дважды выходил с предложением о покупке долговых обязательств, чем притормозил ставки по ним. Американские аналоги растут быстрее. При этом расширение дифференциала доходности облигаций США и Японии создает благоприятную почву для продолжения северного похода американского доллара против иены.

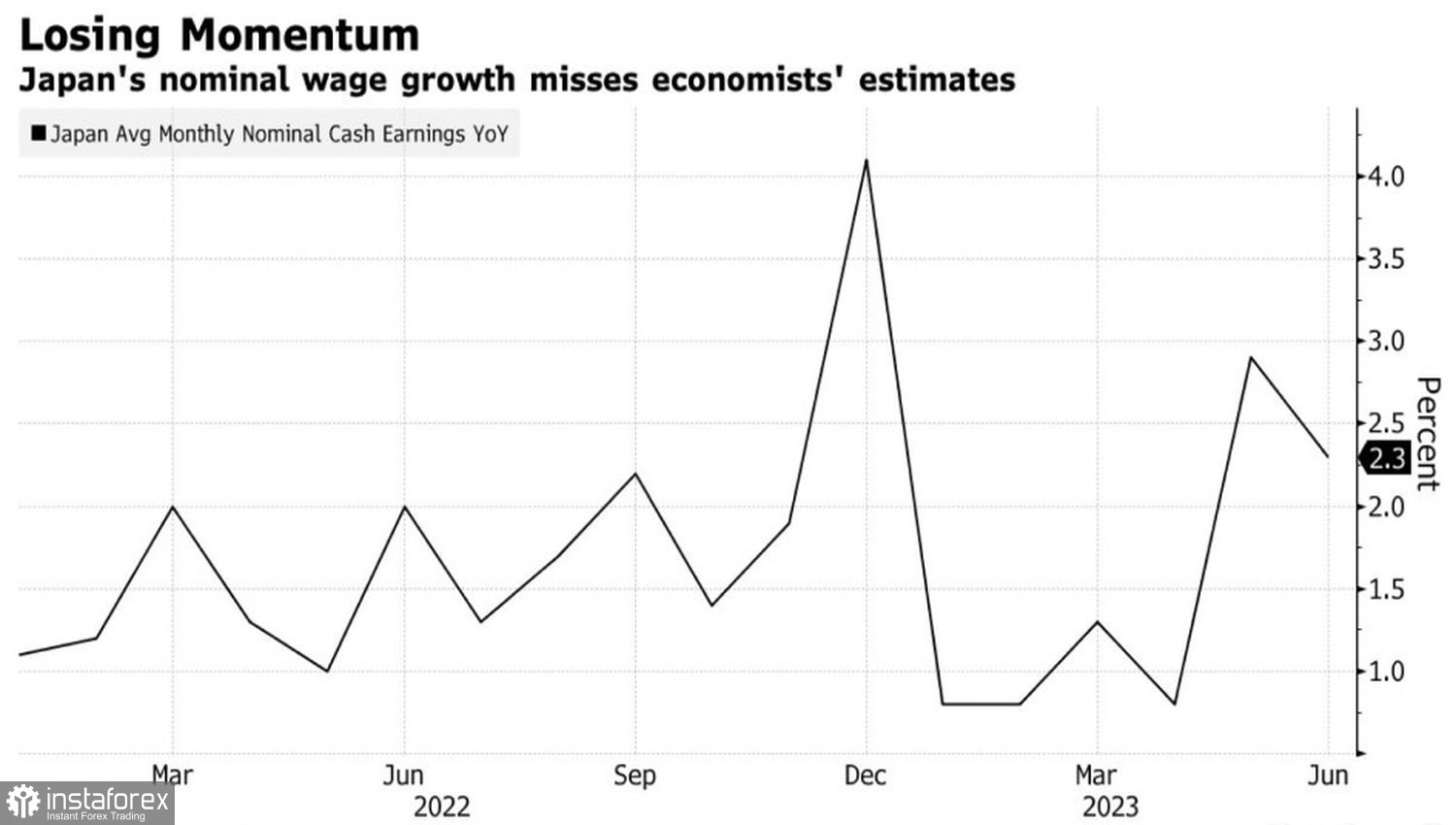

Динамика зарплат в Японии

Если добавить к этому неожиданное замедление зарплат в Стране восходящего солнца, отпадут последние сомнения в силе восходящего тренда по USD/JPY. По мнению BoJ, для того чтобы инфляция бросила якорь вблизи отметки 2%, требуется рост оплаты труда на 3% и выше.

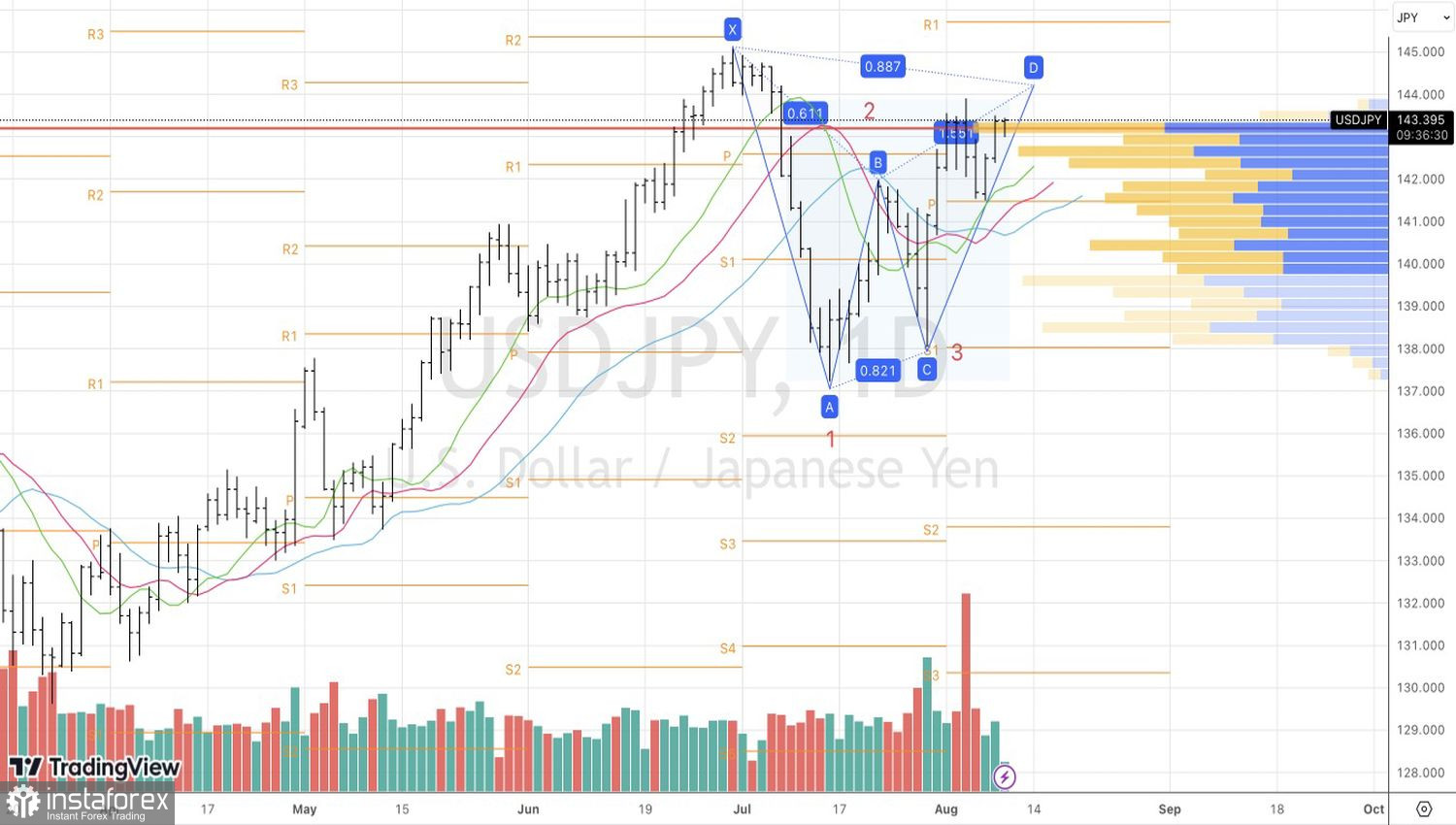

Технически на дневном графике USD/JPY имеет место устойчивая «бычья» тенденция, что подтверждается отдалением пары от скользящих средних. Тем не менее неспособность «быков» увести котировки выше 144,2, где находится таргет на 88,6% по паттерну Гартли, чревата падением пары и продажами на отбое.