Балом на Forex правят дивергенции. Расхождение в экономическом росте США и еврозоны привело к падению EUR/USD в июле-августе. Не реализовавшиеся надежды на дивергенцию в монетарной политике ЕЦБ и ФРС ускорили этот процесс. Вопрос том, чего следует ожидать дальше от центробанков и стоящих за их плечами экономик. И ответы на него разные.

По мнению ING, инвесторы переоценивают фактор американской исключительности. Уровень сбережений населения падает, фискальные стимулы из-за пандемии иссякают, ставки по потеке растут как на дрожжах, а на рынке труда появляются трещины. Дальнейшее ухудшение ситуации вынудит ФРС снизить ставку по федеральным фондам раньше, чем ожидают деривативы CME. Их прогнозы указывают на июнь, однако ING предполагает, что это случится в первом квартале. В результате доллар США ослабнет.

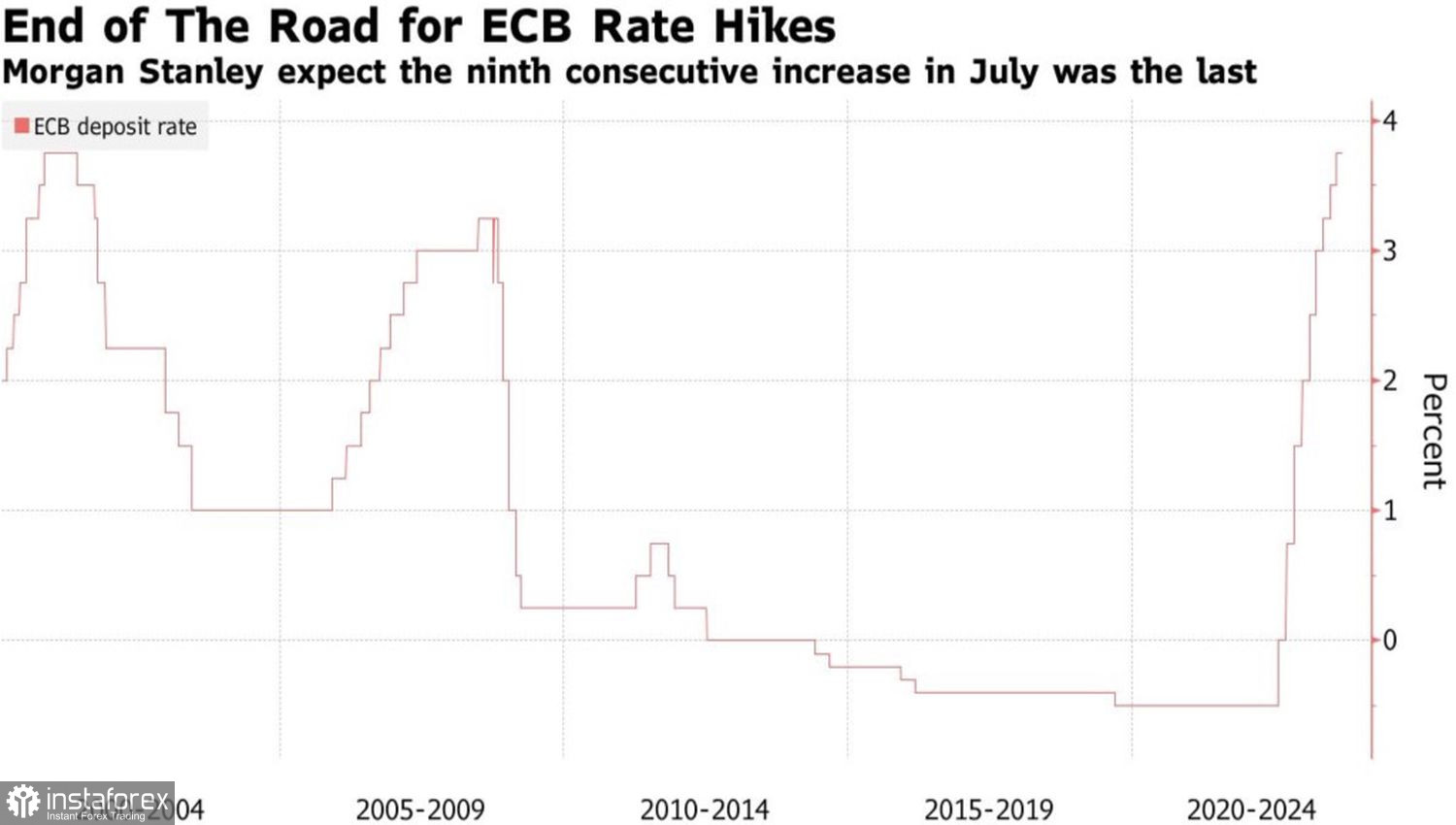

Напротив, пессимизм в отношении экономики еврозоны зашкаливает. Возможно, ЕЦБ и не будет больше повышать ставку по депозитам до 4%, однако «голубиный» разворот в Европе произойдет позднее, чем в Штатах. Это случится летом 2024. Это позволяет ING прогнозировать сокращение дифференциала реальной доходности американских и немецких облигаций и взлет EUR/USD к 1,15.

Динамика ставки по депозитам ЕЦБ

Danske Bank придерживается противоположных взглядов. Дескать, на рынке очень много разговоров о мягкой посадке, ситуации, при которой экономика США замедляется, но не доходит до рецессии. Одновременно инфляция падает до таргета в 2%. Инвесторы явно недооценивают риски повторного разгона потребительских цен. Если он случится, ФРС будет вынуждена возобновить цикл ужесточения денежно-кредитной политики, что заставит EUR/USD рухнуть к 1,05.

На мой взгляд, в обоих прогнозах есть рациональные зерна. Экономика США действительно будет замедляться, что позволит покупать EUR/USD в среднесрочной перспективе. Американская инфляция в скором времени начнет рисковать новый пик, что создаст попутный ветер для доллара. Вероятнее всего, лучшей стратегией в текущей ситуации являются краткосрочные продажи основной пары на росте с последующим переходом к средне- и долгосрочным длинным позициям.

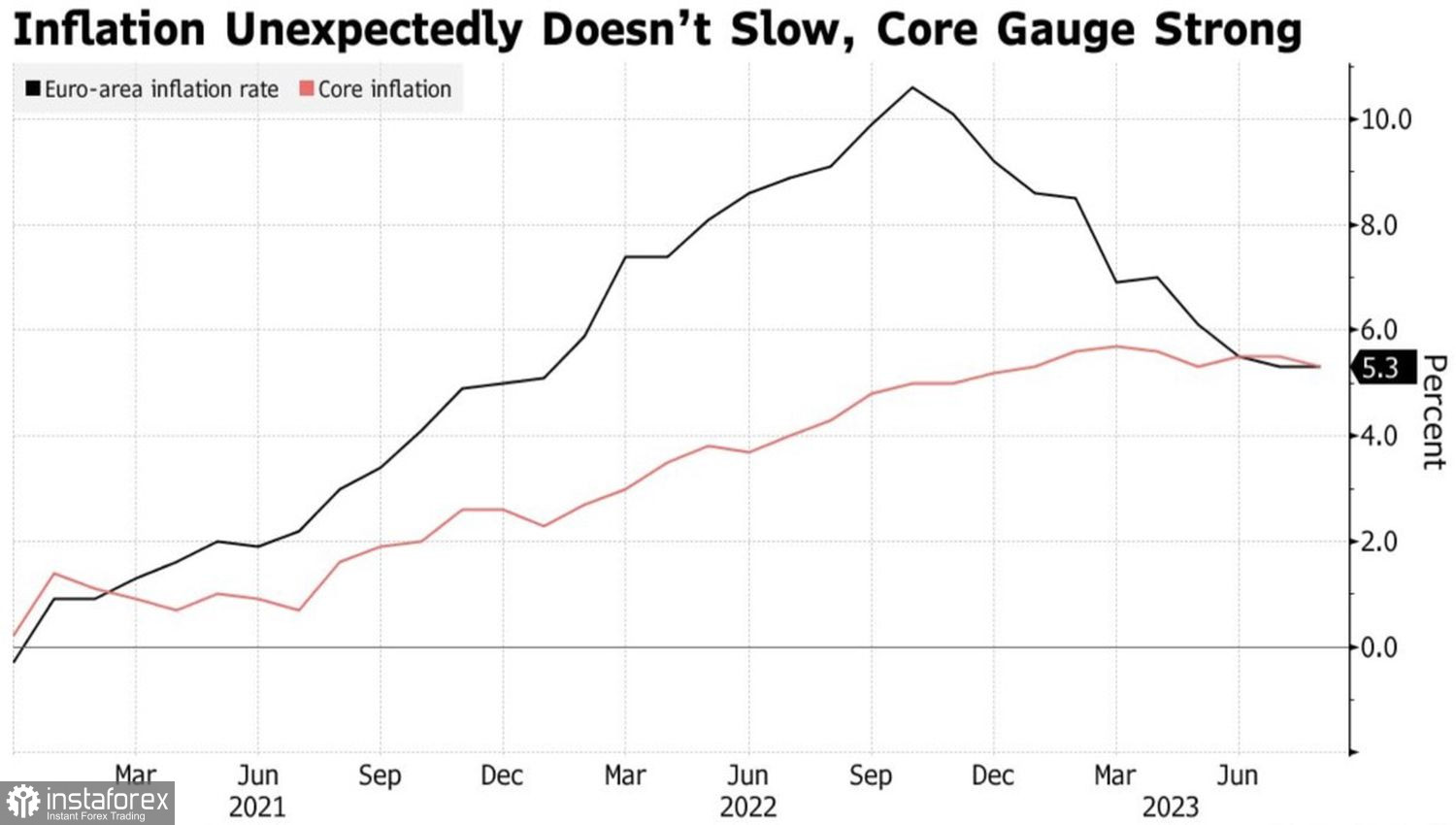

Такая стратегия неплохо себя зарекомендовала на рубеже лета и осени, когда более сильные данные по европейским потребительским ценам неожиданно утопили евро. На самом деле инвесторы обратили внимание на замедление инфляции услуг с 5,6% до 5,5%.

Динамика европейской инфляции

На мой взгляд, данные по рынку труда США за август не смогут дать покупателям или продавцам EUR/USD преимущества. Хотя серьезные движения возможны. Я ожидаю, что американская экономика не будет слишком быстро терять пар, а вот инфляция в скором времени поднимет свое уродливое лицо.

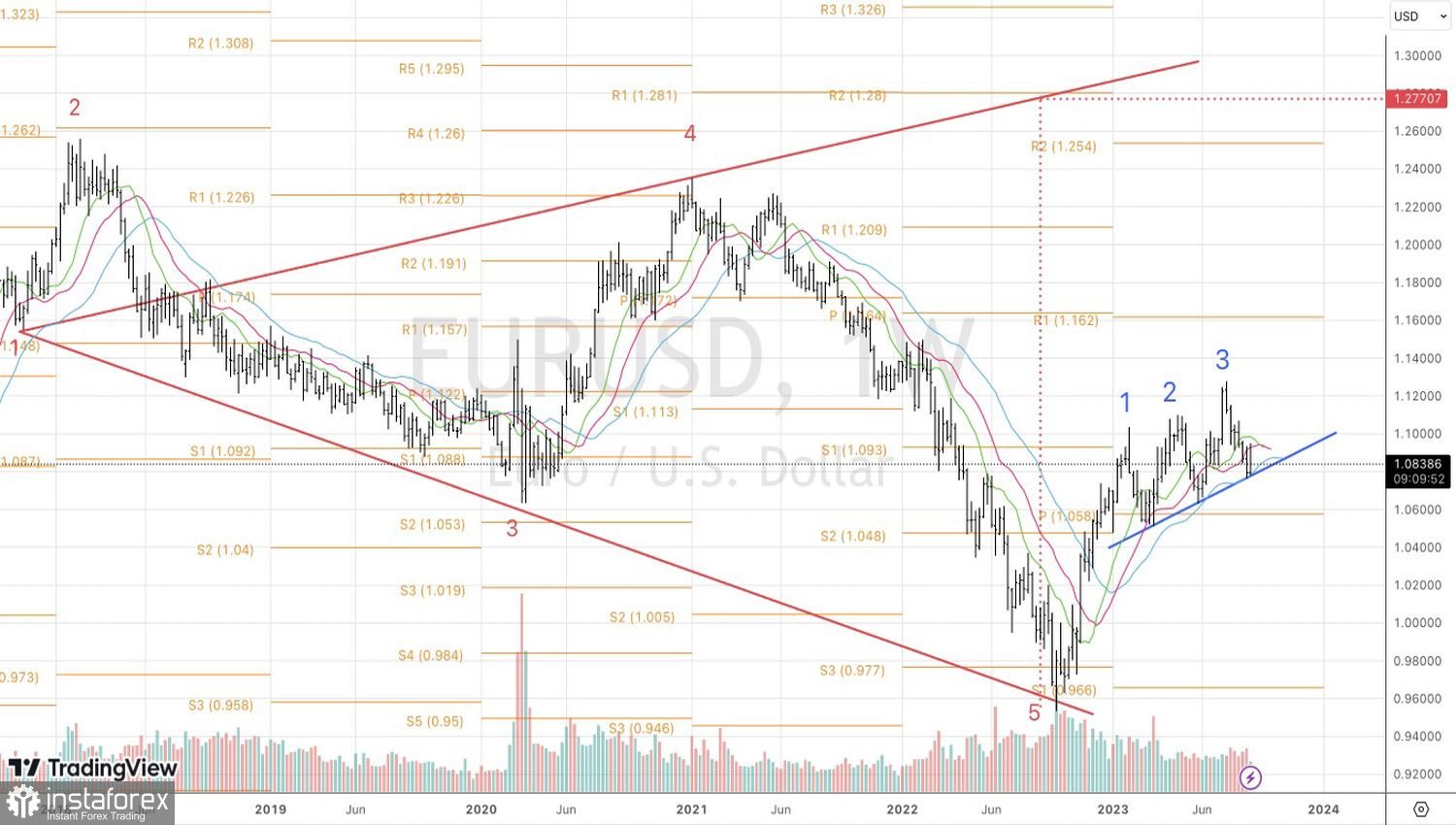

Технически на недельном графике EUR/USD имеет место формирование дочернего паттерна Три индейца на фоне реализации Волн Вульфа. Падение котировок ниже 1,08 станет основанием для продаж. Напротив, возврат выше пивот-уровня на 1,093 – повод купить пару.