Американская валюта продолжает укрепляться, пользуясь спросом, который подпитывается ожиданиями дальнейшего ужесточения национальной монетарной политики.

Доллар получил поддержку благодаря положительным показателям розничных продаж в США. Рост активности среди потребителей увеличил вероятность нового ужесточения монетарной политики до конца текущего года, несмотря на некоторые противоречия в позициях членов регулирующего органа.

Фьючерсы вернулись к оценке более чем 50% вероятности того, что Центральный банк снова повысит процентные ставки к январю, в результате чего рынки ожидают указаний от высокопоставленных чиновников ФРС в среду. Кульминацией станет программная речь главы ФРС Джерома Пауэлла в четверг.

Глава ФРБ Филадельфии Патрик Харкер выразил мнение, что давление на экономику не следует усиливать через повышение процентных ставок. Тем не менее крепкий рынок труда, замедление темпов инфляции и рост активности среди потребителей указывают на целесообразность дополнительного повышения ставок.

Решение об этом может быть принято Федеральной резервной системой после заседания в ноябре.

Сегодня внимание трейдеров доллара также было сосредоточено на данных о рынке недвижимости в США.

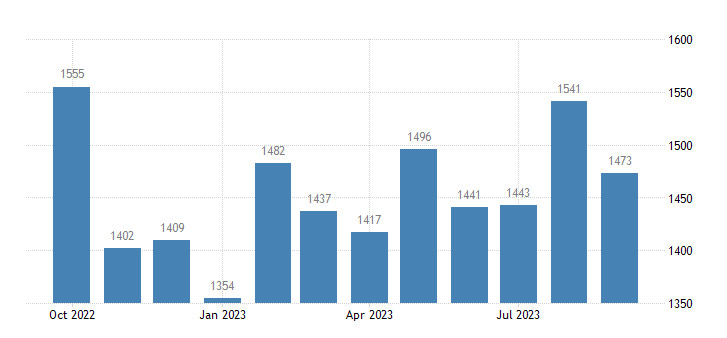

Количество разрешений на строительство в сентябре сократилось на 4,4% в годовом исчислении, до 1,473 млн. Это ниже 10-месячного максимума августа 1,541 млн, но превышает консенсус-прогноз рынка 1,45 млн.

Рост ставок по ипотечным кредитам до многолетних максимумов оказал влияние на спрос на жилье, в то время как сохраняющаяся нехватка доступных домов на рынке помогла оказать некоторую поддержку.

В целом рынок жилья в США начал восстанавливаться в сентябре. Число вводов жилья выросло на 7% в месячном исчислении. Зафиксирован отскок от пересмотренного в сторону повышения трехлетнего минимума в предыдущем месяце.

Сегодня доллар находился под некоторым давлением, так как позитивные данные из Китая способствовали аппетиту к риску. Впрочем, фактор Ближнего Востока по-прежнему не позволяет покупателям риска разгуляться. Это уравновешивает американскую валюту, которая продолжает демонстрировать стабильность выше отметки 106.

Сильные экономические данные по США также дают уверенности американской валюте.

Отметим, что с середины июля доходность 10-летних трежерис выросла примерно на 100 базисных пунктов, а индекс доллара за тот же период подорожал на 7%.

Между тем валютный импульс доллара показывает усталость, что может сигнализировать о возможном его коррекционном снижении.

При условии спада первой целью продавцов выступит отметка 105,53, но она выступает уровнем поддержки. Если говорить о потенциале роста, то преодоление уровня 106,80 должно поспособствовать повышению котировки к максимумам года – к уровню 107,34.

К иене плывет спасательный круг

Банк Японии продолжает придерживаться мягкой монетарной политики, не обращая внимания на возрастающие риски инфляционного давления в стране. Во вторник агентство Bloomberg сообщило, что новый прогноз базового индекса потребительских цен Банка Японии на финансовый год 2023, возможно, приблизится к уровню 3% по сравнению с прежним уровнем 2,5%.

Повышение прогноза инфляции свидетельствует о том, что Банк Японии верит в возможный рост заработной платы, что, как известно, может способствовать увеличению инфляции.

С точки зрения трейдеров спекулятивное давление на иену в текущих обстоятельствах, возможно, можно было бы смягчить через валютные интервенции со стороны регулятора. Однако Банк Японии пока остается на своей позиции ожидания и не проявляет активных действий.

При таком раскладе пару USD/JPY может ждать дальнейший рост.

Между тем в Rabobank считают, что курс котировок вряд ли преодолеет уровень 150. Аналитики верят в потенциальное изменение политики Банка Японии, которое позволит доходности облигаций протестировать уровни выше 1%. Это, в свою очередь, окажет поддержку японской иене.

«Учитывая проблемы, связанные с сохранением политики в отношении кривой доходности при текущих настройках, и риск того, что слабость иены усилит дальнейшее укрепление цен на нефть, мы считаем, что в ближайшие месяцы на повестке дня, вероятно, еще одно изменение политики», – пишут в Rabobank.

Рынок может сделать из этого вывод, что шансы на дальнейшую нормализацию ДКП в Японии увеличатся в ближайшие месяцы.

ЦБ в июле сообщал, что позволит доходности 10-летних облигаций подняться выше 0,5%, поскольку ослабил контроль над рынком облигаций в ответ на уровень инфляции, который превысил целевой уровень 2%.

Тем не менее он также предупредил, что не потерпит роста доходности выше 1%.

Политика контроля кривой доходности предусматривает, что регулятор покупает японские гособлигации, чтобы снизить их доходность и снизить стоимость кредитования.

Цель в том, чтобы деньги оставались достаточно дешевыми для стимулирования экономики, но побочным эффектом этого стала хроническая слабость иены, которая бесполезна во времена высоких цен на нефть.

Если доходность уйдет выше опасного уровня, это будет означать дальнейшее ужесточение политики, которое может поддержать иену.

В Rabobank по-прежнему ждут доминирование доллара в ближайшие месяцы, но изменение политики Банка Японии должно усилить психологическое сопротивление в паре USD/JPY.

Стратеги ждут возврат котировок к отметке 148 в перспективе от 1 до 3 месяцев.

Фунт. Жизнь налаживается

Смогли удивить рынок сегодняшние данные по инфляции в Великобритании, которые оказались весьма высокими. Таким образом, увеличилась вероятность ужесточения монетарной политики со стороны Банка Англии на предстоящем заседании.

Базовая инфляция составила 6,1%, что превысило ожидаемые 6%, а общая инфляция достигла 6,7% вместо прогнозных 6,6%. Этот отчет предотвратил дальнейшее падение британского фунта, и пара GBP/USD теперь стабилизируется вблизи открытия на уровне 1,2200.

При этом цена продолжает двигаться вниз по нисходящему каналу, и покупатели пытаются вернуть инициативу.

Уровень 1,2250 становится областью сопротивления. Если он будет преодолен и закрепится выше 1,2250, то, вероятно, привлечет больше покупателей на несколько дней. В противном случае если продавцам удастся удержать эту область, то слабость фунта, с технической точки зрения, может усилиться, и котировки двинутся к недавнему минимуму на уровне 1,2000.

Сейчас многое зависит от динамики европейских валют, которая будет во многом определяться конфликтом на Ближнем Востоке.

Исторически рынки помнят о рецессии в развитых странах, вызванной энергетическим кризисом 1973 года, когда страны ОПЕК резко сократили добычу нефти, чтобы влиять на мировые цены. Рынки, вероятно, будут учитывать этот риск, и с каждой новой ступенью эскалации конфликта шансы на подобный сценарий будут увеличиваться.