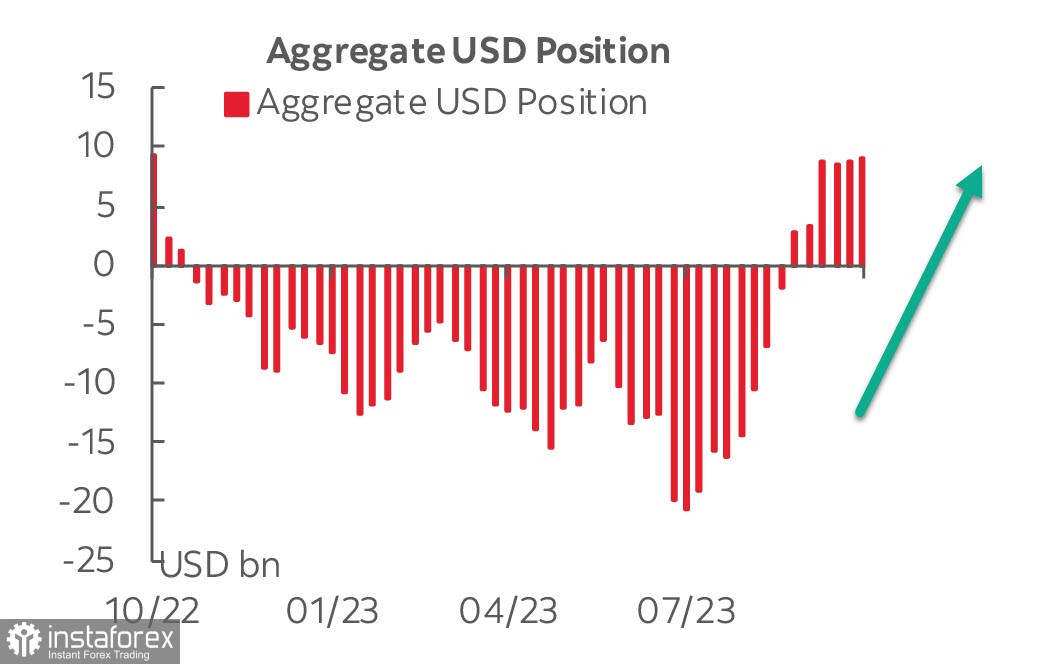

Отчет CFTC показал незначительные изменения в спекулятивном позиционировании по основным мировым валютам. Совокупная длинная позиция по USD стабильна уже четвертую неделю подряд, выросла за отчетный период на 376 млн. до 9.084 млрд, что является максимумом за год.

Также обращает на себя внимание взрывной рост ставок по золоту. Если неделей ранее совокупная длинная позиция выросла на 8.4 млрд, то за отчетную неделю она увеличилась на 7,76 млрд., и достигла 29.4 млрд., что предполагает дальнейший рост котировок. Также в небольшом плюсе швейцарский франк и иена, что предполагает рост спроса на защитные активы.

Высокая доходность в течение длительного времени остается ключевой движущей силой финансовых рынков. Доходность 10-летних казначейских облигаций США торгуется около 5%, оказывая давление на фондовые рынки и иену, поскольку контраст с режимом низкой доходности в Японии становится еще больше.

Основное событие недели – публикация отчета по занятости в США за октябрь, в среду же, кроме ожидаемо проходного заседания ФРС нас ждет отчет ISM об активности в производственном секторе. Вполне возможно, что отчет увеличит контраст между США и другими странами, а доллар получит новый импульс к укреплению.

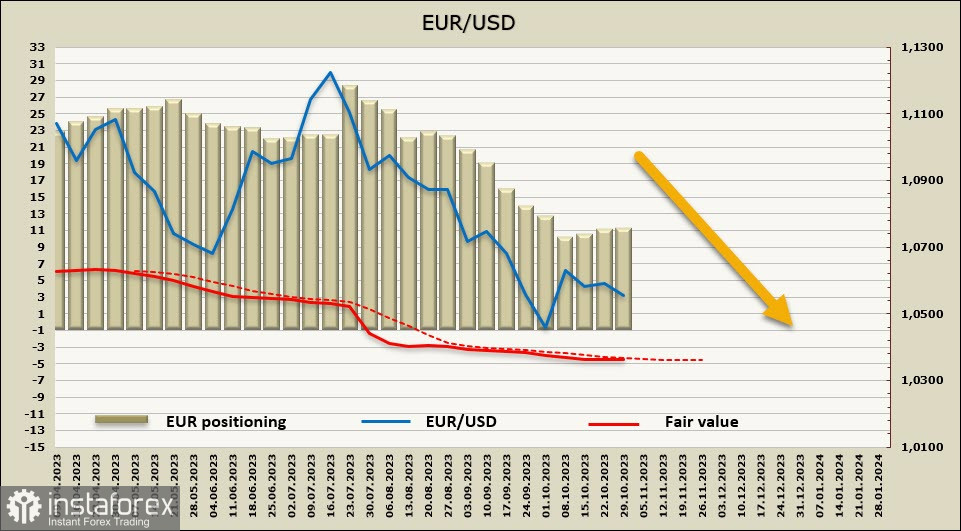

EUR/USD

Во вторник Евростат опубликует предварительные данные по инфляции в октябре, ожидается замедление базового индекса с 4.5% до 4.2%, и если отклонения от прогнозов не произойдет, то евро утратит один из факторов, способствовавших остановке его падения.

ЕЦБ сохранил ставки без изменений впервые с июня прошлого года и дал понять, что они покончат с дополнительным повышением ставок. Глава ЕЦБ Лагард дала понять, что прошедшее заседание было посвящено в большей степени подведению итогов того, что было сделано ранее, а не пересмотру перспективных планов.

Чистая длинная позиция по EUR незначительно выросла, добавив за неделю 390 млн. до 11.285 млрд. Можно отметить, что распродажа евро прекратилась, расчетная цена не имеет динамики.

EUR/USD продолжает находиться в режиме коррекции после сильного снижения в июле-сентябре. Импульс на юг стал слабее, вероятность более высокой коррекции возросла. ЕЦБ уже дал понять, что больше повышения ставок не будет, и если ситуация с энергоносителями резко не ухудшится, то коррекция может вскоре завершиться. Откат выше локального максимума 1.0695 не стал более вероятным, движение к техническом уровню 1.0760 (38% от падения) еще возможно, но вероятность этого явно не выросла. В то же время основной тренд остается медвежьим, и после завершения коррекции, если уровень 1.0695 устоит, возможна еще одна длинная медвежья волна.

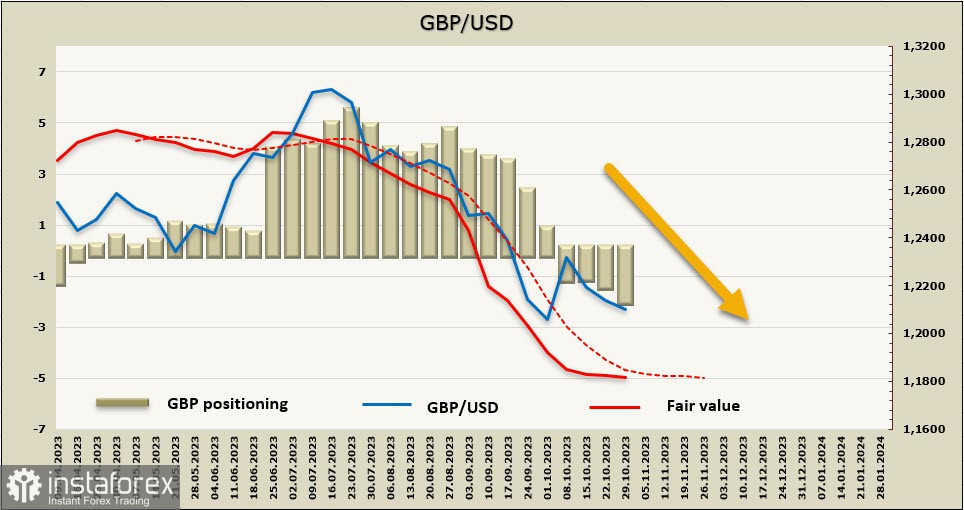

GBP/USD

В четверг, 2 ноября, Банк Англии (BoE) проведет очередное заседание по кредитно-денежной политике. Ожидается, что ключевая ставка останется без изменений на уровне 5.25%, однако решение не будет единогласным.

Оснований для того, чтобы BoE пересмотрел свою позицию, немного. Рост заработной платы в августе был слабее, чем ожидалось, и в целом демонстрировал признаки замедления, что соответствует отчету REC и KPMG, который, как отметил Банк Англии, «имеет тенденцию приводить к изменениям в официальных показателях годового роста заработной платы».

Хотя месячный ВВП за август в целом соответствовал ожиданиям на уровне 0,2% м/м и 0,3% в трехмесячной средней, рост, скорее всего, будет ниже прогноза Банка Англии на третий квартал. Аналогично, розничные продажи в сентябре остаются слабыми, без учета автомобильного топлива составляют -1,0% м/м (-1,2% г/г). Сентябрьская инфляция в Великобритании оказалась немного выше ожиданий. Индексы PMI в сентябре и октябре в целом остаются на территории спада, все они ниже 50, и продолжают сигнализировать о мрачных перспективах роста.

Поскольку инфляция в 3 кв. в среднем составила 6.7%, а это немного ниже прогноза BoE 6.9%? то на фоне очень слабого экономического роста вероятность повышения ставки стала за последний месяц еще ниже. Соответственно, у быков по фунту нет оснований рассчитывать на то, что фунт может укрепиться против доллара.

Чистая короткая позиция по GBP выросла за отчетную неделю на 563 млн. до -1.416 млрд., спекулятивное позиционирование медвежье. Расчетная цена ниже долгосрочной средней, но импульс к дальнейшему снижению слабый.

Фунт не может найти оснований для полноценной коррекции, и с технической точки зрения после завершения консолидации прорыв поддержки 1.2029 выглядит более вероятным, чем рост к верхней границе бокового диапазона 1.2337. Ожидаем, что еще один откат вверх завершится не выше зоны сопротивления 1.2190/2210, после чего последует еще одна попытка пробить поддержку 1.2029 и движение к цели 1.1800. Фунт выглядит слабее евро, поэтому кросс EUR/GBP, вероятнее всего, продолжит рост.