Валютная пара EUR/USD в четверг продолжала сильное восходящее движение, а в пятницу достигла уровень Мюррея «2/8» – 1,0986 и отскочила от него. Мы ожидали начало нисходящей коррекции(как минимум) еще в четверг, однако итоги заседаний ЕЦБ и Банка Англии внесли коррективы в наш план. Иными словами, ЕЦБ и БА заняли достаточно «ястребиную» позицию, что и спровоцировало новое укрепление европейской валюты и фунта. Зато в пятницу, когда макроэкономический фон был достаточно слабым, а фундаментальный и вовсе отсутствовал, пара показала волатильность не меньшую, чем в среду и четверг, но уже в обратном направлении. Почему началось падение?

Во-первых, мы неоднократно говорили, что европейская валюта перекуплена. Индикатор CCI четырежды заходил в область перекупленности, что свидетельствует о готовящемся падении. Однако все, что мы увидели после четырех заходов CCI в экстремальную область, это пару не самых сильных коррекций. По-хорошему, роста евровалюты на этой неделе вообще не должно было случиться, если бы не заседания ФРС и ЕЦБ. Однако ФРС заняла наиболее «голубиную» позицию из всех возможных, а ЕЦБ – достаточно «ястребиную». Поэтому мы и увидели еще одно падение доллара на 200 пунктов. Однако вечно так продолжаться не может.

Во-вторых, весь рост европейской валюты за последние 2 месяца – это коррекция. Стоит лишь перейти на 24-часовой ТФ и сразу станет понятно, что мы имеем ввиду. Да, коррекция достаточно сильная, о чем мы не раз говорили. В ноябре практически вся важная макроэкономическая статистика из США провалилась, а в декабре два заседания центральных банков сработали в пользу евро, а не доллара. Если бы не эти события, то по техническому анализу падение уже давно должно было возобновиться.

В-третьих, экономика США и ЕС находятся на разных полюсах этой планеты. Несмотря на то, что последние отчеты из-за океана были слабее, чем ожидалось, в декабре ситуация начала выравниваться. Мы увидели сильные отчеты по безработице, Нонфармам, индексам деловой активности, промышленному производству. Неплохой отчет по инфляции... В Евросоюзе же статистика продолжает чаще разочаровывать, чем радовать. Нельзя сказать, что там мы наблюдаем провал за провалом, но все же она могла бы быть и гораздо сильнее, если евровалюта рассчитывает и дальше на укрепление против доллара.

Какие главные выводы мы можем сделать после текущей недели?

На самом деле реакция рынка на заседания ФРС и ЕЦБ была импульсной и контрастной. Что это значит? По факту, все участники рынка отлично понимали, что в следующем году ФедРезерв начнет понижать ключевую ставку. Как иначе, если инфляция уже находится около 3%? Поэтому слова Пауэлла о готовности перейти к смягчению монетарной политики лично для нас не стали большой новостью. Да, Пауэлл мог заявить об этом не сейчас, а в начале следующего года, но какая разница? Тоже самое касается и ЕЦБ. Рынок отлично понимает, что ЕЦБ со слабостью собственной экономики не сможет держать весь 2024 год ставки на максимальном уровне. А о новом повышении ставки при инфляции в 2,4% речи идти не может априори. Но Кристин Лагард заявила, что в ближайшее время регулятор не будет понижать ставку, что и спровоцировало укрепление евро.

А по факту ЕЦБ и ФРС могут начать снижение ключевой ставки практически одновременно. То есть рост пары на этой неделе был спровоцирован не какими-то фактами или сроками начала смягчения монетарной политики, а простой риторикой, которая имеет достаточно размытый характер. Кто-нибудь может ответить, когда конкретно ФРС начнет снижать ставку? Нет. Кто-нибудь уверен в том, сколько раз ставка будет понижена в 2024 году? Нет. Если инфляция в Штатах перестанет снижаться, то ставка может снизиться не 3-4-5 раз, а, например, 2. Тоже самое и в Евросоюзе. Но на основании озвученной информации в среду и четверг рынок имел полное право торговать так, как он торговал.

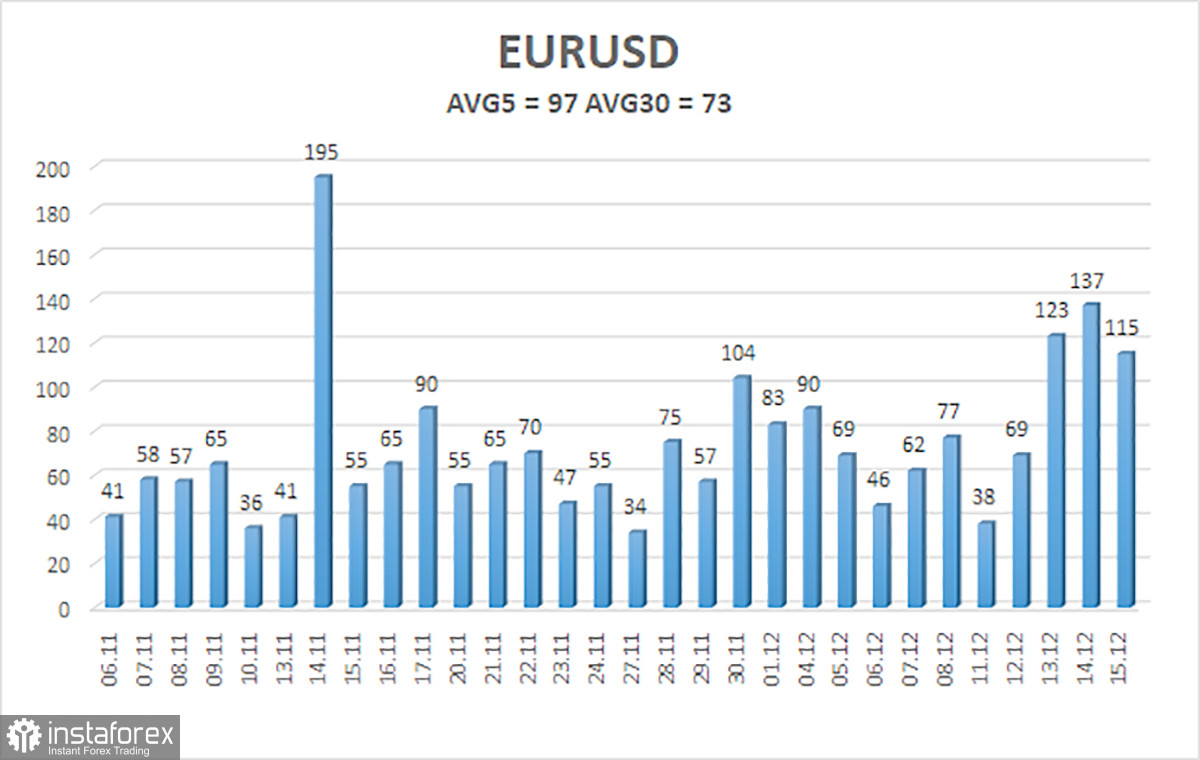

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 17 декабря составляет 97 пунктов и характеризуется, как «высокая». Таким образом, мы ожидаем движение пары между уровнями 1,0797 и 1,0991 в пятницу. Разворот индикатора Хайкен Аши обратно вверх укажет на возможное возобновление восходящего движения.

Ближайшие уровни поддержки:

S1 – 1,0864

S2 – 1,0742

S3 – 1,0620

Ближайшие уровни сопротивления:

R1 – 1,0986

R2 – 1,1108

R3 – 1,1230

Торговые рекомендации:

Пара EUR/USD закрепилась выше скользящей средней линии, но мы не верим в то, что рост может быть продолжен. Цена идеально отработала цели 1,0974 и 1,0986, после чего начала падение. Покупать пару можно при отскоке от мувинга, но мы считаем, что более вероятно дальнейшее падение. Новая перекупленность индикатора CCI указывает на куда более вероятное падение. Короткие позиции можно открывать при обратном закреплении ниже мувинга с целью 1,0742.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD.17 декабря. Натужная «ястребиная» риторика Эндрю Бейли ударила по доллару, но не убила его.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия(настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности(красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности(ниже -250) или в область перекупленности(выше +250) означает, что близится разворот тренда в противоположную сторону.