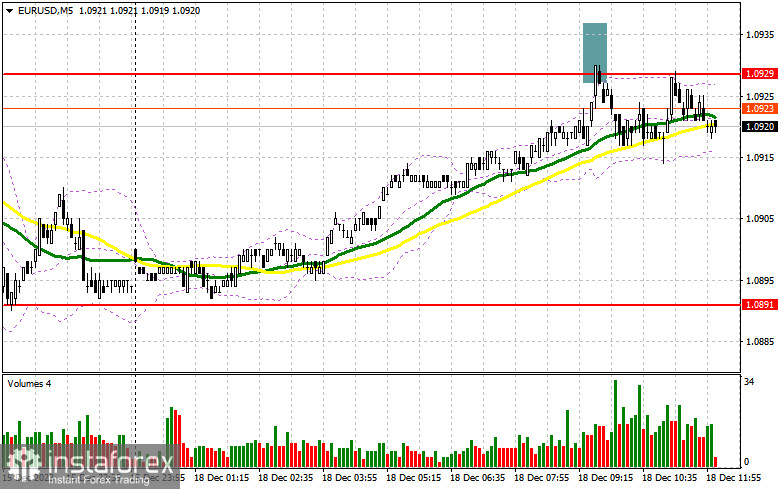

В своем утреннем прогнозе я обращал внимание на уровень 1.0929 и рекомендовал от него принимать решения по входу в рынок. Давайте посмотрим на 5-минутный график и разберемся с тем, что там произошло. Рост и формирование ложного пробоя на этом уровне привели к отличному сигналу на продажу в продолжение медвежьего тренда, наблюдаемого в конце прошлой недели. Однако на момент написания статьи до крупного падения дело так и не дошло. После снижения на 15 20 пунктов спрос на пару вернулся. На вторую половину дня техническая картина не пересматривалась.

Для открытия длинных позиций по EURUSD требуется:

Вышедшие по еврозоне данные указали на резкое снижение индексов IFO по Германии, что ограничило дальнейший восходящий потенциал пары, хотя и к сильному снижению в продолжение пятничного сценария это не привело. В ходе американской сессии и вовсе нет ничего такого, что могло бы негативно повлиять на евро, а данные по индексу рынка жилья от NAHB в США вряд ли сильно повлияют на рыночное направление. По этой причине действовать на покупку буду после снижения и формирования ложного пробоя в районе 1.0891. Только это даст точку входа в длинные позиции в расчете на восстановление EUR/USD и на еще один тест сопротивления 1.0929, выше которого проходят средние скользящие, играющие на стороне продавцов. Прорыв и обновление сверху вниз этого диапазона, чего не удалось сделать в первой половине дня, дадут сигнал на покупку и шанс на развитие восходящей тенденции с перспективой обновления 1.0968. Самой дальней целью выступит максимум этого месяца 1.1007, где буду фиксировать прибыль. При варианте снижения EUR/USD и отсутствия активности на 1.0891 в ходе американской сессии, а это возможно только в случае очень сильных данных по США, можно ожидать возврата давления на пару. В таком случае заходить в рынок планирую лишь после формирования ложного пробоя в районе 1.0857. Открывать длинные позиции сразу на отскок буду от 1.0827 с целью восходящей коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по EURUSD требуется:

Продавцы проявили себя в ходе европейских торгов, но пока дело до крупного падения не дошло. Это указывает на то, что с высокой вероятностью покупатели попытаются во второй половине дня еще раз пробиться выше 1.0929. Но до того момента, пока торговля будет вестись ниже этого диапазона, шансы на падение пары будут сохраняться. Еще один ложный пробой по аналогии с тем, что я разобрал выше, даст сигнал на продажу с целью обновления ближайшей поддержки 1.0891, образованной по итогам прошлой пятницы. Только после прорыва и закрепления ниже этого диапазона, которое может состояться во время публикации сильной статистики, а также обратного теста снизу вверх, рассчитываю получить еще один сигнал на продажу с выходом на 1.0857. Самой дальней целью выступит минимум 1.0827, где буду фиксировать прибыль. В случае движения вверх EUR/USD в ходе американской сессии, а также отсутствия медведей на 1.0929, что более вероятно, лучше всего отложить продажи до теста следующего сопротивления 1.0968. Там также можно продавать, но только после неудачного закрепления. Открывать короткие позиции сразу на отскок я буду от 1.1007 с целью нисходящей коррекции в 30-35 пунктов.

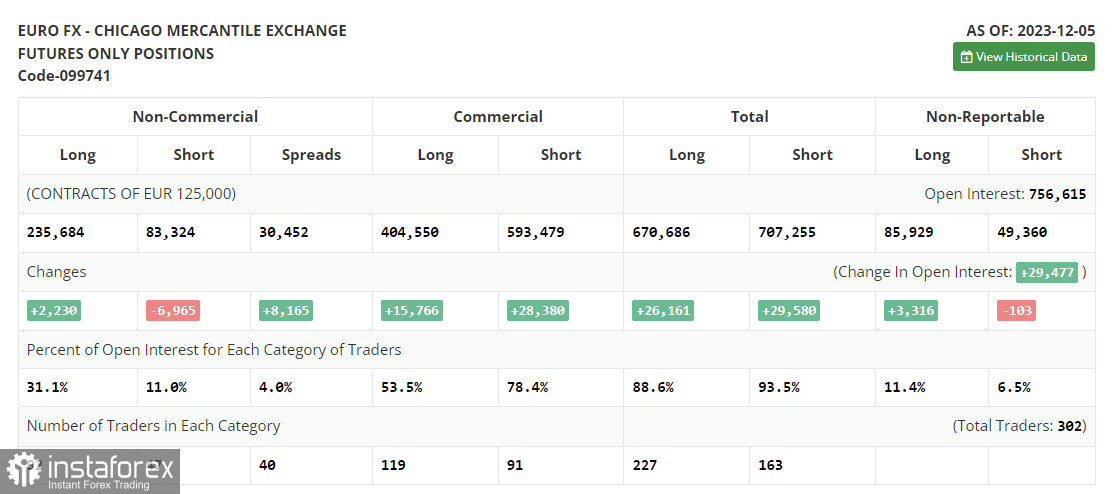

В COT-отчете (Commitment of Traders) за 5 декабря наблюдался рост длинных позиций и очередное крупное сокращение коротких. Очевидно, что декабрьское заседание Федеральной резервной системы США будет определяющим для доллара, и после заявлений политиков станет понятно, в каком направлении готов двигаться регулятор. Мягкая позиция по ставкам в следующем году приведет к перелому медвежьего рынка по евро и к росту пары. Жесткая позиция при сильной инфляции сохранит спрос на доллар еще на некоторое время, но вряд ли существенно повлияет на долгосрочную расстановку сил, складывающуюся в пользу покупателей рисковых активов. В COT-отчете указано, что длинные некоммерческие позиции выросли на 2 230, до уровня 235 684, в то время как короткие некоммерческие позиции снизились на 6 965, до уровня 83 324. В результате спрэд между длинными и короткими позициями вырос на 8 165.

Сигналы индикаторов:

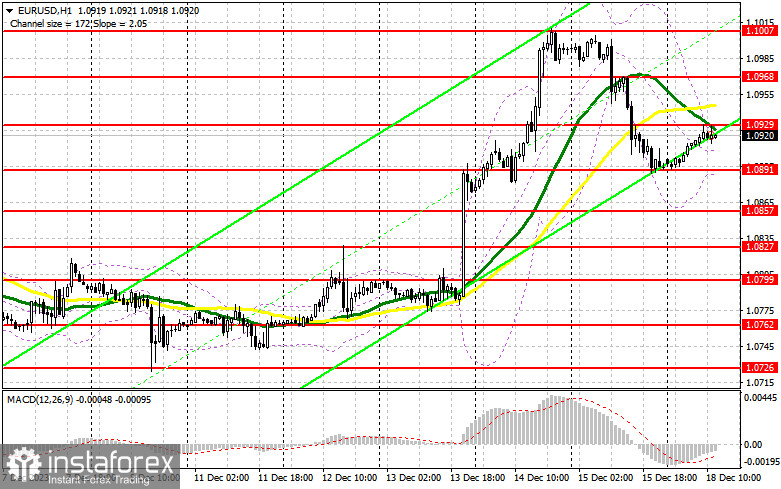

Средние скользящие

Торговля ведется ниже 30 и 50-дневных средних скользящих, что указывает на сохранение нисходящей коррекции.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае снижения в качестве поддержки выступит нижняя граница индикатора в районе 1.0890

Описание индикаторов: