Число рабочих мест в несельскохозяйственном секторе США зарегистрировало самый большой прирост (+353 тыс.) с момента резкого роста в январе прошлого года. Вдобавок ко всему пересмотр данных за декабрь добавил к и так сильному показателю еще 117 тыс. рабочих мест. Рост заработной платы ускорился до +0,6% в месяц.

Конечно, один сильный отчет еще не показатель, но в любом случае он заметно противоречит заявлению Дж. Пауэлла о том, что рынок труда перебелансируется «дефляционным образом». Мандат ФРС, если его выражать наиболее простыми словами, звучит как «нужно ужесточать финансовые условия, чтобы сбить потребительский спрос и как следствие – инфляцию». Ну вот ФРС подняла ставку до 5.5%, и по всем критериям это должно было привести и к замедлению экономики, и к снижению потребительского спроса, но что-то пошло не так.

Последние данные по ВВП за 4 квартал никак не указывают на то, что экономика замедляется, а рынок труда создает не меньше, а больше рабочих мест. Потребительские расходы остаются высокими, и если финансовые условия будут смягчаться, как ожидает рынок, то не исключено, что вместо снижения ставки вновь потребуется ее поднимать.

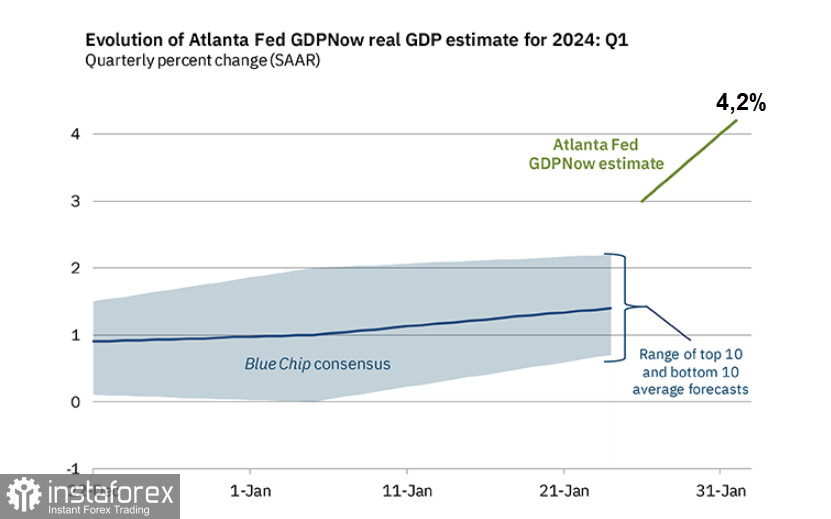

Этот удивительный вывод прямо следует из последних отчетов. Рост ВВП США в 4 квартале составил +0,8%, или 3.3% г/г, а прогноз на 1 квартал, как следует из модели GDPNow от ФРБ Атланты, по состоянию на 1 февраля составляет фантастические 4.2%, поскольку прогнозы роста реальных личных потребительских расходов и реального роста валовых частных внутренних инвестиций в первом квартале увеличились с 3,6 процента и -0,3 процента соответственно до 4,9 процента и 1,7 процента.

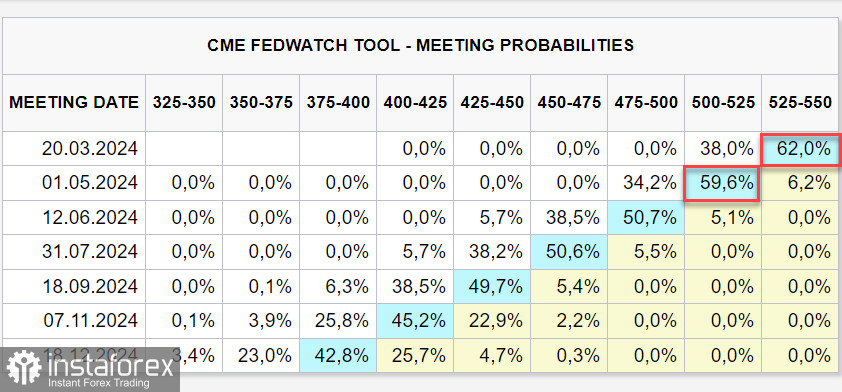

Динамика роста рабочих мест, заработной платы и ВВП позволяют предположить, что риски не снижения, а возобновления роста инфляции остаются высокими. С учетом этих рисков и более жесткое заявление Дж. Пауэлла на пресс-конференции после заседания FOMC в прошлую среду должны были бы отодвинуть сроки ожидания первого снижения ставки с марта на май или даже на июнь, что и произошло – фьючерсы по ставке показывают 38% вероятности первого снижения в марте и 60% - в мае.

По всей видимости, сценарий постепенного ослабления доллара США в 1 полугодии 2024 г., который в декабре считался почти очевидным делом, теперь под большим вопросом. 13 февраля будет опубликован отчет по декабрьской инфляции, и если она окажется выше ноября, к чему есть серьезные предпосылки, рынок вполне может отреагировать как дальнейшим снижением вероятности снижения ставки в марте и мае, так и ростом доходности UST.

Доходность же – главный критерий спроса на валюту. Если доходность облигаций покажет пусть и небольшой, но стабильный рост, то это будет означать ни много ни мало коренную переоценку рисков, которая будет толкать индекс доллара вверх.

Перебалансировка рисков утром в понедельник выглядит угрожающей для рисковых активов. Фондовые биржи Канады в пятницу закрылись в красной зоне, сегодня индексы Новой Зеландии, Австралии и Китая также показали снижение, в то время как японский Nikkei вблизи максимумов. США на фондовом рынке показывают ралли, сравнимое с историческими рекордами.

Сегодня будет опубликован отчет ISM по сектору услуг в январе. Прогнозируется рост с 50.6п до 52п., что также в плюс для доллара, но основное внимание нужно уделить деталям субиндекса занятости, и в первую очередь такому компоненту, как динамика средней заработной платы. Если она окажется положительной, то вероятность того, что январская инфляция окажется выше прогнозов, особенно ее базовая часть, станет еще выше, и тогда об ожиданиях снижения ставки ФРС в марте придется забыть.

Что может помешать укреплению доллара? Разве что растущий дефицит бюджета, для которого обслуживание госдолга при высоких процентных ставках становится все более обременительным, но и этот фактор при росте экономики станет менее значимым, поскольку можно будет ожидать роста доходов. Может сложиться такая ситуация, при которой Правительство согласится на более затяжной период высоких ставок и рост дефицита бюджета при условии, что инфляция останется под контролем. Это может быть решающим аргументом в связи с выборами президента США в ноябре.

Таким образом, сценарий постепенного ослабления доллара США в первом полугодии 2024г. под угрозой. Отчет по инфляции за декабрь может показать рост цен прогнозов, и если это случится, то прогнозы по ставке ФРС будут изменены, доходность UST уйдет еще выше, а доллар получит мощный импульс к росту.