Долгосрочная перспектива

Валютная пара EUR/USD в течение текущей недели продолжала нисходящее движение. Волатильность в течение последних пяти дней была опять очень слабой, поэтому пара подешевела лишь номинально. Если неделей ранее фундаментальный и макроэкономический фон был сильным, что спровоцировало хоть на пару дней мощные и трендовые движения, то на этой неделе интересных событий и отчетов практически не было. Что мы можем выделить? Выступления Кристин Лагард и Джерома Пауэлла, отчет по заказам на товары длительного использования в США, отчет по ВВП за четвертый квартал в США.

Ни Лагард, ни Пауэлл, ни другие представители ФРС и ЕЦБ не сообщили ничего принципиально нового. И это не удивительно, так как заседание ФРС состоялось на прошлой неделе и прошло еще слишком мало времени для изменения риторики чиновников. За этот период времени ни в Штатах, ни в Евросоюзе не публиковалось новой важной статистики, поэтому не было никаких оснований как-то менять свое отношение к монетарной политике и ее перспективам.

Отчет по ВВП США показал в очередной раз очевидное – американская экономика продолжает чувствовать себя просто прекрасно, рост составил 3,4% в четвертом квартале, хотя рынок, как всегда, ожидал меньшего значения. Отчет по заказам на товары длительного использования тоже не разочаровал, поэтому мы считаем, что доллар опять «не добрал».

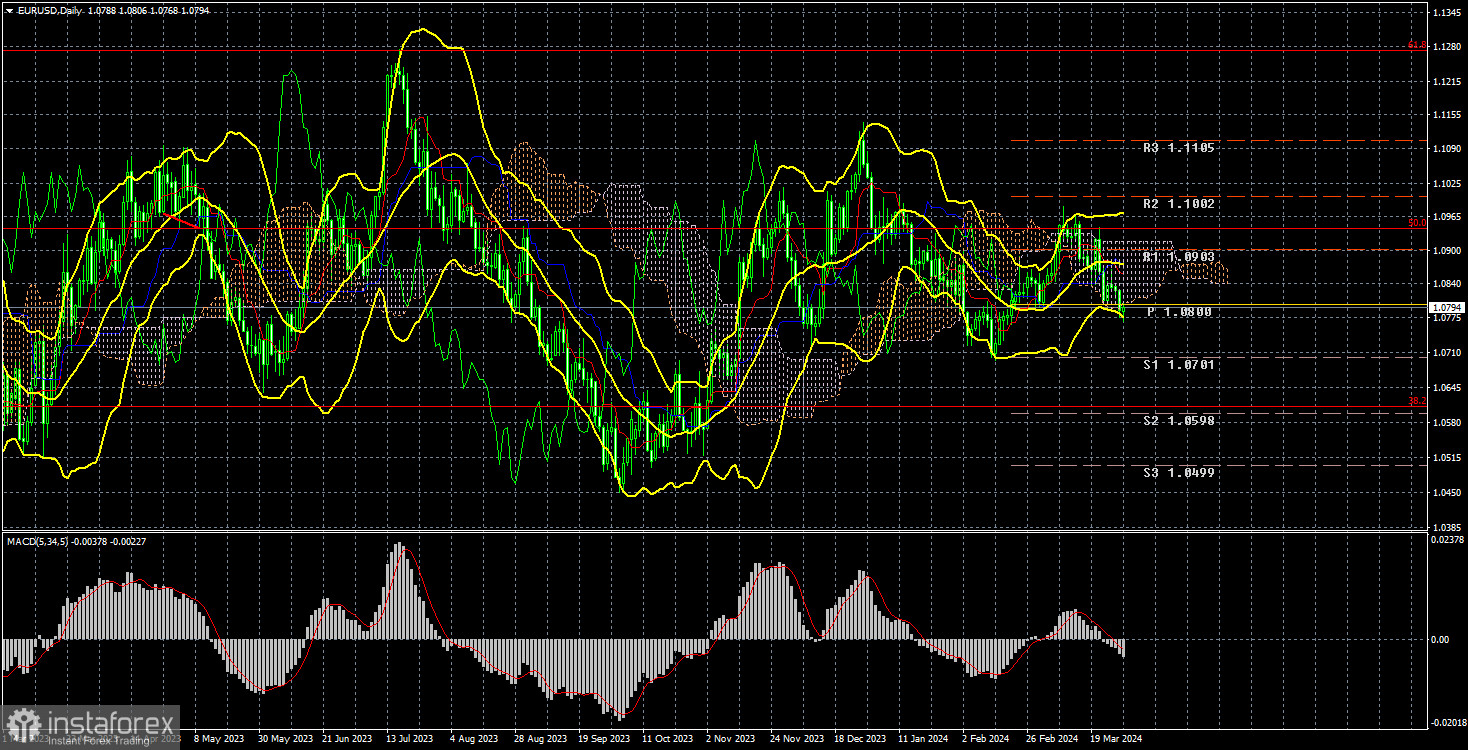

На 24-часовом ТФ тем временем складывается очень интересная картина. В октябре-декабре прошлого года мы увидели первый виток коррекции против нового нисходящего тренда, а в конце февраля и начале марта – виток коррекции уже в рамках нового витка падения внутри нисходящего тренда. Таким образом, у пары сейчас есть только два пути. Либо вниз далеко и надолго, либо же флэт, который сломает любую техническую картину. Мы, естественно, продолжаем выступать за дальнейшее снижение европейской валюты, потому что все фундаментальные и макроэкономические факторы продолжают указывать на то, что эта валюта стоит слишком дорого и должна находиться гораздо ниже. Но рынок по-прежнему не спешит с продажами. Однако пара все же снижается, что уже хорошо.

Анализ COT.

Последний отчет COT датирован 26 марта. На иллюстрации выше отлично видно, что нетто-позиция некоммерческих трейдеров «бычья» уже очень давно. Проще говоря, количество длинных позиций на рынке выше, чем количество коротких. Однако в то же время нетто-позиция некоммерческих трейдеров (красная линия) снижается в последние месяцы, а коммерческих (синяя линия) растет. Это говорит нам о том, что настроение на рынке меняется на «медвежье», так как спекулянты наращивают продажи евровалюты. Мы также по-прежнему не видим фундаментальных факторов для укрепления европейской валюты, а технический анализ говорит о продолжении формирования нисходящего тренда. Сразу три нисходящие линии тренда на недельном графике указывают на весьма вероятное продолжение падения.

В данное время красная и синяя линии движутся по направлению друг к другу (то есть происходит смена тренда после роста). Поэтому мы продолжаем выступать за падение европейской валюты. В течение последней отчетной недели количество лонгов у группы «Non-commercial» сократилось на 2,2 тысячи, а количество шортов выросло на 15 тысяч. Соответственно, нетто-позиция снизилась на 17,2 тысячи. Количество контрактов BUY выше, чем количество контрактов SELL, у некоммерческих трейдеров всего на 31 тысячу (было – 48 тысяч).

Обзор макроэкономических событий:

В Евросоюзе на этой неделе важных публикаций не было ни одной. Все, что мы узнали, – это готовность ЕЦБ начать смягчение монетарной политики в июне. Трейдеры и ранее владели этой информацией, поэтому ничего нового для себя рынок в ней не нашел. В то же время представители ФРС сделали уже несколько заявлений о том, что инфляция продолжает снижаться неудовлетворительными темпами, что не позволяет регулятору обсуждать снижение ставок. Таким образом, сроки первого смягчения политики в США могут передвинуться с июня на июль или сентябрь. Естественно, подобного рода изменения – это дополнительный повод покупать доллар, так как «ястребиная» политика ФРС будет сохраняться дольше, чем ожидал рынок в начале года. И до тех пор, пока инфляция не опустится хотя бы ниже 3%, о снижении ставки можно не мечтать.

Ознакомьтесь с другими статьями автора:

Анализ торговой недели 25 – 29 марта по паре GBP/USD. Отчет COT. Британия в рецессии, в Штатах – все в порядке.

Торговый план на неделю 1 – 5 апреля:

Длинные позиции: На 24-часовом таймфрейме пара вновь закрепилась ниже линий индикатора Ишимоку. С точки зрения фундамента и макроэкономики, возобновление роста европейской валюты по-прежнему выглядит очень сомнительно, поэтому мы весьма скептически относимся к такому варианту. Если цена каким-то чудом вернется в область выше облака Ишимоку, тогда можно будет вновь говорить о росте евро с целью уровень Фибоначчи 61,8% – 1,1271, но для нас этот вариант остается резервным, алогичным и маловероятным.

Короткие позиции: Что касается продаж пары EUR/USD, то они в данное время остаются актуальными. Так как цена располагается ниже линий Сенкоу Спан Б и Киджун-сен, мы ожидаем падения пары к уровням 38,2% – 1,0608 и 1,0450. Европейская валюта и раньше не располагала сильной фундаментальной и макроэкономической поддержкой, а заседания ФРС и ЕЦБ еще сильнее ухудшили фон для евро и улучшили его для доллара.

Пояснения к иллюстрациям:

Ценовые уровни поддержки и сопротивления (resistance/support), уровни Фибоначчи – уровни, которые являются целями при открытии покупок или продаж. Около них можно размещать уровни Take Profit.

Индикаторы Ишимоку (стандартные настройки), Боллинджер Бандс(стандартные настройки), MACD (5, 34, 5).

Индикатор 1 на графиках COT – размер нетто-позиции каждой категории трейдеров.