Доллар остается под давлением после вчерашних данных от ADP, согласно которым число новых рабочих мест в частном секторе американской экономики выросло на 99,0 тыс. после +111,0 тыс. в июле и при прогнозе в +145,0 тыс. Если бы не опубликованные (в 12:30 GMT) еженедельные данные с рынка труда США по динамике заявок на пособия по безработице, которые оказались лучше прогноза (227 тыс. новых заявок против 231 тыс. неделей ранее при прогнозе в 230 тыс.), то падение доллара, вероятно, было бы сильнее, отметили мы в нашем вчерашнем обзоре «EUR/USD: торговые сценарии на 05 - 06.09.2024».

Между тем основные валютные пары двигаются сегодня в узком диапазоне, в то время как инвесторы ждут публикации (в 12:30 GMT) официальных данных от Бюро статистики труда США по занятости в августе.

Прогнозы экономистов предполагают рост на +164,0 тыс. новых рабочих мест, созданных в несельскохозяйственном секторе, после +114,0 тыс. ранее в июле. Уровень безработицы также может скорректироваться в лучшую строну, до 4,2% с 4,3% ранее, и это все еще выше предыдущих значений в 4,1%, 4,0%, 3,9%, 3,8%.

Хотя это позитивные факторы для доллара, их может оказаться недостаточно, чтобы его покупатели смогли переломить ситуацию и изменить тенденцию снижения доллара, учитывая предстоящее 17 и 18 сентября заседание ФРС. На нем же, как ожидается, руководители американского ЦБ впервые с июля 2023 года снизят процентную ставку. Но на сколько - на 0,25% или 0,50% - вопрос остается открытым.

Учитывая недавние сильные макроданные, поступившие из США, вероятность снижения процентной ставки на сентябрьском заседании ФРС на 0,50% значительно уменьшилась. Скорее всего, ставка будет снижена на 0,25%. Но и эта вероятность также не является 100-процентной, отметили мы в нашем вчерашнем обзоре «EUR/USD: пробой 1.1100 или возобновится ли рост?».

Сегодня (в 12:30 GMT) данные с рынка труда также представит Статистическая служба Канады. Здесь ожидается рост занятости в августе на +25,0 тыс. после снижения на -2,8 тыс. и -1,4 тыс. рабочих мест ранее, а также повышение уровня безработицы до 6,5%.

*) см. также

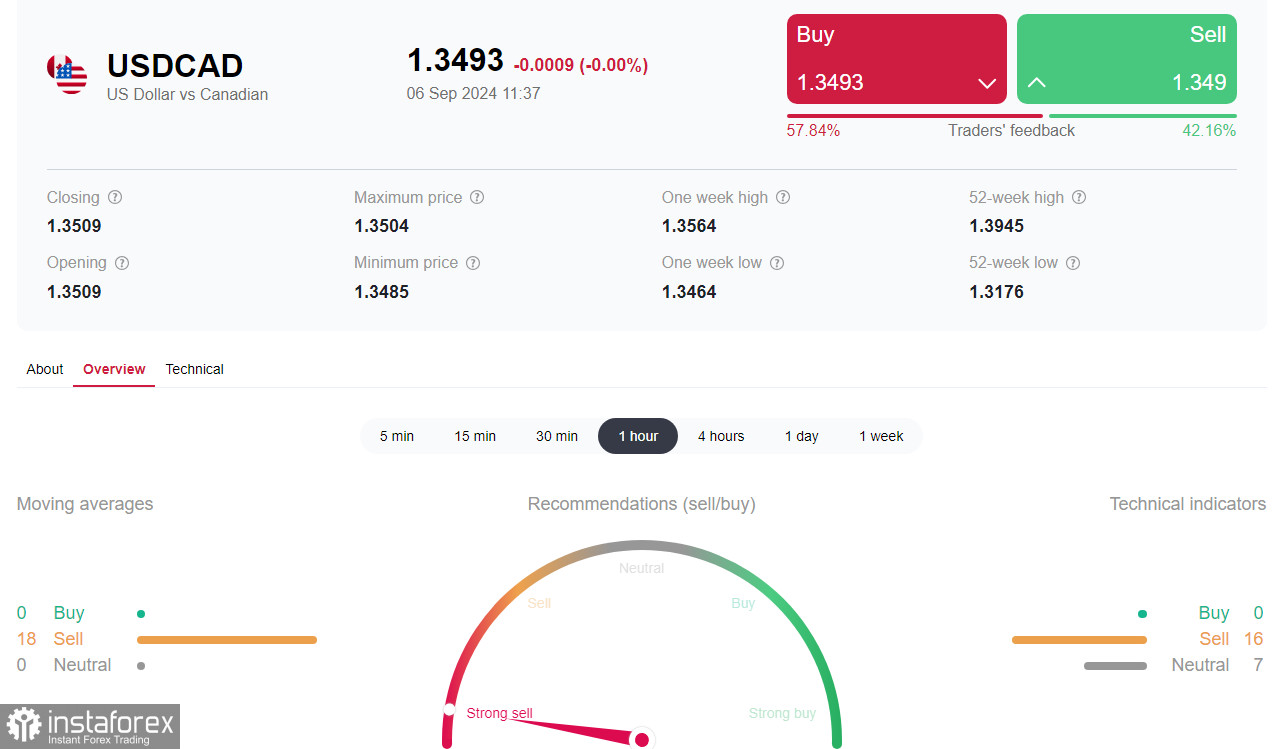

- Торговые индикаторы Instaforex по USD/CAD

- Инструменты фундаментального анализа. Кредитно-денежная политика центрального банка

- Инструменты фундаментального анализа. Динамика рынка труда

В июле 2024 года безработица в Канаде была на уровне 6,4% против 6,4% в июне, 6,2% в мае, 6,1% в апреле и марте, 5,8% в феврале, 5,7% в январе 2024 года. В случае дальнейшего роста безработицы канадский доллар, скорее всего, снизится, особенно, если другие данные отчета также окажутся слабыми.

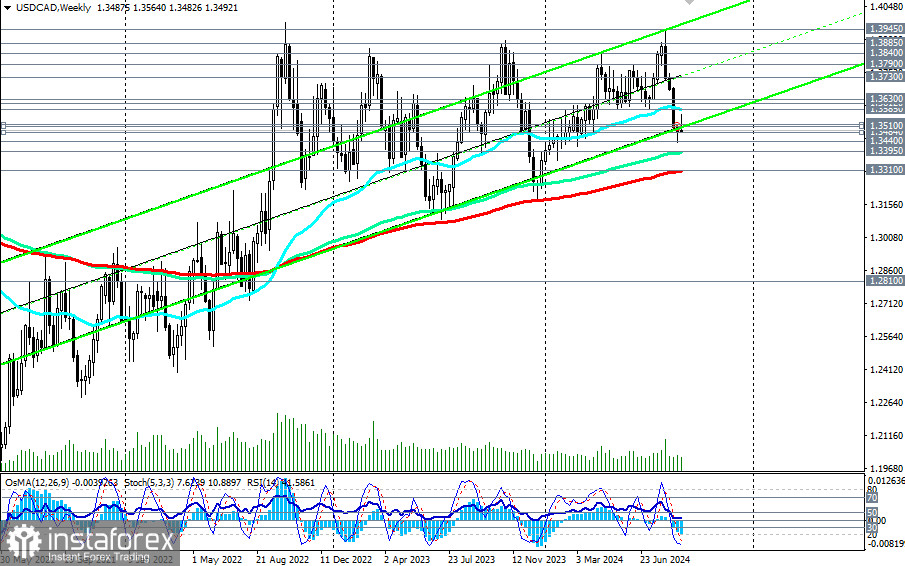

В этом случае пара USD/CAD, которая, несмотря на сильное снижение в августе, остается в зоне бычьего рынка и нашла поддержку вблизи отметки 1.3440, может возобновить рост, особенно если данные с рынка труда США, публикуемые также в это же время, окажутся сильными.

Здесь также инвесторы, торгующие парой USD/CAD, обратят внимание на падение цен на нефть. Канада, как известно, является ее крупнейшим производителем и поставщиком на мировой рынок, прежде всего в США, и канадский доллар обычно получает поддержку от роста цен, во многом еще сохраняя признаки сырьевой валюты. Однако снижение нефтяных цен вкупе с недавним решением Банка Канады снизить процентную ставку вновь выйдет на повестку дня в прогнозировании динамики канадского доллара.

Таким образом, сегодня наибольший всплеск волатильности будет наблюдаться именно в паре USD/CAD. Отчасти это затронет и другие валютные пары с сырьевыми валютами, например с австралийским и новозеландским долларами (подробнее см. в USD/CAD: торговые сценарии на 06.09.2024).