Евро удивил, отреагировав на тарифы Дональда Трампа уверенным ростом. Котировки EUR/USD подскочили на 4% от уровней 2-летних минимумов, несмотря на то что Белый дом не стал церемониться с Мексикой, Канадой и Китаем. Повысив пошлины $1,5 трлн на импорт, президент США доказал, что не стоит его недооценивать, как это делали финансовые рынки до весны. Однако вместо того, чтобы упасть, основная валютная пара выросла, удивив многих инвесторов.

После президентских выборов в США основной рыночный нарратив заключался в том, что тарифы Дональда Трампа ускорят инфляцию и заставят ФРС долго удерживать ставку по федеральным фондам на уровне 4,5%. В то время как американская экономика продолжит расти выше тренда. Эта комбинация воспринималась как благо для доллара. Индекс USD подскочил на 7% за четвертый квартал, однако в начале года взгляды инвесторов изменились.

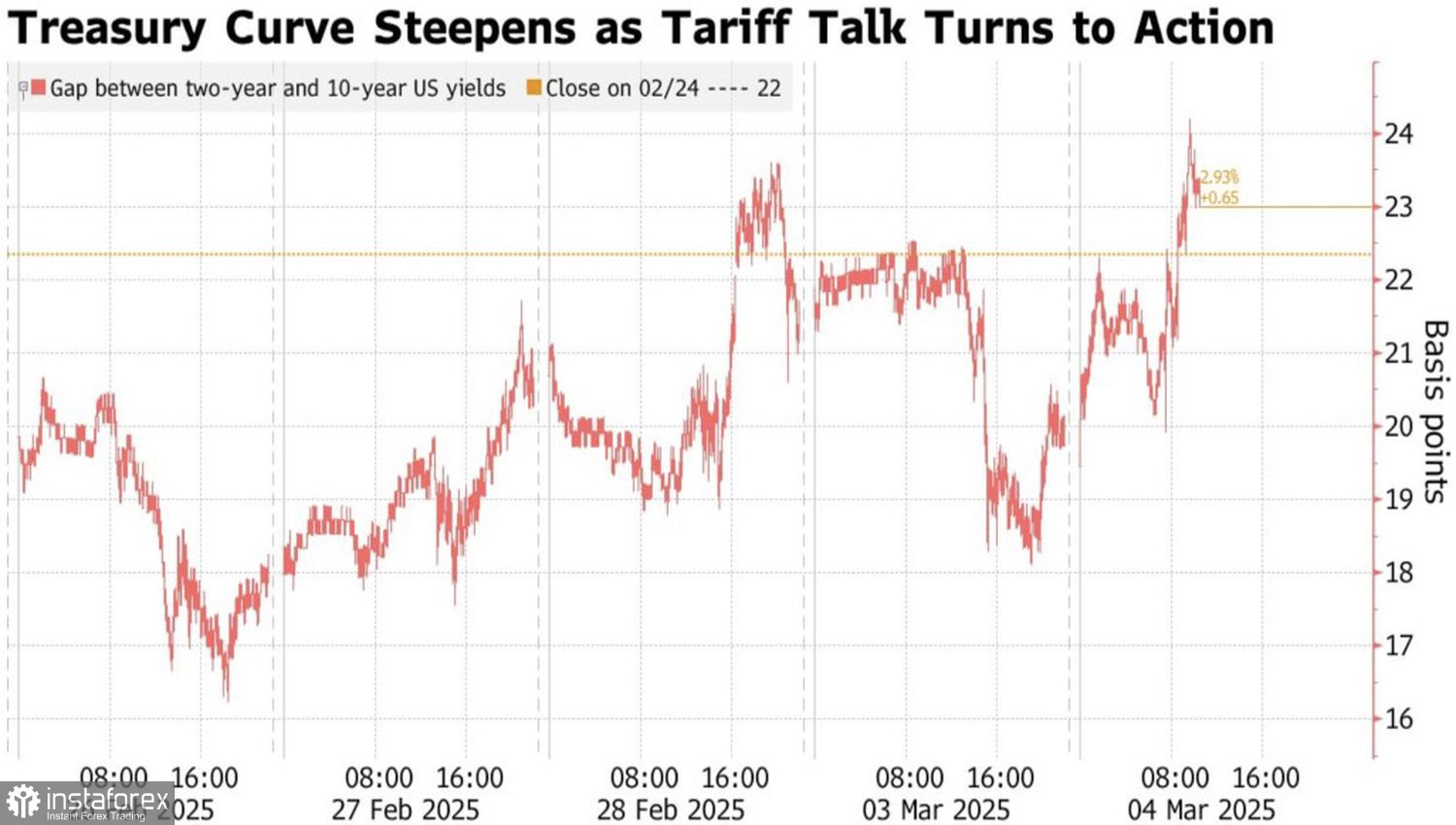

Динамика кривой доходности в США

Сначала отсрочками тарифов Дональд Трамп заставил думать, что его угрозы – не более чем часть переговорной стратегии. Это позволило хедж-фондам и управляющим активами начать выходить из чрезмерных лонгов по доллару США. Дальше – больше. Признаки охлаждения американской экономики и рост кривой доходности после длительной инверсии, что обычно происходит в преддверии рецессии, ускорили распродажи индекса USD.

Инвесторы теряют веру в американскую исключительность и начинают искать альтернативы эмитированным в Штатах активам. При этом рост расходов ЕС на оборону на фоне приостановки США военной помощи Украине воспринимается как позитив для EUR/USD. Во-первых, подобные заказы разгонят немецкую промышленность и промышленность других стран еврозоны, что ускорит ее ВВП.

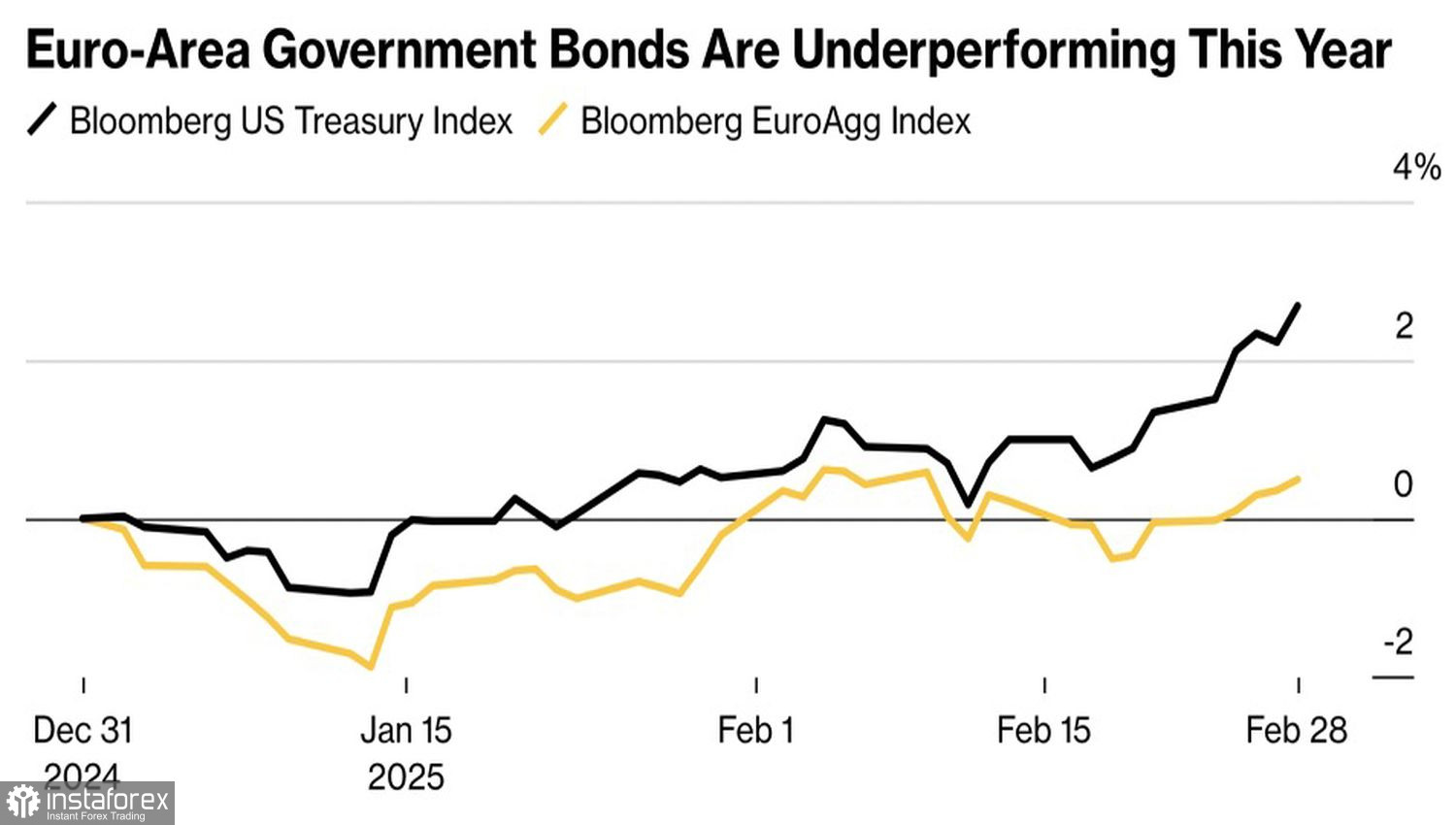

Во-вторых, для их финансирования будут нужны деньги. Правительства станут их искать в займах. Ожидания увеличения объемов эмиссии облигаций создают прочный фундамент для роста их доходности. В то время как в США происходит обратный процесс – ставки по долговым обязательствам падают из-за страхов перед рецессией.

Динамика индексов облигаций США и Германии

В результате дифференциал доходности облигаций США и Германии сужается, что запускает перелив капитала из Нового в Старый Свет и оказывает поддержку EUR/USD. Тем более что европейские акции уже третий месяц подряд превосходят свои американские аналоги.

Таким образом, ралли основной валютной пары – результат изменившихся рыночных нарративов. Охлаждение экономики США лишает доллар такого козыря как американская исключительность. В то же время вера в увеличение европейского промышленного производства из-за расширения госрасходов на оборону подставляет плечо евро.

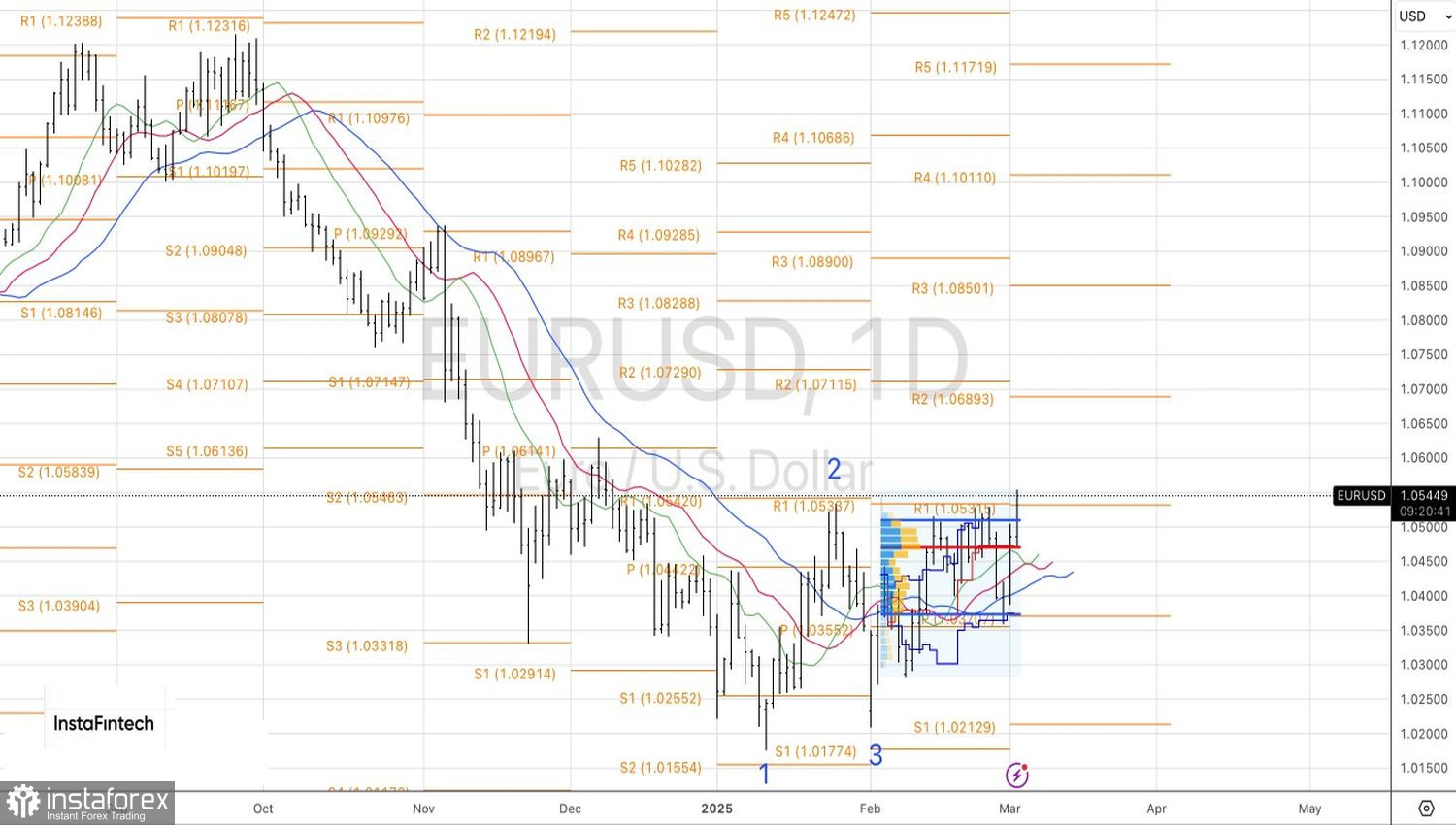

Технически на дневном графике EUR/USD имеет место выход котировок пары за пределы диапазона справедливой стоимости 1,0375-1,0515, что сигнализирует о «бычьем» импульсе. Сформированные от $1,0465 длинные позиции по евро следует удерживать.