Когда выбор невелик, выбирать проще. В отсутствии важной макростатистики из-за закрытия правительства США инвесторы вынуждены реагировать на выступления чиновников и корпоративную отчетность. В то время как представители Белого дома из кожи вон лезут, чтобы порадовать рынок акций, а старт сезона корпоративных данных оказался удачным, S&P 500 ничего не остается, как продолжать ралли.

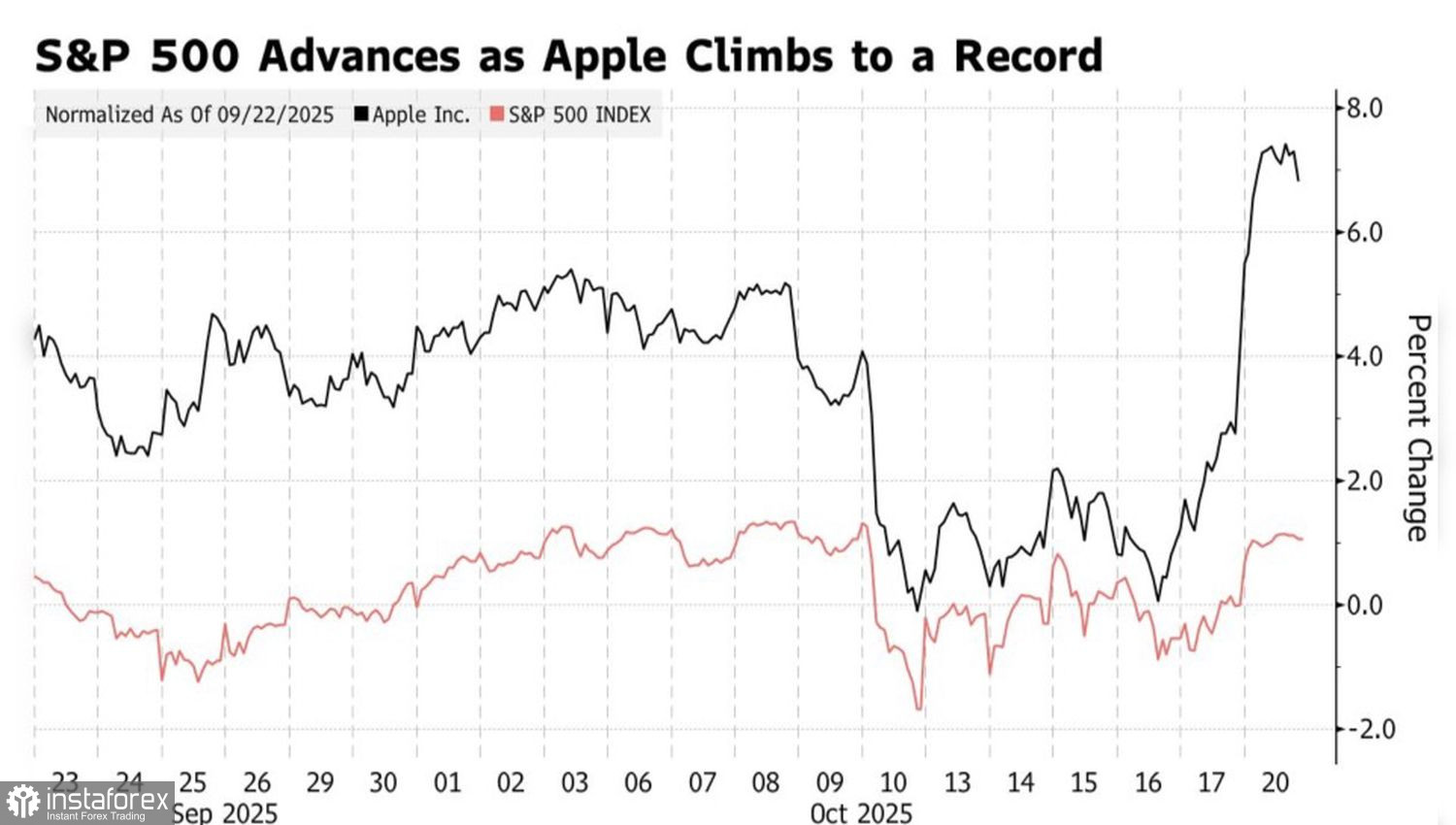

За первую неделю прогнозы прибыли превзошли 76% отчитавшихся компаний. Среднее значение показателя составляет 68%, за предыдущий квартал – 73%. Эмитенты S&P 500 начинают за здравие, а взлет акций Apple на сообщениях о впечатляющем росте продаж моделей iPhone в текущем году потянул за собой вверх весь рынок. Капитализация компании выросла до $3,83 трлн. По этому показателю она обошла Microsoft и занимает второе место в мире после NVIDIA.

Динамика Apple и S&P 500

Масла в огонь ралли широкого фондового индекса всеми силами пытается подбросить Белый дом. Директор Национального экономического совета Кевин Хассетт заявил, что шатдаун может закончиться на этой неделе. Министр финансов Скотт Бессент сообщил, что вылетает в Малайзию для переговоров с китайской делегацией. Дональд Трамп уверил, что запланированная через две недели встреча с Си Цзиньпином в Южной Корее состоится.

Американская администрация дает понять, что открыта для заключения сделок. И рынок акций опирается на это. Пусть октябрь оправдывает статус самого волатильного месяца года, однако желание инвесторов выкупать провалы доказывает, что коррекция S&P 500 будет длиться недолго.

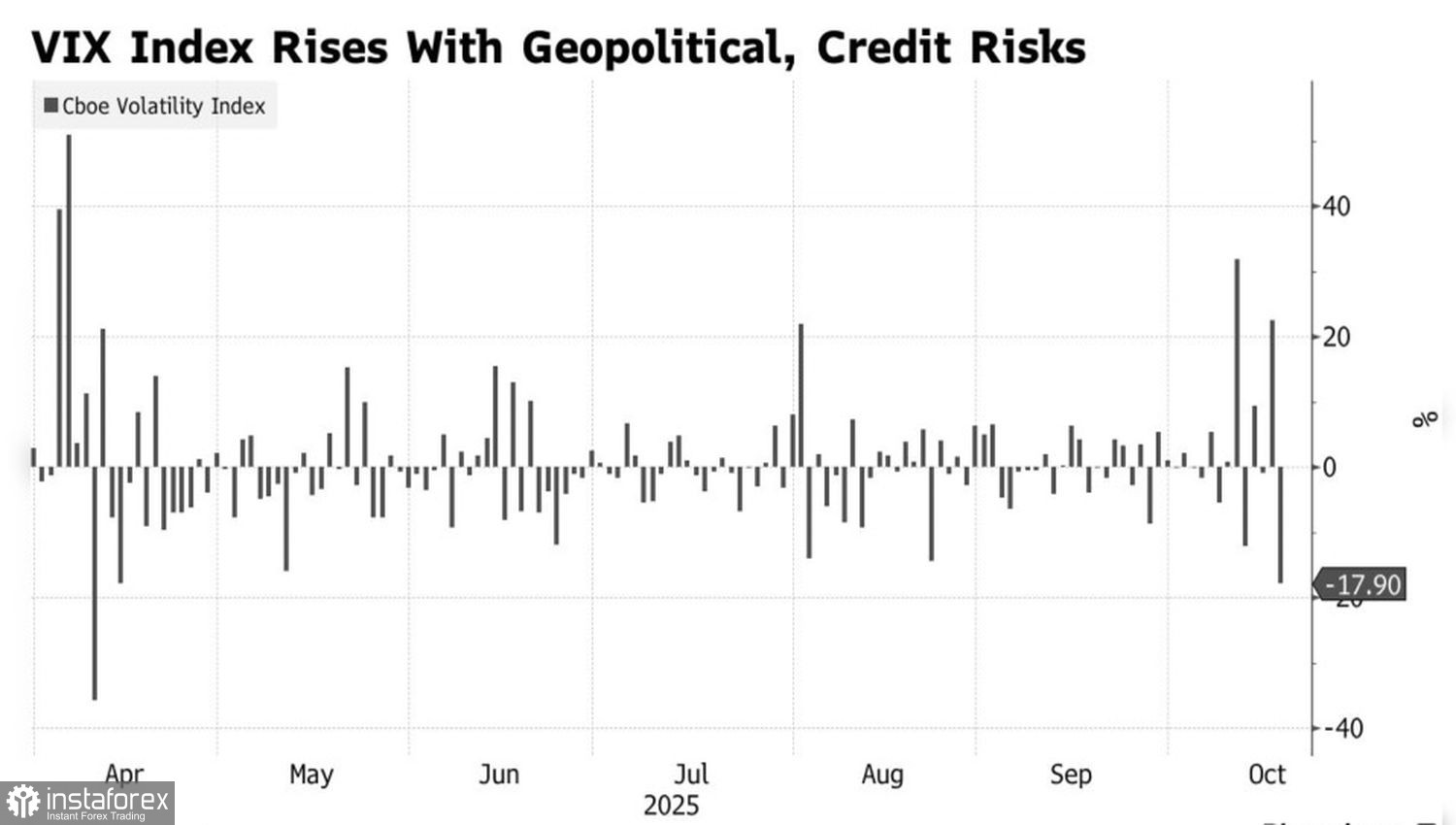

Рынок всерьез напугался, когда Дональд Трамп объявил о 100%-х тарифах. Однако постепенно страх уступает место жадности. Об этом сигнализирует падение индекса волатильности VIX.

Динамика индекса страха VIX

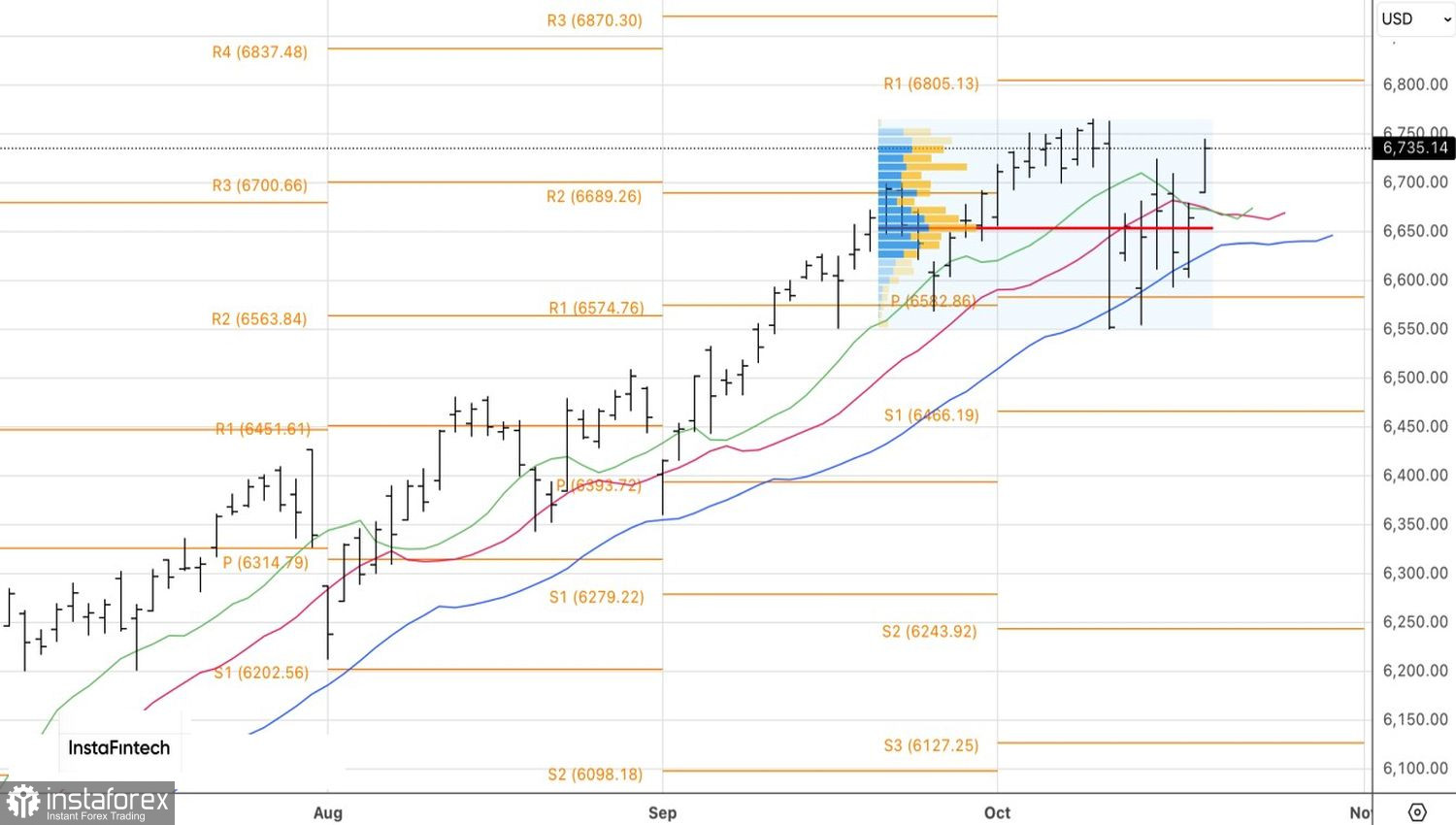

По мнению Morgan Stanley, чтобы риски коррекции S&P 500 устремились к нулю, требуется выполнение двух условий. Стабильно сильный сезон корпоративной отчетности за третий квартал и заключение торгового соглашения между США и Китаем.

Инвесторы с нетерпением ожидают релиза данных по инфляции в США за сентябрь, который должен в скором времени увидеть свет. Пусть и с задержкой из-за отключения американского правительства. Ожидается ускорение как потребительских цен, так и базовой инфляции. На первый взгляд, это плохая новость для широкого фондового индекса. Однако инвесторы наверняка выкупят провал, так как ФРС дает понять, что в любом случае будет снижать ставку по федеральным фондам на октябрьской встрече FOMC.

Технически на дневном графике S&P 500 имел место выход котировок из диапазона краткосрочной консолидации. Прорыв ее верхней границы вблизи отметки 6720 позволил сформировать лонги. Для их наращивания широкий фондовый индекс должен закрепиться выше. При таком раскладе шансы на достижение ранее установленных таргетов на 6800 и 6920 возратут.