Perspectiva a largo plazo.

Durante la semana pasada, el par de divisas EUR/USD intentó iniciar una corrección al alza frente a la tendencia a la baja, que se ha estado formando por decimoquinto mes consecutivo. A mediados de la semana, el par creció 200 puntos durante un día, y no hubo razones ni motivos específicos para un crecimiento tan fuerte. Sin embargo, este movimiento puede atribuirse a una corrección técnica, ya que de vez en cuando el precio todavía necesita ser ajustado. Y en general, casi todos los factores ahora continúan del lado de la moneda estadounidense. Ya dijimos anteriormente que el factor geopolítico respalda completamente al dólar estadounidense, ya que esta moneda sigue siendo una "reserva" para todo el mundo. Es decir, en caso de otra crisis, muchos inversores abandonan activos, inversiones y divisas de riesgo, transfiriendo su capital al dólar. Naturalmente, la demanda del dólar en este caso aumenta, lo que lleva al crecimiento de la moneda estadounidense frente a la mayoría de las monedas. Es decir, en rigor, es el dólar el que está creciendo ahora, y no el euro o la libra que están cayendo. El factor macroeconómico también se mantiene del lado de la moneda estadounidense. La economía europea no estaba en las mejores condiciones incluso antes de la crisis entre Ucrania y Rusia, y ahora, cuando más de 2 millones de refugiados de Ucrania emigraron a los países de la UE, se ha creado una carga adicional sobre ella. En consecuencia, el BCE simplemente no puede endurecer la política monetaria, ya que cualquier aumento de tasas significará enfriar la economía que ya no está tan caliente. Al mismo tiempo, la Fed inicia un ciclo de aumento de la tasa clave, que probablemente durará todo el 2022. En consecuencia, el dólar tendrá una demanda adicional, gracias a la Fed. El indicador Ichimoku visualiza perfectamente lo que está sucediendo en el mercado en este momento. Todas las correcciones recientes terminaron cerca de las importantes líneas Senkou Span B o Kijun-sen.

Análisis COT.

El nuevo informe COT, que se publicó el viernes, mostró un debilitamiento del estado de ánimo "alcista" entre los comerciantes profesionales. El primer debilitamiento en los últimos meses. Ya hemos llamado la atención de los comerciantes sobre el hecho de que los principales actores estaban construyendo activamente posiciones largas, pero al mismo tiempo, la moneda europea estaba cayendo y continúa cayendo. Esta vez, el grupo "No comercial" ha abierto cerca de 15 mil contratos de compra y 20,5 mil contratos de venta. Así, la posición neta disminuyó en 5,5 mil. A pesar de esta disminución, el estado de ánimo general sigue siendo alcista y la tendencia es a la baja. El problema es que la demanda de la moneda del euro entre los principales jugadores puede estar creciendo, pero al mismo tiempo, la demanda de la moneda estadounidense también está creciendo y a un ritmo mucho más alto. Por lo tanto, ahora no estamos lidiando con una situación de mercado clásica, cuando la demanda de una moneda está creciendo y la otra está disminuyendo, sino con una situación en la que la demanda de ambas monedas está creciendo, pero una de ellas es mucho más rápida y fuerte. Desde nuestro punto de vista, esto explica el crecimiento del dólar en las últimas semanas en todos los frentes. Así, ahora los datos de los informes COT simplemente no coinciden con lo que está pasando con el par euro/dólar. Por lo tanto, es imposible hacer un pronóstico para el par basado en los informes COT.

Análisis de eventos fundamentales.

Hubo eventos fundamentales y macroeconómicos bastante importantes durante la semana. Por supuesto, cabe señalar la reunión del BCE, que una vez más enfatizó la falta de voluntad del regulador para endurecer la política monetaria. En principio, el mercado está preparado para esto desde hace mucho tiempo, ya que Christine Lagarde ha declarado repetidamente en los últimos meses que no seguirá a la Fed. Por lo tanto, prácticamente no había ninguna posibilidad de que el BCE apoyara al euro. El segundo evento importante de la semana fue el informe de inflación de EE.UU. Los mercados se enteraron de que el índice de precios al consumidor ya ha subido al 7,9% a/a, pero ¿fue una sorpresa para alguien? El petróleo y el gas están aumentando de precio, por lo que los precios de muchos otros bienes y servicios también están aumentando, lo que eleva la inflación. Además, es probable que la inflación siga aumentando en los próximos meses, pero si la Fed la combate subiendo las tasas, el BCE no lo hará.

Plan de negociación para la semana del 14 al 18 de marzo:

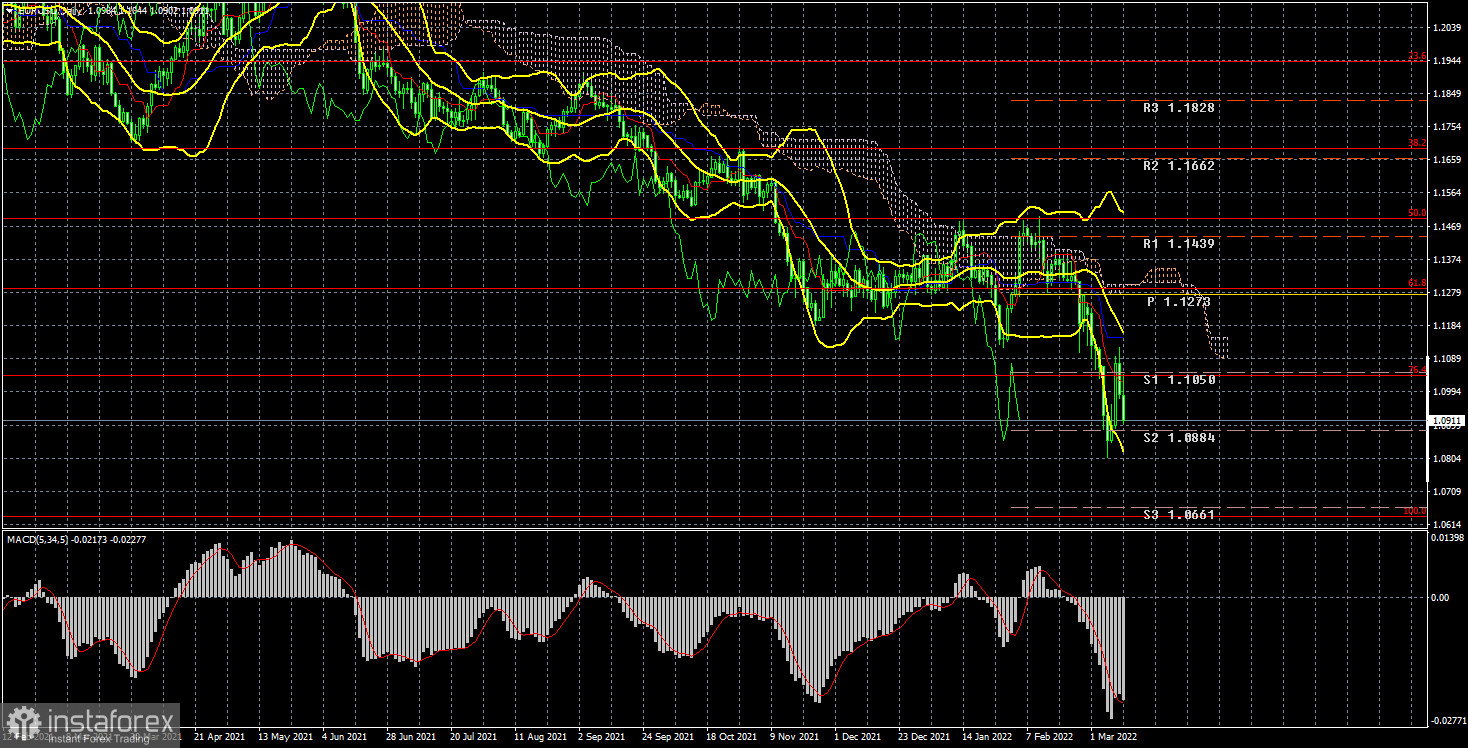

1) En el marco de tiempo de 24 horas, el par reanudó su movimiento bajista después de una breve pausa. En principio, ahora solo importa la geopolítica, pero la macroeconomía tampoco respalda el crecimiento del par. Por el momento, el precio ha superado el nivel de Fibonacci de 76,4%, por lo que el curso se ha llevado al siguiente nivel de Fibonacci de 100,0% - 1,0637. Y creemos que este objetivo es bastante real para las próximas dos semanas. Sobre todo si tenemos en cuenta la situación geopolítica actual.

2) En cuanto a las compras del par euro/dólar, no son relevantes ahora. Primero, no hay una sola señal técnica o señal de que al menos pueda comenzar una corrección alcista. En segundo lugar, simplemente se ignora la "macroeconomía" que teóricamente podría sustentar al euro. En tercer lugar, la geopolítica puede seguir ejerciendo presión sobre los comerciantes e inversores que todavía creen que en cualquier situación incomprensible es necesario comprar dólares.

Explicaciones de las ilustraciones:

Niveles de precios de soporte y resistencia (resistencia/soporte), niveles de Fibonacci: niveles objetivo al abrir compras o ventas. Los niveles de toma de ganancias se pueden colocar cerca de ellos.

Indicadores Ichimoku (configuración estándar), Bandas de Bollinger (configuración estándar), MACD (5, 34, 5).

Indicador 1 en los gráficos COT: el tamaño de la posición neta de cada categoría de comerciantes.

Indicador 2 en los gráficos COT: el tamaño de la posición neta para el grupo "No comercial".