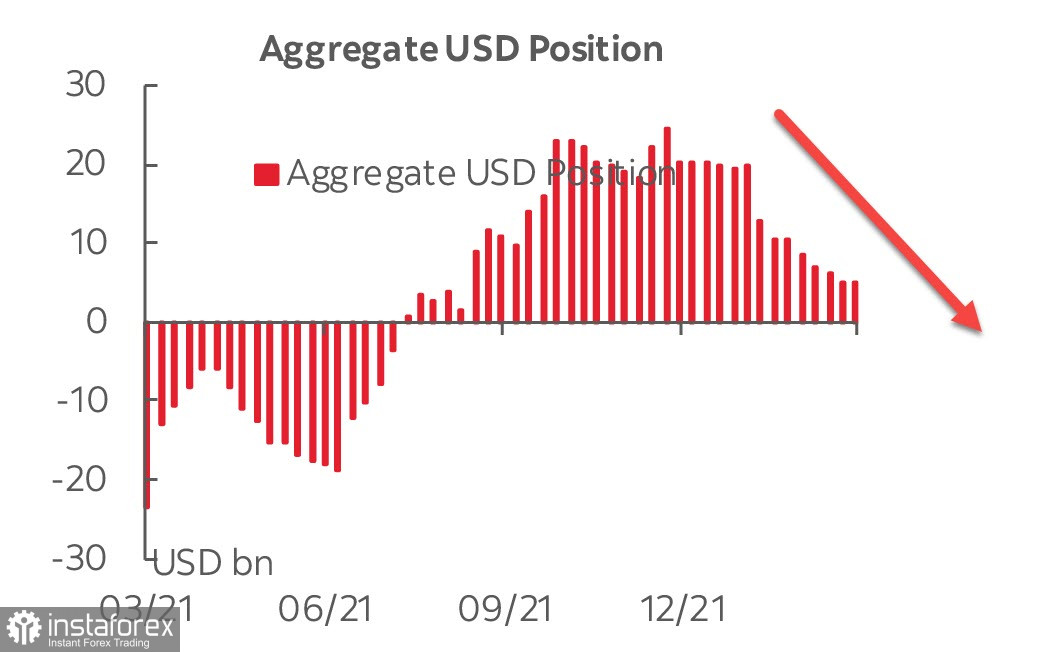

Como se deduce del informe de la CFTC, la caída de dos meses del dólar puede estar llegando a su fin: el cambio semanal de -7 millones puede considerarse insignificante. La tendencia sigue siendo a la baja, por lo que el dólar no parece estar ganando fuerza todavía, especialmente dado el rápido crecimiento de la posición larga en oro, que sumó +6,156 mil millones en una semana y llegó a 56,270 mil millones, esta es la tasa alcista máxima desde el comienzo de 2021, la ventaja es más que significativa.

Simultáneamente con el crecimiento de la demanda de oro, cabe señalar que existe una mayor demanda de divisas protectoras (CHF +768 millones, JPY +1440 millones), lo que generalmente refleja una retirada sostenida de los activos de riesgo.

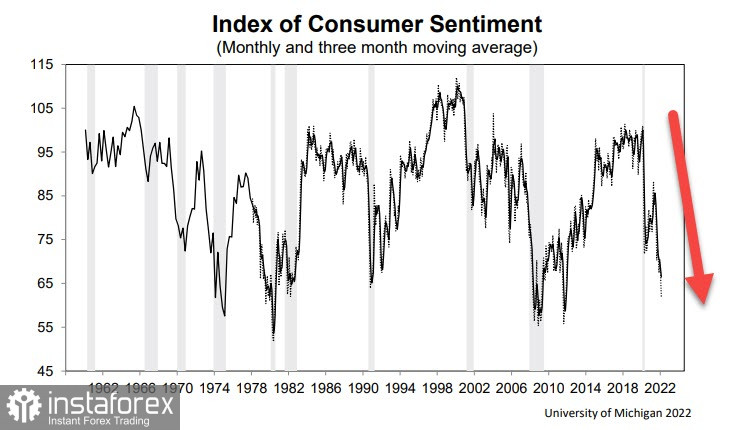

El aumento del oro, entre otras cosas, puede indicar una creciente presión inflacionaria, que reduce el poder adquisitivo de los hogares y afecta negativamente la confianza del consumidor. El índice de Michigan cayó a 59,7, este es el más bajo desde 2011, la dinámica de la caída del sentimiento corresponde a la crisis de 2008.

Es poco probable que las tendencias negativas en la economía de EE. UU. impidan que la Fed suba las tasas en su reunión del miércoles, el presidente Jerome Powell confirmó la semana pasada que insistiría en un aumento del 0,25%. En la reunión de diciembre, el gráfico de dispersión promedio mostró solo cuatro aumentos de tasas en 2022, pero desde enero, el sesgo agresivo de los miembros del FOMC se ha vuelto mucho más notorio, las previsiones incluso han subido a 7 aumentos, pero la incertidumbre solo ha aumentado en las últimas semanas. La razón de esto es tanto una inflación más rápida como indicadores económicos más débiles, que requieren que el FOMC actúe exactamente en la dirección opuesta.

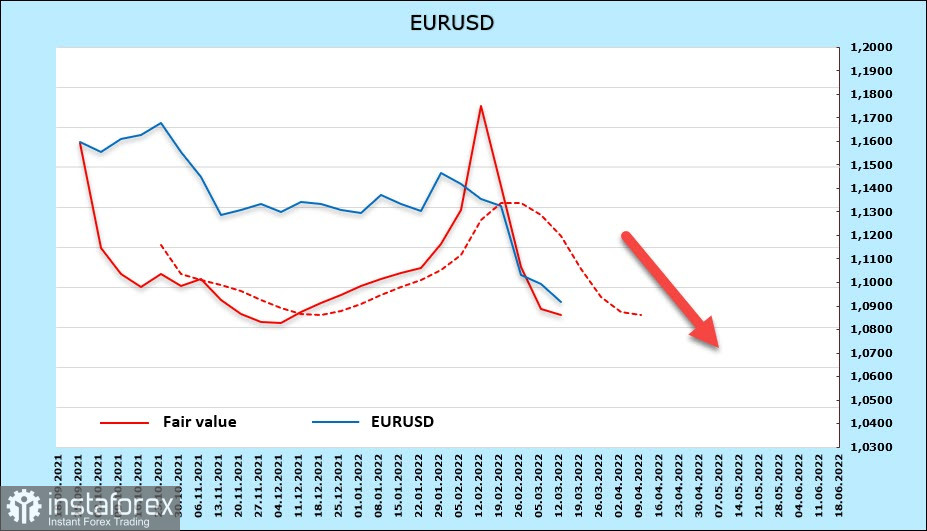

EURUSD

La reunión del BCE se llevó a cabo de acuerdo con las expectativas, las tasas se mantuvieron en los mismos niveles, cualquier ajuste se espera solo para fin de año, ha aparecido más claridad sobre el programa de estímulo. El BCE anunció compras netas de activos por valor de 40.000 millones de euros en abril, 30.000 millones de euros en mayo y 20.000 millones de euros en junio. El PEPP ya se ha cancelado oficialmente, APP en el tercer trimestre. En general, los resultados de la reunión parecen equilibrados, pero difícilmente vale la pena confiar en las previsiones del BCE, ya que el continente ahora está experimentando un factor de inestabilidad mucho más fuerte que el que el BCE tuvo en cuenta en sus previsiones.

La posición larga neta en el euro cayó en 1,014 millones durante la semana a +8,017 millones, la tendencia sigue siendo alcista, pero, aparentemente, los temores sobre las consecuencias económicas de la guerra en Ucrania están cobrando impulso. Las economías europeas corren el riesgo de ser las más afectadas por el conflicto, ya que las sanciones amenazan la seguridad alimentaria y energética de Europa.

Como resultado, el capital comienza a salir de Europa, lo que se refleja en la dinámica del precio de liquidación.

El euro continúa cotizando en un canal bajista, se ha actualizado el mínimo de 22 meses, la dinámica es negativa, se debe esperar una mayor caída. El objetivo es 1,0636, un mínimo a largo plazo desde 2017, y el borde inferior del canal también se encuentra aproximadamente cerca de este soporte.

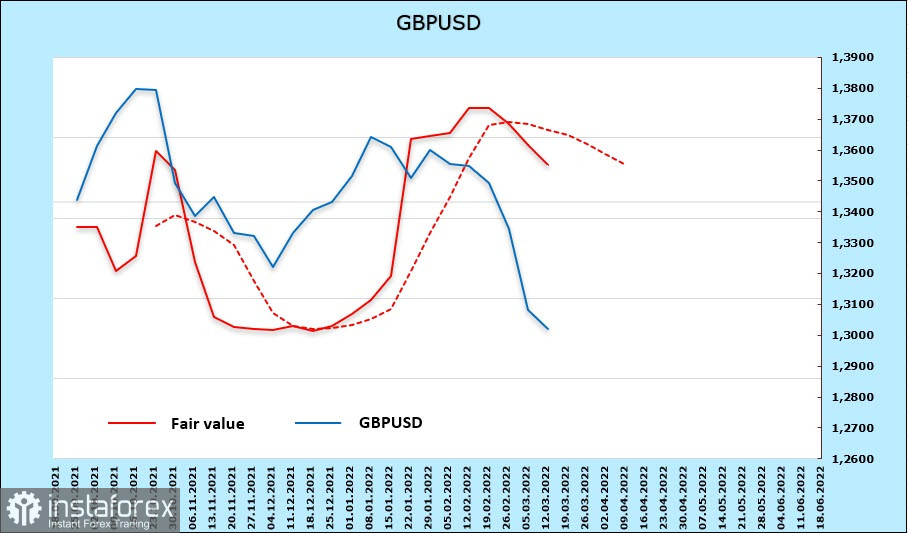

GBPUSD

El Instituto Nacional de Investigación Económica y Social (NIESR) ha publicado una estimación de las tasas de crecimiento del PIB, resaltemos los puntos clave. En primer lugar, Ómicron ha tenido un impacto débil en la actividad económica y se espera que crezca un 1,3 % en el primer trimestre. Al mismo tiempo, la inflación está creciendo rápidamente, se espera un promedio de 7% para el año, esto reducirá el poder adquisitivo de los hogares, el crecimiento del PIB puede disminuir a 4%.

En general, la perspectiva NIESR para la libra es negativa, ya que la inflación es más alta y el crecimiento del PIB es más bajo que en el pronóstico anterior. Obviamente, la situación en Ucrania seguirá ejerciendo presión sobre los indicadores clave.

La libra perdió 998 millones en una semana, como se deduce del informe de la CFTC, se ve peor que el euro, el posicionamiento es bajista (-1,026 millones), pero aún no pronunciado. El precio estimado baja, asumimos que la caída adicional de la libra es el escenario más probable.

La libra ha actualizado el mínimo de 13 meses, el impulso es fuerte, el próximo soporte está en la zona de 1,2810/50. Una caída demasiado rápida aumenta la probabilidad de un retroceso correctivo, en este caso, el mínimo reciente de 1,3167 actuará como resistencia, pero si esto sucede, entonces es lógico usar el retroceso para ventas agresivas.