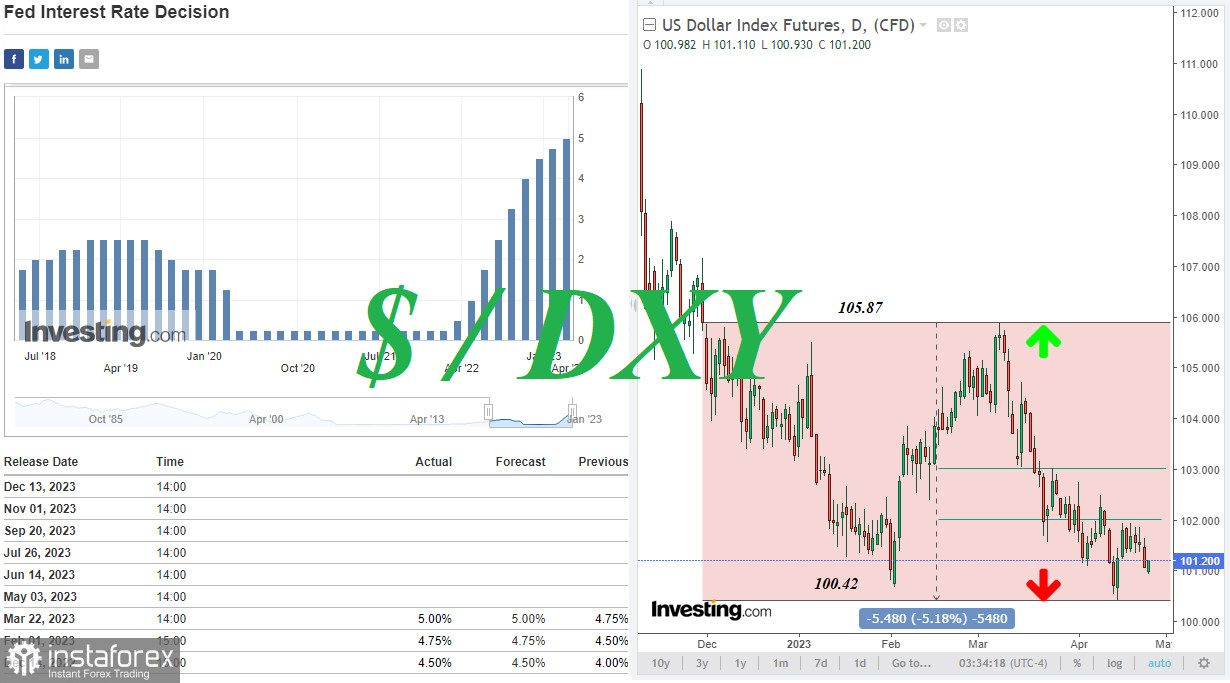

Durante la sesión asiática de operaciones de hoy, el DXY volvió a disminuir, actualizando el mínimo local del 17 de abril en 100,93. Es probable que la marca psicológica de 100,00 también se rompa pronto y el índice del dólar se dirija hacia los mínimos de 2020 situados cerca de la marca de 89,00.

Durante la sesión asiática de operaciones de hoy, el DXY volvió a disminuir, actualizando el mínimo local del 17 de abril en 100,93. Es probable que la marca psicológica de 100,00 también se rompa pronto y el índice del dólar se dirija hacia los mínimos de 2020 situados cerca de la marca de 89,00.

La reunión de mayo de la Fed se acerca rápidamente

Como se indicó en las actas de la reunión de marzo, algunos líderes del Banco Central Americano creen que es necesario hacer una pausa en el ciclo de endurecimiento de la política monetaria debido a los riesgos de una mayor presión sobre el sector bancario y la economía en general, lo que en última instancia llevará a al menos una recesión. Aunque aún no se discute una crisis a gran escala o un colapso económico, una recesión es peligrosa porque puede convertirse en estancamiento, amenazando con despidos masivos y una reducción en el nivel de vida de la población, lo que podría llevar finalmente a cambios políticos globales, incluidos cambios en la estructura estatal, como señalamos en una de nuestras revisiones anteriores.

Los participantes del mercado evalúan las estadísticas macroeconómicas que provienen de los Estados Unidos, intentando predecir tanto la probabilidad de una recesión en la economía estadounidense como las acciones de la Reserva Federal en las condiciones actuales. La mayoría de los economistas creen que los líderes del Banco Central Americano aumentarán la tasa de interés en 25 puntos básicos en la reunión del 2 y 3 de mayo, luego pausarán los aumentos para cambiar a una política monetaria más flexible a fines del año.

El gobierno de EE. UU. también enfrenta el problema de una enorme deuda nacional (más de $31 billones), y si no se toman medidas para aumentar o cancelar el límite de la deuda, el gobierno no podrá cumplir con sus obligaciones financieras este verano, lo que significaría un incumplimiento de la economía estadounidense, según un informe reciente de la Oficina de Presupuesto del Congreso.

Además, para cubrir al menos parcialmente el déficit presupuestario de EE. UU. (que se estima en $1,4 billones este año, según los economistas), no se excluye que la Reserva Federal aumente la capacidad de la imprenta, lo que a su vez acelerará la inflación, ya superando en varias veces el nivel objetivo del 2% de la Fed, y depreciará el dólar.

Así, la Reserva Federal enfrenta nuevamente una tarea difícil: reducir la inflación sin dañar la economía.

Esta semana, los participantes del mercado tendrán la oportunidad de reevaluar las perspectivas de la economía estadounidense, la política monetaria de la Reserva Federal y el dólar: el miércoles (a las 12:30 GMT) se publicarán datos frescos sobre pedidos de bienes duraderos, lo que implica inversiones significativas en su producción (se espera un aumento en los indicadores) y el jueves (también a las 12:30 GMT) – datos preliminares sobre el PIB y el índice de precios PCE (el principal indicador de inflación utilizado por los funcionarios de la Fed como medida principal de inflación) para el primer trimestre de 2023. Los economistas predicen una desaceleración del 2,6% al 2,0% (en términos anuales) en la economía estadounidense en el primer trimestre y una aceleración del crecimiento del índice de precios PCE a +4,8% desde el 4,4% en el trimestre anterior.

Es difícil decir cómo reaccionará el mercado a estos datos a la luz de la próxima reunión de la Reserva Federal, pero es seguro que la reacción puede ser bastante volátil, especialmente si los datos difieren significativamente de la previsión.

En cuanto a las noticias de hoy, vale la pena prestar atención a la publicación de los índices de precios de la vivienda en EE. UU. a las 13:00 y el informe del Conference Board con datos de confianza del consumidor a las 14:00 (GMT), que demuestra el grado de confianza que los consumidores estadounidenses tienen en el desarrollo económico del país y la estabilidad de su situación económica. El valor del indicador anterior era de 104,2. Un aumento en el indicador afectará positivamente al USD, mientras que una disminución en el valor debilitará el dólar.