El dólar disminuyó significativamente al final de la semana pasada. Los participantes del mercado reaccionaron negativamente a la decisión de la Reserva Federal de mantener sin cambios el nivel de la tasa de interés, aunque se esperaba tal decisión.

A pesar de las advertencias de los líderes de la Fed de que están listos para volver a una postura "agresiva" si la situación económica lo exige, los vendedores de dólares aprovecharon la decisión neutral con respecto a la tasa de interés, lo que provocó una caída en su índice DXY por debajo de la marca 101,60. Durante las últimas tres semanas de negociación, el índice del dólar ha perdido un 2,9% en comparación con el máximo de 11 semanas alcanzado a finales del mes pasado en 104,61.

Sin embargo, algunas posiciones cortas sobre el dólar se cerraron al cierre del viernes pasado. A pesar de la caída, la inflación todavía está lejos de la meta del regulador de 2,0%. Según los datos difundidos a principios de la semana pasada, el IPC anual de mayo se desaceleró hasta el 4,0% (frente al 4,9% del mes anterior), mientras que el IPC subyacente, que excluye el coste de los combustibles y los alimentos, se situó en el 5,3%. (frente al 5,5% del mes anterior).

Ahora, los participantes del mercado que monitorean las cotizaciones del dólar estudiarán cuidadosamente los textos de los discursos del presidente de la Reserva Federal, Jerome Powell, en el Congreso programados para el miércoles y el jueves (a las 14:00 GMT). Además de Powell, varios representantes del FOMC también brindarán sus comentarios esta semana. Se espera que todos los funcionarios de la Fed, incluido el propio Powell, puedan señalar la posibilidad de otra subida de tipos de interés a partir de julio. Actualmente, el mercado espera dos subidas de tipos más para finales de este año.

La Fed confirmó que la inflación sigue siendo elevada y debe volver al nivel objetivo del 2%. El resumen de previsiones económicas elevó la proyección de tasa objetivo de cierre de 2023 al 5,6% (desde el pronóstico anterior del 5,1% de marzo), y la previsión de cierre de 2024 al 4,6% desde el 4,3% anterior. En otras palabras, los funcionarios de la Fed consideran razonable realizar dos aumentos más en las tasas de interés este año y esperan mayores tasas de crecimiento del PIB en 2023, una reducción en la tasa de desempleo y un menor avance en la inflación subyacente de lo que anticiparon en marzo.

Al comentar sobre la perspectiva de la política monetaria después de la decisión de la Fed, el presidente de la Fed, Powell, reafirmó el compromiso de la Fed con una política agresiva y mayores aumentos de las tasas de interés. "Casi todos los políticos de la Fed consideran apropiado seguir subiendo las tasas este año", dijo Powell.

Hoy, no hay estadísticas macroeconómicas importantes programadas para publicarse, y es un feriado nacional en los Estados Unidos: el 16 de junio. Como resultado, los volúmenes de negociación y la actividad de los inversores serán mínimos.

Sin embargo, en el mercado delgado, los compradores de dólares pueden lanzar una ofensiva.

Por lo tanto, anticipamos entrar en posiciones largas en el dólar en todos los principales pares de divisas del dólar. Las órdenes stop deben colocarse por encima o por debajo de los máximos/mínimos intradiarios de hoy.

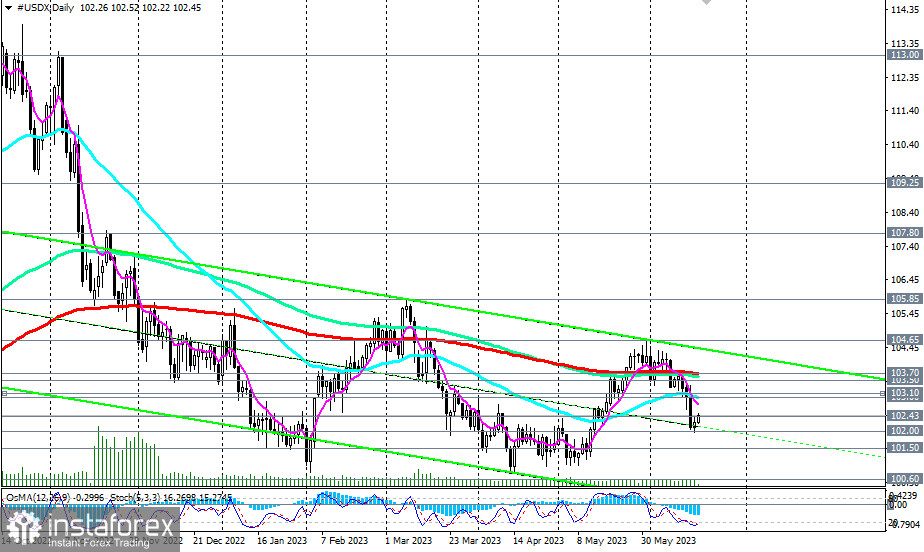

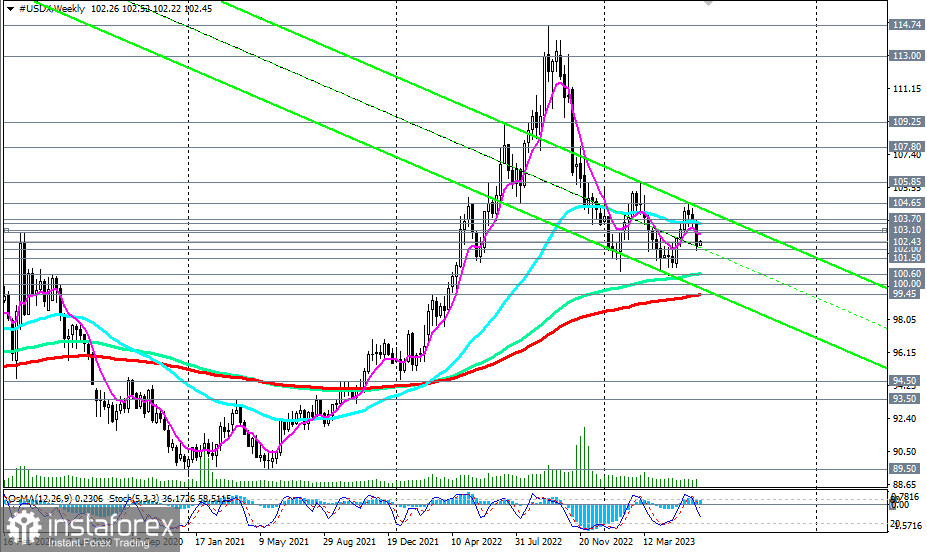

En cuanto al índice del dólar, desde una perspectiva técnica, el índice DXY (CFD #USDX en la terminal MT4) continúa cayendo dentro de un canal descendente en el gráfico semanal después de romper el nivel de soporte clave a mediano plazo en 103.70 (200 EMA en el gráfico diario), moviéndose hacia los niveles clave de soporte a largo plazo en 100.60 (144 EMA en el gráfico semanal) y 100.00. Una ruptura del nivel de soporte clave en 99.45 (200 EMA y límite inferior del canal descendente en el gráfico semanal) indicaría una ruptura en la tendencia alcista a largo plazo del DXY.

También vale la pena señalar que el dólar está recibiendo apoyo hoy por la reanudación del aumento de los rendimientos de los bonos del gobierno de EE. UU. Una de las razones de esto es la expectativa de un mayor endurecimiento de la política crediticia y monetaria por parte de la Reserva Federal.

Sin embargo, para retomar las posiciones largas de mediano plazo en el DXY, esperaríamos su ruptura en la zona por encima de los niveles de 103.70, 104.00 y posiblemente 104.65 (máximo local y 200 EMA en el gráfico diario a fines de febrero).

Al mismo tiempo, una ruptura del nivel de soporte local en 102.00 podría servir como señal para aumentar las posiciones cortas.

Niveles de soporte: 102.00, 101.50, 101.00, 100.60, 100.00, 99.45, 99.00

Niveles de resistencia: 102,43, 103,00, 103,10, 103,50, 103,70, 104,00, 104,65, 105,00, 105,85, 106,00, 107,00, 107,80