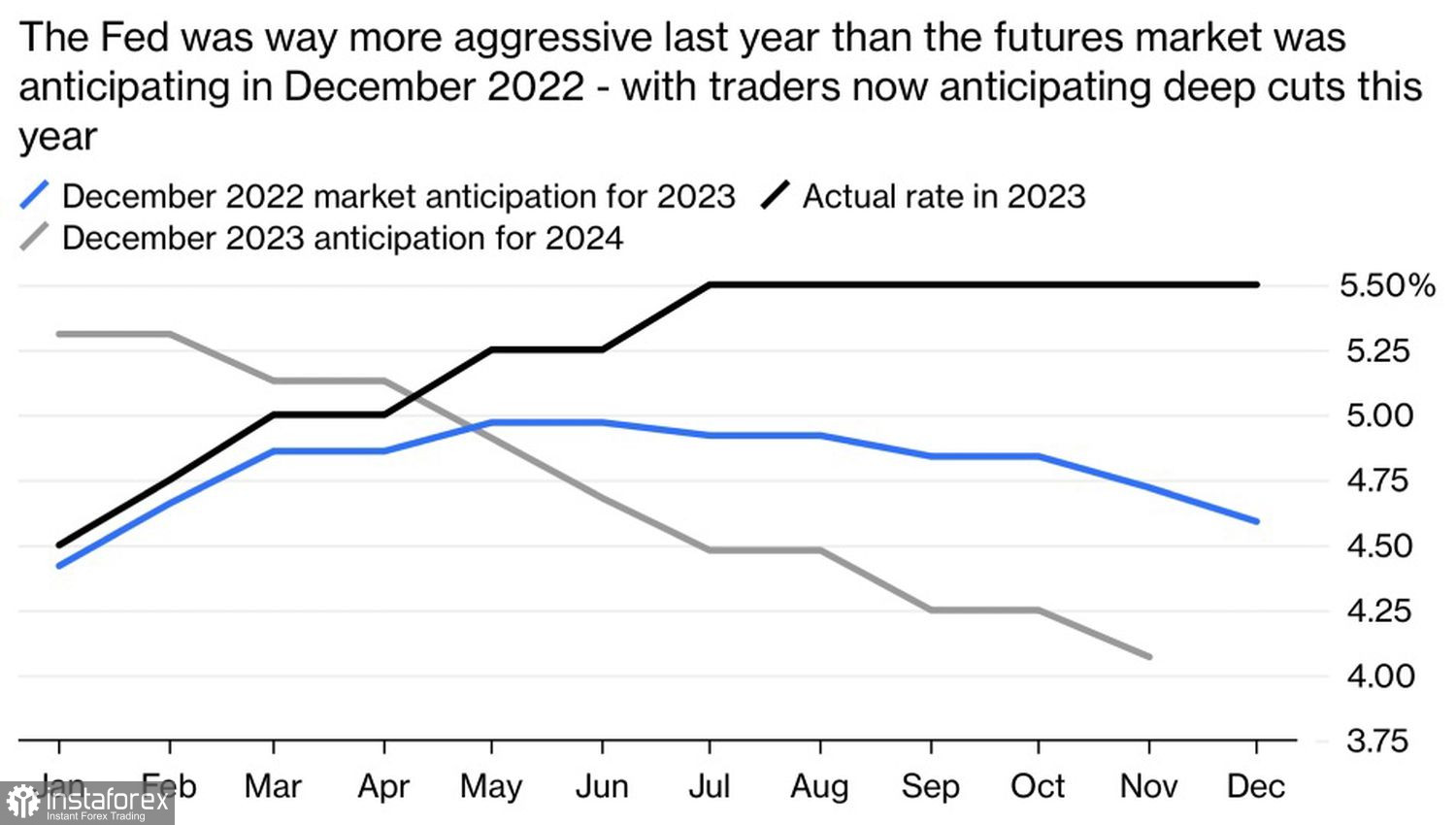

ФРС дуже швидко відійшла від політики "вище й довше". Вона передбачала утримання ставки за федеральними фондами на високому рівні протягом тривалого періоду часу. Однак у грудні Федрезерв вирішив, що настав час говорити про монетарну експансію. Тепер головним питанням для EUR/USD і всіх фінансових ринків є, як довго залишатиметься вартість запозичень високою. Відповідь на нього потрібно шукати в численній макростатистиці.

Насправді монетарна експансія не обов'язково означає стимулювання економіки. Якщо ставки високі, їх зниження все одно стримуватиме зростання ВВП. Ось чому ФРС зважилася на "голубиний" розворот. Слід розглядати послаблення грошово-кредитної політики як менше натискання на гальмо, ніж як натискання на газ.

Динаміка ставки ФРС та ринкових очікувань

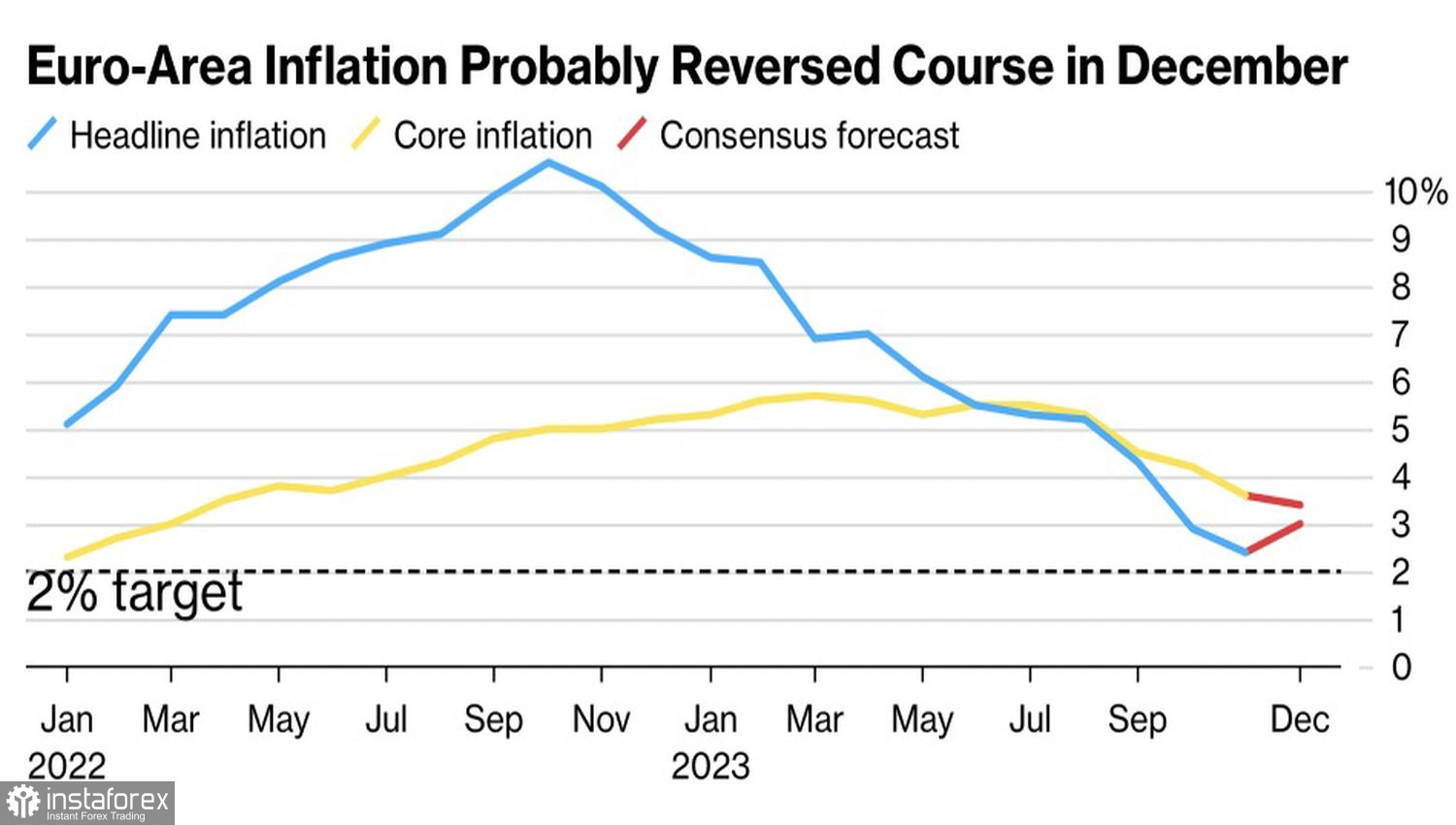

Центробанки зазвичай діють зграєю. Вони слідують за своїм ватажком ─ Федрезервом. Однак цього разу регулятори не поспішають говорити про зниження вартості запозичень. І їх можна зрозуміти. Попри уповільнення інфляції в єврозоні до 2,4% у листопаді, експерти Bloomberg очікують її розгону до 3% у грудні. Якщо споживчі ціни почнуть малювати новий пік, ЄЦБ триматиме ставку за депозитами на позначці 4% набагато довше, ніж прогнозують ринки. Деривативи очікують побачити її перше зниження у березні або квітні.

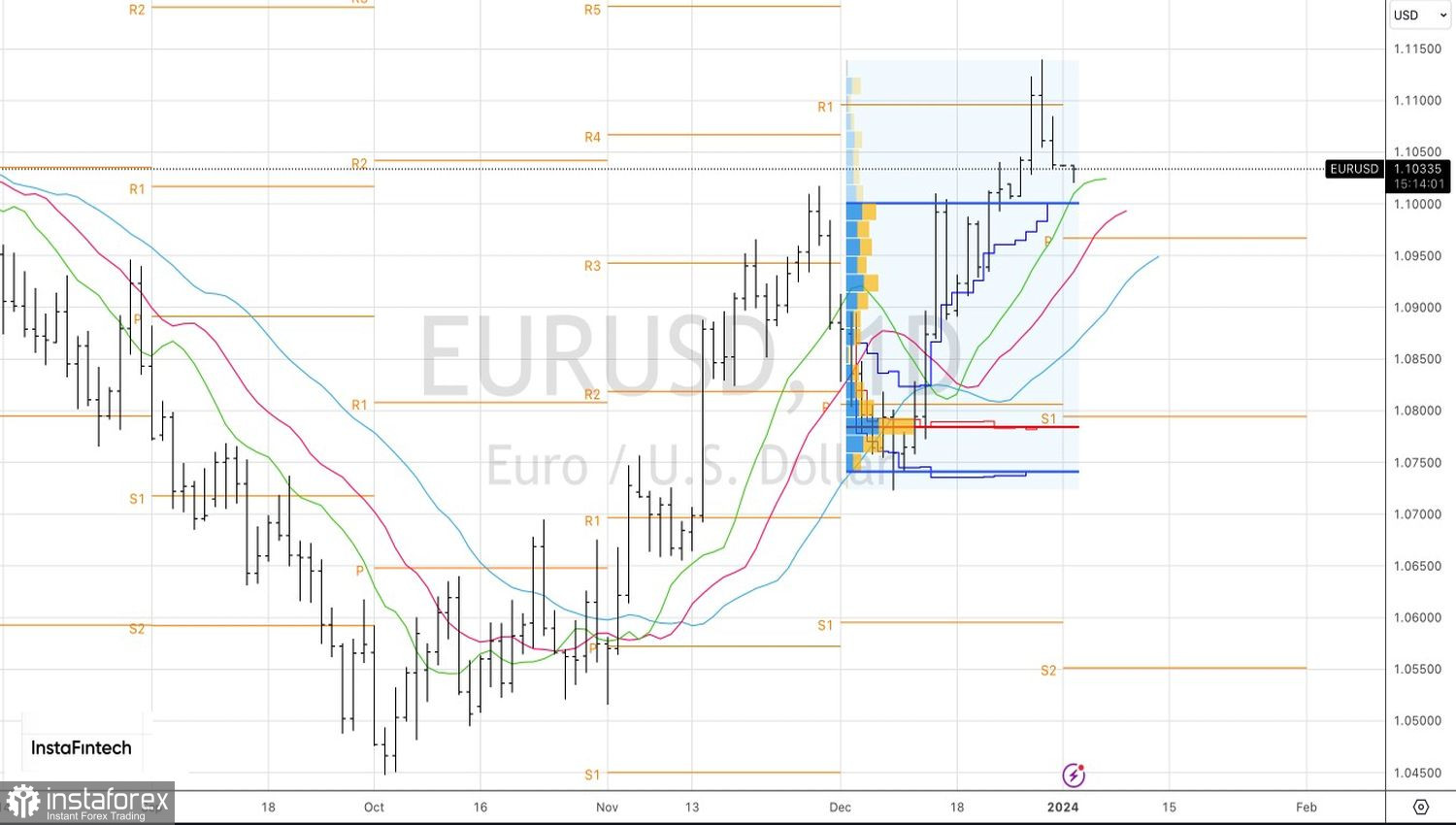

Повільність ЄЦБ здатна надихнути "биків" по EUR/USD на нові атаки. Однак парі явно потрібна пауза, оскільки глобальний апетит до ризику зашкалює. Ринки починають розуміти, що бігли попереду себе. Тому ризики корекції S&P 500 і євро в січні досить великі.

Динаміка європейської інфляції

Таким чином, падіння фондових індексів США загрожує розвитком відкату регіональної валюти. Однак очікування прискорення європейської інфляції з 2,4% до 3% р/р сприятимуть покупкам EUR/USD. Якщо додати до цього наявність в економічному календарі таких важливих подій, як публікація протоколу грудневого засідання FOMC і реліз даних щодо зайнятості в несільськогосподарському секторі США, то перший тиждень січня обіцяє бути дуже гарячим.

Особливо пильно інвестори стежитимуть за звітом про американський ринок праці за грудень. Експерти Bloomberg прогнозують сповільнення зайнятості зі 199 тис. до 163 тис. Передбачається, що показник продовжить охолоджуватися, що входить у плани ФРС. Центробанк має намір довести економіку США до м'якої посадки ─ опустити інфляцію до таргету 2%, не спровокувавши рецесії. Однак якщо зайнятість несподівано зросте, можна буде говорити про зліт і про прискорення інфляції. Гарна новина для "ведмедів" за основною валютною парою.

Технічно на денному графіку EUR/USD триває відкат до висхідного тренду. Проте нездатність "ведмедів" узяти штурмом підтримки поблизу верхньої межі діапазону справедливої вартості 1,074-1,1 або півот-рівня 1,0965 стане ознакою їхньої слабкості та приводом для переходу від раніше сформованих шортів до лонгів.