Останні коментарі представників ФРС припускають, що зниження ставок почнеться швидше, ніж раніше, сильний долар дозволяє стримувати внутрішню інфляцію.

Попри те, що позитивна схильність до ризику є ведмежим фактором для долара, каталізатором ралі акцій є саме ринок США, який за інших рівних умов залучає кошти в долар.

Сьогодні слід звернути увагу на звіт із замовлень на товари тривалого користування, який разом із публікацією в п'ятницю ISM Manufacturing дасть інформацію про те, чи справді виробничий сектор США відновлюється, як випливає з деяких форвардних індикаторів.

У четвер буде опубліковано показник інфляції PCE, на який ФРС звертає особливу увагу. Розкид прогнозів широкий – від 0,3% до 0,5%, і долар після публікації може різко зрушити в будь-який бік залежно від того, що побачить ринок – уповільнення або загрозу відновлення зростання інфляції.

Сьогодні свій погляд на економіку та фінансові умови представлять одразу кілька членів ФРС, їхні коментарі можуть викликати підвищену волатильність, але в будь-якому разі основна інформація буде у четвер, у найближчі два дні торгівля йтиме переважно в бічних діапазонах, попит на ризик залишається високим, що підтримує сировинні валюти.

NZD/USD

Сьогодні вночі РБНЗ опублікує підсумки чергового засідання з кредитно-грошової політики. Думка ринку – підвищення ставок не буде, хоча є невелика ймовірність, що РБНЗ все ж таки зробить ще одне підвищення та оголосить про готовність підтримувати високі ставки протягом тривалого періоду.

Причин того, щоб політика залишилася без змін, досить багато. Обсяг роздрібних продажів у 4 кварталі впав на 1.9%, реальні продажі на душу населення впали майже на 7% до рівня, який востаннє спостерігався у березні 2017 р. Січневі транзакції кредитними картками знизилися на 0.3% р/р, зафіксовано падіння імпорту на 20.2%. Багато в чому падіння відбулося за рахунок нафтопродуктів, але й споживчі товари впали на величезні 6,7% р/р, а капітальні товари – на 26.2%. Загальне падіння обсягів торгівлі передбачає зниження річного зростання чи інфляції, або, можливо, і того, й іншого.

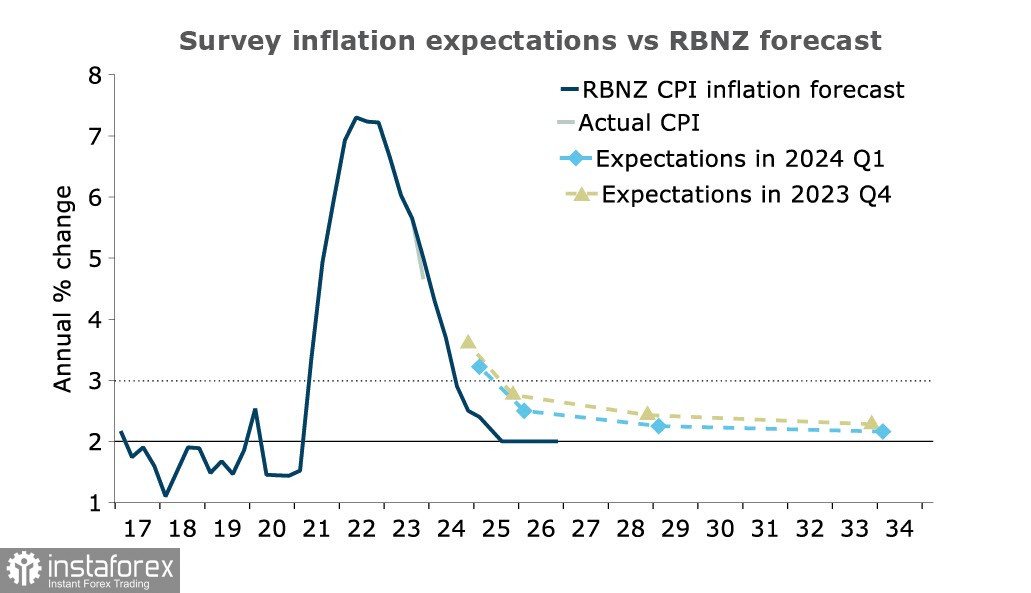

Водночас інфляційні очікування домогосподарств зросли. Наприклад, середні очікування на 2 роки вперед зросли до 3,2% із 3,0%, а очікування на 5 років зросли до 3,0% із 2,0%. Ціни виробників зросли у 4 кв. на 2% р/р, це також є фактором на користь уповільнення інфляції.

За сумою параметрів можна зробити висновок про те, що підвищення ставок більше не потрібно, якщо РБНЗ залишить ставку без зміни, це може призвести до невеликого зниження курсу NZD. Найімовірніший сценарій – ставка на поточному рівні та жорстка заява про те, що ставка буде високою настільки, наскільки можливо, щоб виключити повернення високої інфляції.

Для ківі поточна ситуація швидше бичача. Оскільки очікування за ставкою ФРС знизилися, і ринок бачить тепер лише 3 зниження цього року в сумі на 0.75%, це фактор на користь USD. Але водночас РБНЗ буде, мабуть, ще більш яструбиним і на поточний рік зниження не запланує. Це дасть змогу зміцнити ківі проти долара у другому півріччі, тому сьогодні реакція на підсумки засідання може бути на користь NZD.

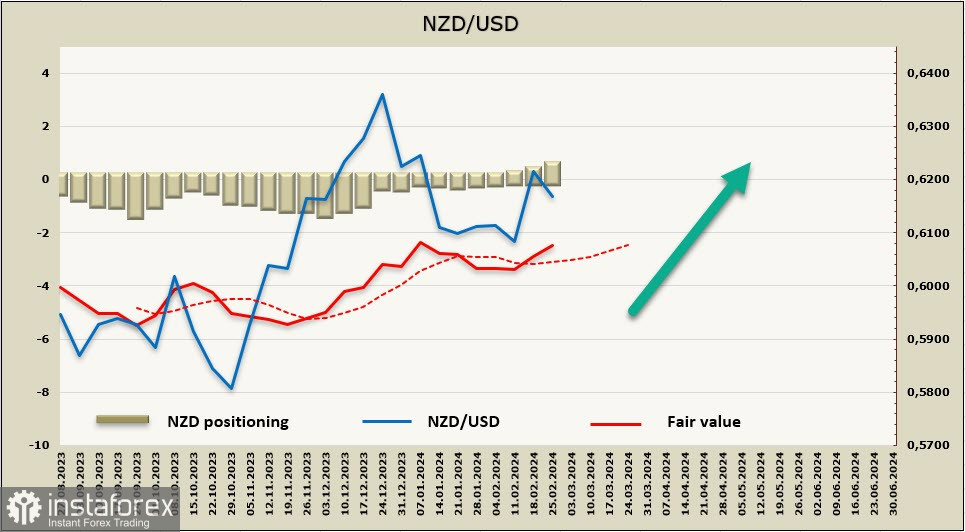

Чиста довга позиція щодо NZD зросла за звітний тиждень на 202 млн до 408 млн, позиціювання нейтральне, але можна відзначити, що покупки наростають п'ятий тиждень поспіль. Розрахункова ціна вища за довгострокову середню і спрямована на північ.

NZD/USD перевірив на міцність опір 0.6198, поки невдало, але після невеликої корекції очікуємо повторного тестування та закріплення вище, далі мети 0.6238 та 0.6273.

AUD/USD

Індекс заробітної плати в 4 кварталі виявився дещо вищим за очікування (4,2% г/г проти 4.1%), це фактор на користь вищої інфляції. Проте, NAB вважає, що для того, щоб скорочення ставок стало можливим, потрібне усвідомлене зниження інфляції у сфері послуг, передумови чого поки що слабкі.

Імовірність зниження ставки РБА в 1 півріччі продовжує залишатися дуже низькою, попередньо перше зниження очікується у листопаді, що збігається з позицією РБА, яку він відобразив у нещодавно опублікованому протоколі лютого. Більш пізній початок зниження ставок, ніж ФРС, дає можливість AUD спробувати розвинути висхідний рух проти долара, проте він має бути підтриманий і зовнішніми факторами, насамперед зростанням попиту з боку Китаю та загальним зростанням інтересу до ризику

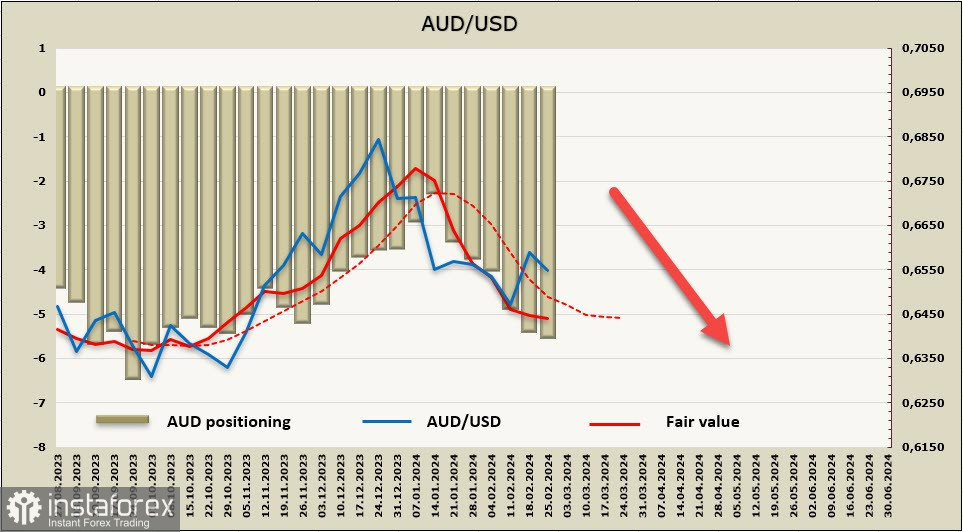

Чиста коротка позиція щодо AUD збільшилася за звітний тиждень на 266 млн до -5,362 млрд, позиціювання впевнено ведмеже. Можна відзначити, що на відміну від NZD, коротка спекулятивна позиція зростає вже шостий тиждень поспіль, тобто ківі та ауссі в очах великих гравців мають протилежні середньострокові перспективи.

AUD/USD може піднятися в рамках корекції до зони 0.6570/80, де можливе відновлення продажів. Пріоритетним сценарієм вважаємо рух на південь, найближча мета – 0.6520/30, далі – 0,6445.