在最近的評論中,我反覆討論了美聯儲的貨幣政策、市場預期以及我們所處的現實。我認為市場對於美聯儲放寬政策的期待仍然過於膨脹。去年,大家普遍預測美國央行將降息至少1.5%至1.75%,但事實上FOMC只降息三次,總計100個基點。到了2025年初,幾乎沒有人不預測會有2到4輪的放寬,儘管最近的兩次點陣圖顯示最多只有兩輪。然而1月時,Donald Trump成為美國總統,這給央行的計劃帶來了重大不平衡,並在美國經濟中引發了混亂。

在貿易戰爆發後,所有美聯儲官員無一例外地開始預測通脹會大幅上升。有些認為這會是短暫的,另一些則認為通脹可能會持續較高。不管怎樣,美國的物價將會上升。如果所有進口商品的價格提高即便只有10%,這一局面是無法避免的。而這,別忘了,是Donald Trump設定的最低關稅水平。這樣的關稅適用於除中國以外的75個國家,而中國的進口關稅達到30%。值得注意的是,對於汽車、鋼鐵和鋁材進口的25%關稅仍然有效。因此,美國物價至少將上升4-5%。

鑑於這一前景,美聯儲不願放寬政策,因為沒有人知道通脹會攀升到多高。經濟增長對央行來說同樣重要,但Trump無法在幾個月內"製造經濟衰退"。如果GDP增長迅速惡化,美聯儲可能會介入。但目前,其首要關切是將通脹降低到2%。

因此,市場在2025年最現實的預期就是一次降息。美聯儲理事Christopher Waller在週四確認了這一點,表示FOMC只有在最終進口關稅落到建議範圍的低端時才會降息。翻譯一下,關稅不應超過10%。Waller還認為,所有的貿易糾紛應在七月前解決。只有這樣,降息條件才會在下半年出現。

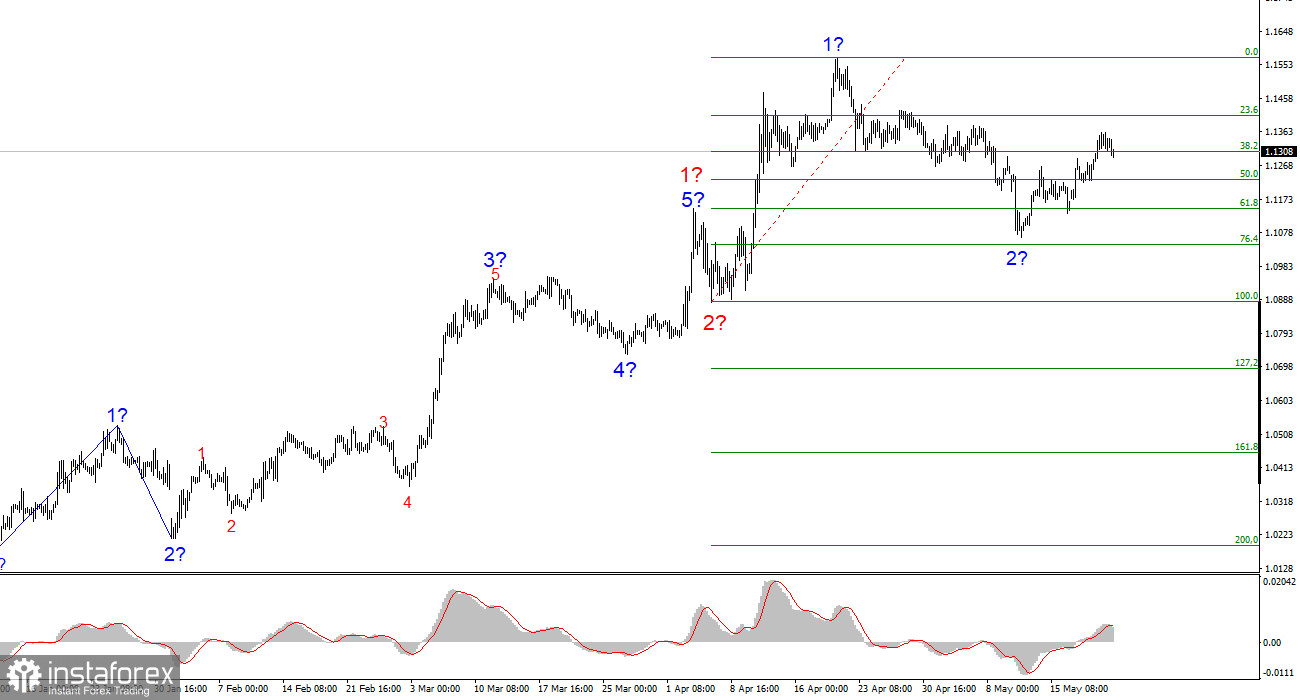

歐元/美元波浪展望:

根據已進行的分析,歐元/美元持續發展出一個看漲的波浪階段。在短期內,波浪結構將完全依賴於與特朗普決策和美國外交政策相關的新聞背景——這是一個需要記住的重要因素。看漲趨勢的波浪3已經開始,潛在目標延伸到1.25區域。因此,我考慮長期持有目標位於1.1572之上的多頭頭寸,對應於423.6%的斐波納契水平。需要記住的是,緩和貿易戰可能會逆轉下降的看漲趨勢。然而,目前,沒有基於波浪的信號顯示反轉。

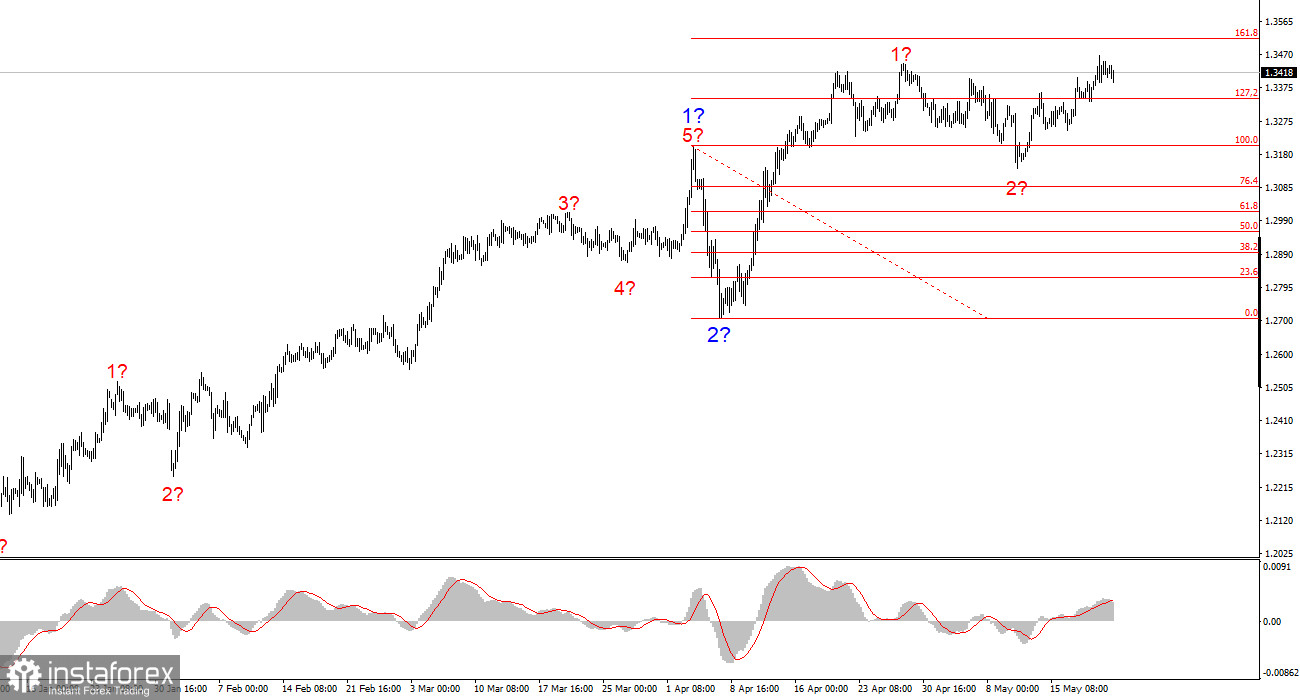

英鎊/美元波浪展望:

英鎊/美元的波浪結構已經演變。我們現在面對的是一個看漲的衝動波。不幸的是,在唐納德·特朗普的領導下,市場可能面臨許多震盪與趨勢反轉,這使得任何波浪結構或技術分析框架可能失效。向上波浪3的形成正在進行,短期目標為1.3541和1.3714。因此,我繼續考慮買入頭寸,因為市場沒有表現出逆轉趨勢的跡象。

我分析的核心原則:

- 波浪結構應該簡單明了。複雜的結構難以解釋且往往會改變。

- 如果對市場情勢不確定,最好避而不入。

- 對市場方向的絕對確定是不可能的。始終使用保護性止損訂單。

- 波浪分析可以而且應該與其他分析方法和交易策略結合。