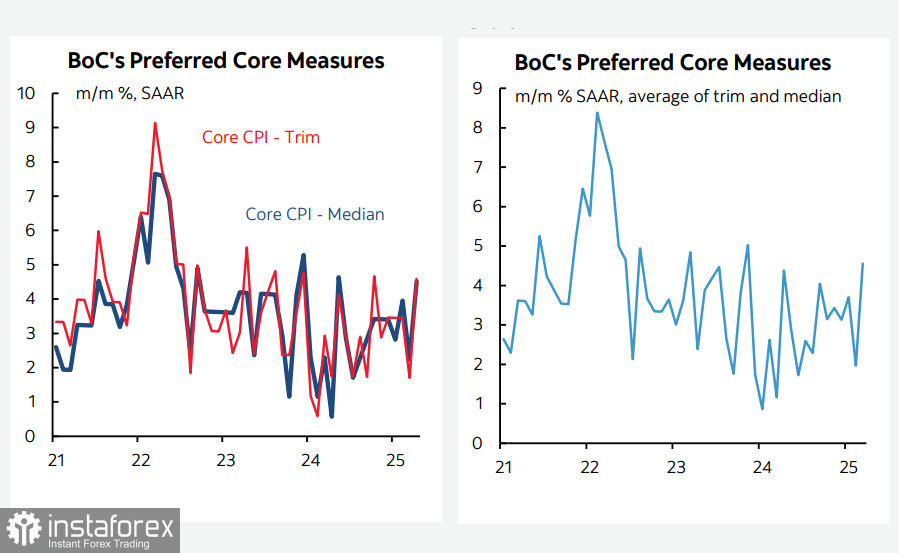

4月份的核心通脹出乎意料地高於預期,從2.2%上升到2.5%(按年計算)。總體通脹從2.3%下降到1.7%,略高於預測的數字。總體通脹的下降主要是由於汽油價格急遽下跌——按月計算下降了109%,按年計算下降了18.1%——以及由於碳排放稅的取消,天然氣價格按年計算下降了14.1%。如果沒有這個因素,總體通脹率將會顯著提高。

根據加拿大央行追蹤的修剪平均值和中位數指標顯示,三個主要通脹指標中的兩個達到了13個月以來的高點。這支撐了加元的走強,因為加拿大央行進一步降息的理據已經減弱——甚至在貿易戰的影響開始顯現之前就已是如此。這些影響不可避免地會發生,因為大部分額外費用最終將由消費者承擔。

第一季度的國內生產總值數據將在6月4日加拿大央行會議之前發佈,但降息的可能性已經從65%下降到48%。加拿大央行是去年6月最先開始政策正常化的央行之一,此後已降息七次並於4月暫停。現在,很明顯這次暫停可能會比之前預期的更長。

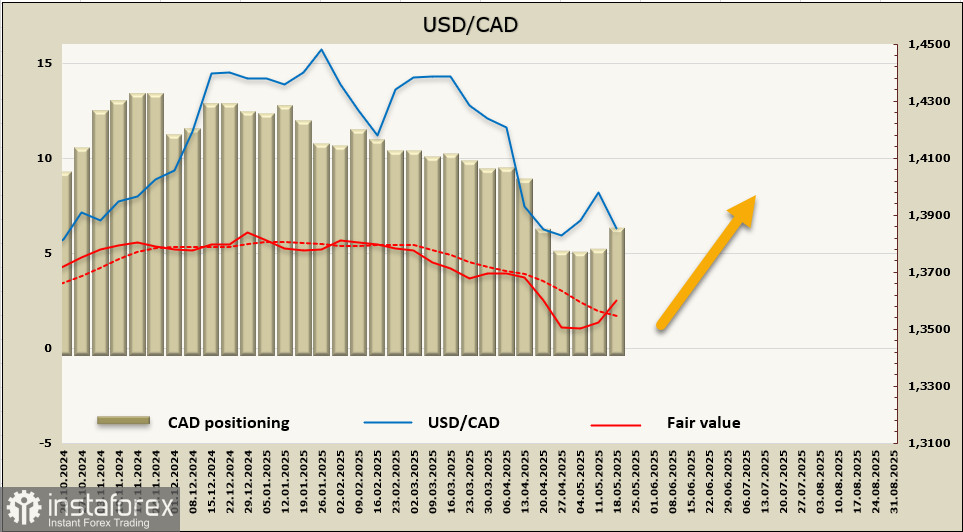

報告週內,對加元的淨空頭頭寸增加了7.68億美元,達到-59億美元。估計的公允價值首次長期突破平均水平並呈上升趨勢。

如果市場將通脹報告解讀為價格再次上升的信號,美元/加元可能會重新走低。這尚未明顯:僅核心指數上升,而標題指數則下降——雖然降幅小於預期。因此,可以觀察估計價格的行為,這顯示出可能的向上逆轉。

我們預期將嘗試測試1.3990/4010的阻力區。如果成功突破,將開啟通往1.4150的路徑,而失敗則不一定意味著向下逆轉——更可能導致整固並再次嘗試突破阻力。如果GDP報告強勁,美元/加元將有額外的理由下跌,但我們仍認為短期內更有可能出現修正性上升。