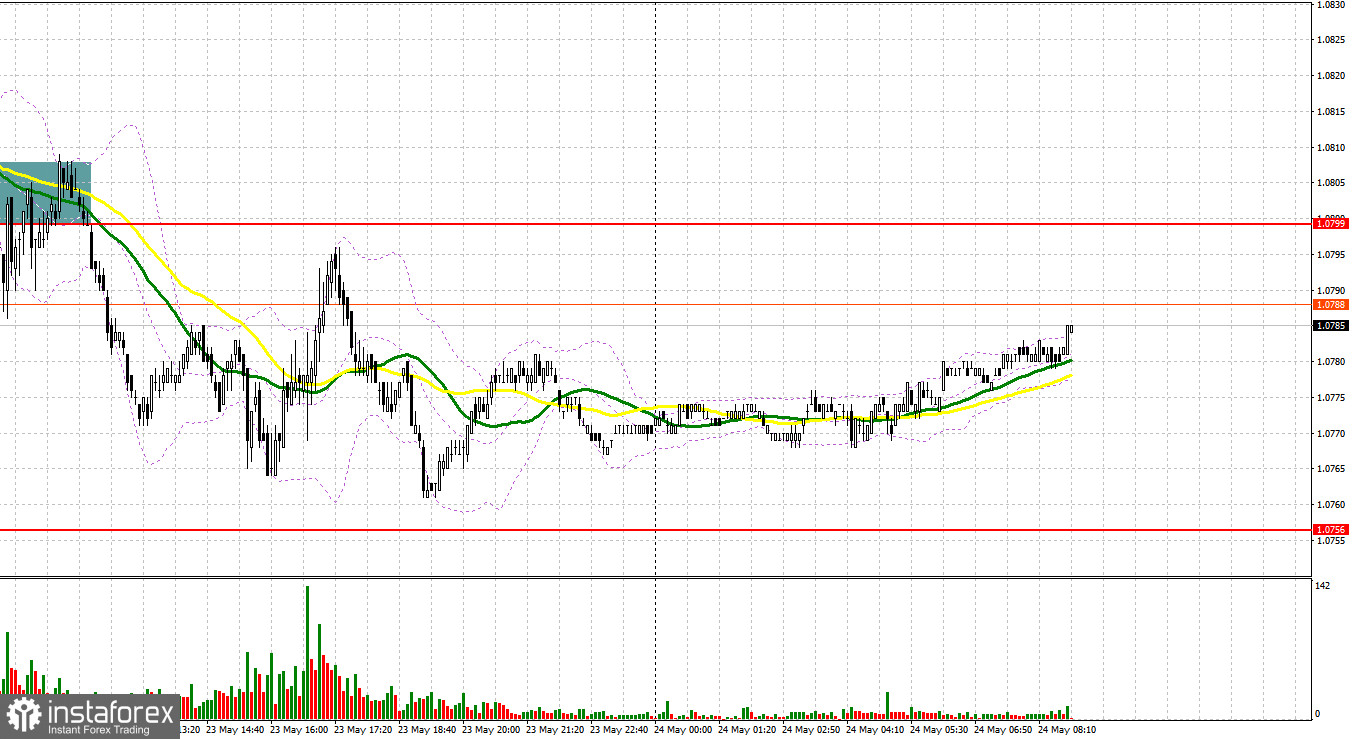

Gestern gab es nur ein Signal für den Markteintritt. Schauen wir uns den 5-Minuten-Chart an und sehen wir, was passiert ist. In meiner Morgenprognose habe ich auf das Niveau von 1,0799 hingewiesen und empfohlen, Entscheidungen zum Markteintritt davon abhängig zu machen. Der Durchbruch und der umgekehrte Test dieses Bereichs von unten nach oben führten zu einem Verkaufssignal, das zu einem Rückgang des Paares um mehr als 25 Punkte führte. In der zweiten Tageshälfte haben wir diese Niveaus nicht erreicht.

Um Long-Positionen in EURUSD zu eröffnen, sind folgende Schritte erforderlich:

Ähnliche Indikatoren für die Aktivität in den USA, wo der Produktions-PMI gesunken ist, während er für den Dienstleistungssektor gestiegen ist, führten am Dienstag zu einer leichten Korrektur des Euro, aber in der Realität hatte dies keine Auswirkungen auf die Situation. Offensichtlich übt das Scheitern der nächsten Verhandlungen über die Schuldenobergrenze der USA Druck auf risikoreiche Vermögenswerte aus. Heute erwarte ich Berichte über den Geschäftsklimaindex, den aktuellen Lageindex und den Wirtschaftserwartungsindex Deutschlands von IFO sowie eine Rede der Präsidentin der EZB, Christine Lagarde. Eine Verschlechterung der Indikatoren wird den Druck auf den Euro in den aktuellen Bedingungen sicherlich aufrechterhalten, so dass ich heute nicht in Eile sein werde, Käufe zu tätigen.

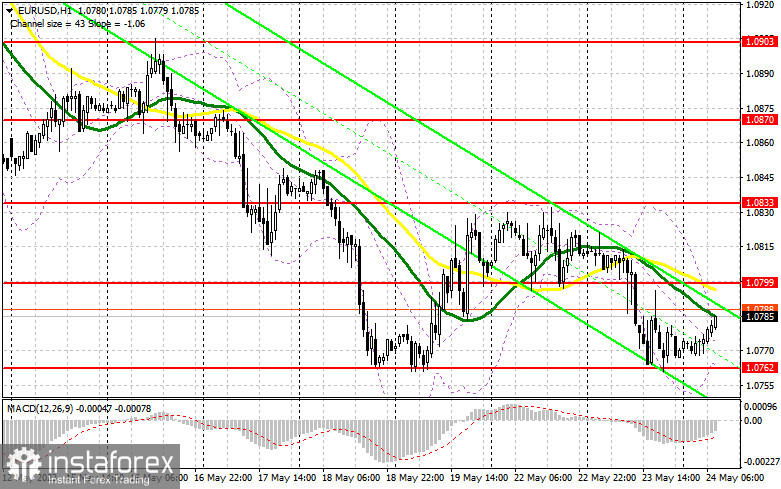

Ich erwarte, dass der Druck auf das Paar erhalten bleibt und plane zu handeln, nur nachdem es gesunken ist und eine falsche Pause bei etwa 1,0762 gebildet hat. Dies wird sicherstellen, dass es im Markt echte Interessenten gibt, die den Euro nach oben drücken möchten, was die Möglichkeit bietet, Long-Positionen mit dem Ziel des Wachstums zum nächsten Widerstand bei 1,0799 einzugehen, wo sich gleitende Durchschnitte befinden, die auf der Seite der Bären spielen. Ein Durchbruch und ein Test dieses Bereichs von oben nach unten nach guten Nachrichten von IFO und Verhandlungen über die Erhöhung der US-Staatsverschuldungsgrenze werden die Nachfrage nach dem Euro stärken und einen zusätzlichen Einstiegspunkt für den Aufbau von Long-Positionen mit einer Aktualisierung des Maximums bei etwa 1,0833 bilden. Das fernste Ziel bleibt der Bereich von 1,0870, wo ich Gewinne realisieren werde.

Bei einem weiteren Rückgang von EUR/USD und dem Fehlen von Käufern bei 1,0762, was auf einem Bärenmarkt wahrscheinlicher ist, ist mit einer weiteren Entwicklung des Trends zu rechnen. Daher wird nur die Bildung eines falschen Durchbruchs im Bereich der nächsten Unterstützung bei 1,0716 ein Signal zum Kauf des Euro geben. Ich werde lange Positionen erst nach einem Rückprall vom Minimum von 1,0674 eröffnen, mit dem Ziel einer aufsteigenden Korrektur von 30-35 Punkten innerhalb des Tages.

Um Short-Positionen in EURUSD zu eröffnen, ist Folgendes erforderlich:

Bären bleiben am Markt präsent. Der Schutz des nächsten Widerstands bei 1,0799 bleibt die vorrangige Aufgabe und ein geeignetes Szenario für den Aufbau von Short-Positionen im Trendverlauf. Ein falscher Ausbruch auf diesem Niveau wird ein Verkaufssignal geben, das das Paar auf das Monatstief von 1,0762 drücken kann. Eine Festigung unterhalb dieses Bereichs sowie ein Rücktest von unten nach oben führen direkt zu 1,0716. Das fernste Ziel ist das Minimum von 1,0674, wo Gewinne realisiert werden. Im Falle eines Aufwärtsbewegung des EUR/USD während der europäischen Sitzung und der Abwesenheit von Bären bei 1,0799 kann man auf eine Korrektur des Paares hoffen. In diesem Fall werde ich Short-Positionen bis zum Niveau von 1,0833 verschieben. Dort kann man auch verkaufen, aber nur nach einem erfolglosen Festhalten. Ich werde Short-Positionen sofort nach dem Abprall vom Maximum von 1,0870 eröffnen, mit dem Ziel einer Abwärtskorrektur von 30-35 Punkten.

Ich empfehle zur Kenntnisnahme:

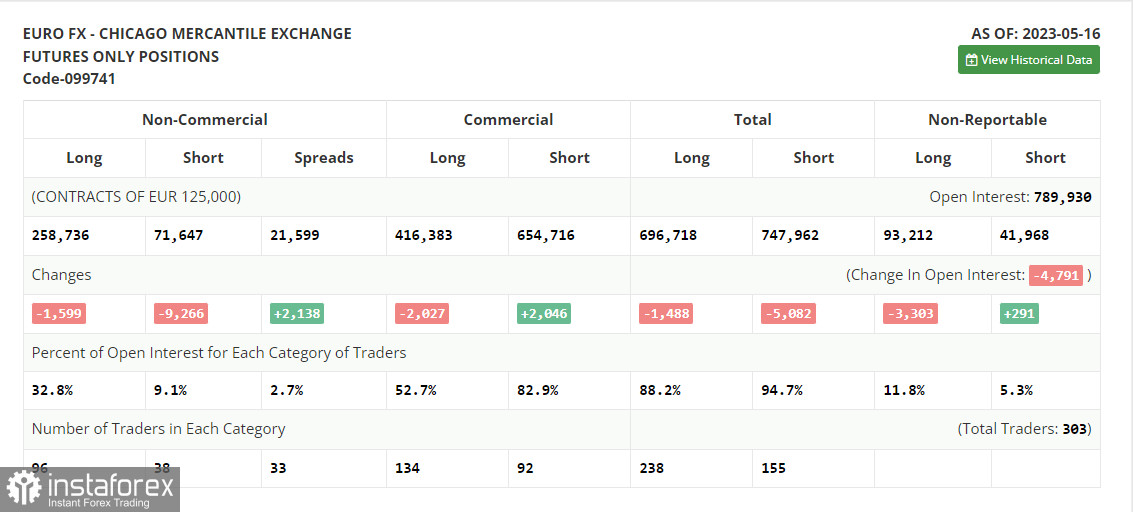

Im COT-Bericht (Commitment of Traders) vom 16. Mai wurde eine Reduzierung der Long- und Short-Positionen beobachtet, wobei letztere deutlich größer waren. Die korrektive Abwärtsbewegung des Euro, die wir letzte Woche beobachtet haben, ist ein guter Grund, um Long-Positionen aufzubauen. Solange das Problem mit der US-Staatsverschuldung nicht gelöst ist, werden wir jedoch kaum eine ernsthafte Nachfrage nach risikoreichen Vermögenswerten sehen. Die Händler ignorieren sogar die Aussagen der Vertreter der Federal Reserve, die einstimmig betonen, dass der Ausschuss auf der nächsten Sitzung eine Pause im Zinserhöhungszyklus einlegen wird, was ein ausreichend bullisches Signal für den Euro ist. Sobald das Problem mit dem Schuldenlimit gelöst ist, werden die Käufer auf den Markt zurückkehren, aber bis dahin müssen wir noch etwas warten. Im COT-Bericht wurde angegeben, dass die Long-Non-Commercial-Positionen nur um 1.599 auf 258.736 gesunken sind, während die Short-Non-Commercial-Positionen sofort um 9.266 auf 71.647 gesunken sind. Insgesamt stieg die Non-Commercial-Nettoposition in der Woche auf 187.089 gegenüber 179.422. Der wöchentliche Schlusskurs fiel auf 1,0889 gegenüber 1,0992.

Indikatorsignale:

Gleitende Durchschnitte

Der Handel findet unterhalb der 30- und 50-Tage-Gleitenden Durchschnitte statt, was auf einen weiteren Rückgang des Währungspaares hinweist.

Hinweis: Der Autor betrachtet den Zeitraum und die Preise der Gleitenden Durchschnitte auf dem Stunden-Chart H1 und unterscheidet sich von der allgemeinen Definition der klassischen Tages-Gleitenden Durchschnitte auf dem Tages-Chart D1.

Bollinger-Bänder

Im Falle eines Rückgangs wird die untere Grenze des Indikators im Bereich von 1.0762 als Unterstützung dienen.

Beschreibung der Indikatoren • Gleitender Durchschnitt (bestimmt den aktuellen Trend durch Glättung der Volatilität und des Rauschens). Periode 50. Auf dem Diagramm gelb markiert. • Gleitender Durchschnitt (bestimmt den aktuellen Trend durch Glättung der Volatilität und des Rauschens). Periode 30. Auf dem Diagramm grün markiert. • MACD-Indikator (Moving Average Convergence/Divergence — Konvergenz/Divergenz gleitender Durchschnitte) Schnelle EMA Periode 12. Langsame EMA Periode 26. SMA Periode 9 • Bollinger-Bänder. Periode 20 • Nichtkommerzielle Trader - Spekulanten wie einzelne Trader, Hedgefonds und große Institutionen, die den Futures-Markt zu spekulativen Zwecken nutzen und bestimmten Anforderungen entsprechen. • Lange nichtkommerzielle Positionen stellen die Gesamtzahl der offenen langen Positionen nichtkommerzieller Trader dar. • Kurze nichtkommerzielle Positionen stellen die Gesamtzahl der offenen kurzen Positionen nichtkommerzieller Trader dar. • Die Gesamtnetto-Position der Nichtkommerziellen ist die Differenz zwischen den kurzen und langen Positionen der Nichtkommerziellen Trader.