Am Dienstag schloss der US-Aktienmarkt niedriger, wobei der Nasdaq den größten Rückgang verzeichnete, hauptsächlich aufgrund des Rückgangs der Chip-Herstelleraktien von Nvidia vor dem erwarteten Quartalsbericht, während der Anstieg von Walmart half, Verluste im Dow-Jones-Index auszugleichen.

Die Aktien von Nvidia (NVDA.O) fielen um 4,35%, was den größten täglichen prozentualen Verlust seit dem 17. Oktober darstellte. Dies wurde von einem Rückgang von 1,56% im breiteren Philadelphia Semiconductor Index (.SOX) gefolgt, der die Aktien anderer Halbleiterhersteller nach unten zog.

Die Anleger äußerten Bedenken, ob die Quartalsergebnisse von Nvidia, die nach Handelsschluss am Mittwoch erwartet wurden, die hohe Bewertung rechtfertigen könnten, die auf einem Kurs-Gewinn-Verhältnis von etwas über 32 basiert, und ob sie weiterhin den Hype um Aktien im Zusammenhang mit künstlicher Intelligenz (KI) anheizen würden.

Nvidias Fokus auf KI hat das Unternehmen zu einem der drei wertvollsten Unternehmen in den USA gemacht, das kürzlich Tesla (TSLA.O) als am meisten gehandelte Aktie an der Wall Street überholt hat.

Die Aktien von Super Micro Computer (SMCI.O), einem weiteren Unternehmen, von dem angenommen wird, dass es von KI profitiert, fielen um 1,96%, was den zweiten aufeinander folgenden Tag des Rückgangs nach einem Rückgang von fast 20% am Freitag darstellte und eine neuntägige Gewinnserie beendete.

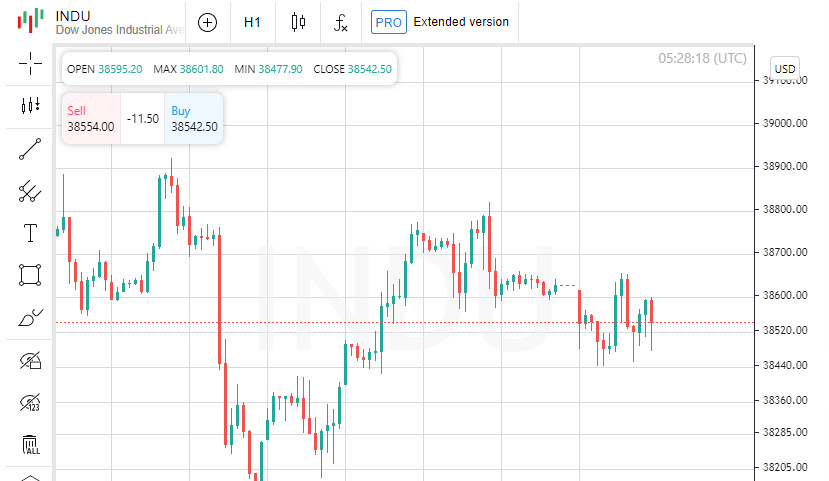

Der S&P 500 (.SPX) verlor 30,06 Punkte oder 0,60% und schloss bei 4975,51, während der Nasdaq Composite (.IXIC) um 144,87 Punkte oder 0,92% auf 15630,78 fiel. Der Dow Jones Industrial Average (.DJI) sank um 64,19 Punkte oder 0,17% auf 38.56,80.

Walmart (WMT.N) schloss auf einem Rekordhoch und führte den Dow Industrials an, nachdem der amerikanische Einzelhandelsriese Umsatzprognosen für das Geschäftsjahr 2025 weit über den Erwartungen der Wall Street vorausgesagt und seine jährliche Dividende um 9% erhöht hatte.

Der S&P 500 Consumer Goods Sector (.SPLRCS), zu dem Walmart gehört, stieg um 1,13% und war somit der einzige Sektor unter den 11 großen S&P-Sektoren, der ein Wachstum verzeichnete. Der Information Technology Sector (.SPLRCT) ging hingegen um 1,27% zurück, was die schwächste Performance darstellte.

Die Aktien von Home Depot, die zum Dow Jones gehören, schwankten den ganzen Tag über, schlossen jedoch um 0,06% höher, nachdem der Baumarktkonzern Jahresergebnisse prognostizierte, die unter den Schätzungen der Analysten lagen.

Die Wall Street-Rallye der Vorwoche stockte, als überraschend hohe US-Inflationsdaten die Markterwartungen hinsichtlich des Zeitpunkts von Zinssenkungen durch die Federal Reserve verzögerten. Eine leichte Mehrheit der von Reuters befragten Ökonomen erwartet eine Zinssenkung im Juni und weist auf das Risiko weiterer Verzögerungen bei der ersten Reduzierung hin.

Die Anleger warteten zudem auf die Veröffentlichung des Protokolls der letzten Fed-Sitzung sowie auf Kommentare von mehreren Zentralbankvertretern im Verlauf der Woche.

Die Aktien des Smart-TV-Herstellers Vizio (VZIO.N) stiegen um 16,26%, nachdem Walmart seine Übernahme des Unternehmens für 2,3 Milliarden US-Dollar angekündigt hatte.

Die Aktien von Discover Financial Services (DFS.N) legten um 12,61% zu, da die von Warren Buffett unterstützte Verbrauchernbank Capital One Pläne zur Übernahme des US-amerikanischen Kreditkartenherausgebers für 35,3 Milliarden US-Dollar bekannt gab. Die Aktien von Capital One stiegen um 0,12%.

An der New York Stock Exchange überwogen Rückgänger im Verhältnis von 1,4 zu 1 die Gewinner, während an der Nasdaq das Verhältnis der Rückgänger zu den Gewinnern 1,9 zu 1 betrug.

Der S&P 500 markierte 29 neue 52-Wochen-Hochs und 3 neue Tiefs, während die Nasdaq 111 neue Hochs und 95 neue Tiefs verzeichnete.

Der Dollar schwächte sich ab, und globale Aktienindizes fielen am Dienstag, da die nachlassende Optimismus bezüglich einer baldigen Senkung der Zinssätze durch Zentralbanken die europäischen und japanischen Aktienindizes knapp unter ihren historischen Höchstständen ließ.

Höher als erwartete US-Inflationsdaten in der vergangenen Woche haben die Erwartungen an den Beginn des Lockerungszyklus der Federal Reserve gedämpft und die Erwartungen für Zinssenkungen auf Juni verschoben, so eine leichte Mehrheit der von Reuters befragten Ökonomen, die auch auf das Risiko einer weiteren Verzögerung bei der ersten Reduzierung hinwiesen.

Trotz Berichten über Deflation auf der Grundlage von unterdurchschnittlichen Wachstumserwartungen zeigt das wirkliche Bild der US-Wirtschaft nur eine leichte Verlangsamung, so Philip Colmar, ein globaler Stratege bei MRB Partners in New York.

Der US-Dollar-Index, der die Währung gegenüber sechs anderen misst, fiel um 0,24%, während der globale MSCI-Aktienindex (.MIWD00000PUS) um 0,35% fiel.

Der europäische STOXX 600 Index (.STOXX) schloss 0,10% niedriger, dabei ignorierte er die Daten der Europäischen Zentralbank, die zeigten, dass das jährliche tarifliche Lohnwachstum in der Eurozone im letzten Quartal des Vorjahres auf 4,5% gesunken ist, verglichen mit 4,7% im vorangegangenen Zeitraum.

Die EZB hat das Lohnwachstum als das größte Risiko in ihrem anderthalbjährigen Kampf gegen die Inflation identifiziert. Die Analyse der Lohnvereinbarungen der EZB deutet darauf hin, dass das Lohnwachstum in diesem Jahr hoch bleiben wird und eine steigende Anzahl von Unternehmen Preissteigerungen erwartet, so Marco Wagner, ein leitender Ökonom bei Commerzbank.

Die Reaktion auf Zinsprognosen aus anderen Anlageklassen als Anleihen war bisher verhalten, jedoch wird das US-Wirtschaftswachstum im Vergleich zu anderen Ländern voraussichtlich die scharfen Erwartungen der Zentralbanken beeinflussen, so Marvin Lo, ein leitender globaler Makrostratege bei State Street in Boston.

Seit Mitte Januar haben die Märkte die Erwartungen an Zinssenkungen um 60 Basispunkte für die Fed, ebenso für die Bank of Canada, um 37 Basispunkte für die EZB und um 57 Basispunkte für die Bank of England reduziert, so sagte er.

Die Rendite der zweijährigen Schatzanleihen, die die Zinserwartungen widerspiegeln, fiel um 4,8 Basispunkte auf 4,608%, während die Rendite der benchmark zehnjährigen Anleihen um 2,4 Basispunkte auf 4,271% sank.

Der Dollar schwächte sich ab, nachdem China die Zinssätze gesenkt hatte, um seinen kämpfenden Immobilienmarkt zu unterstützen, was die Hoffnung auf zusätzliche Stimuli zur Förderung des globalen Wachstums weckte.

Der Yen stärkte sich, blieb aber unter dem Niveau von 150,88 pro Dollar, das am letzten Montag erreicht wurde und das niedrigste seit 11 Wochen war, da die Anleger darauf achten, ob die Wiederaufnahme der Schwäche der japanischen Währung Interventionen auslösen würde.

Die Ölpreise fielen um mehr als 1%, da die Bedenken hinsichtlich der globalen Nachfrage den Preisstützung durch den Konflikt zwischen Israel und der HAMAS gegenüberstanden.

Die Brent-Rohöl-Futures fielen um 1,22 $ auf 82,34 $ pro Barrel. Der Sechsmonats-Brent-Spread am Dienstag war der höchste seit Oktober und deutete auf einen engeren Markt hin.

WTI-Rohöl für die Lieferung im März, der am Dienstag ausläuft, fiel um 1,01 $ auf 78,18 $ pro Barrel. Der im April aktiver gehandelte Vertrag fiel um 1,30 $ auf 77,04 $ pro Barrel.

Die Goldpreise stiegen auf ihr höchstes Niveau seit mehr als einer Woche aufgrund des Rückgangs des Dollars, wobei die Futures auf amerikanisches Gold um 0,8% auf 2039,80 $ pro Unze stiegen.