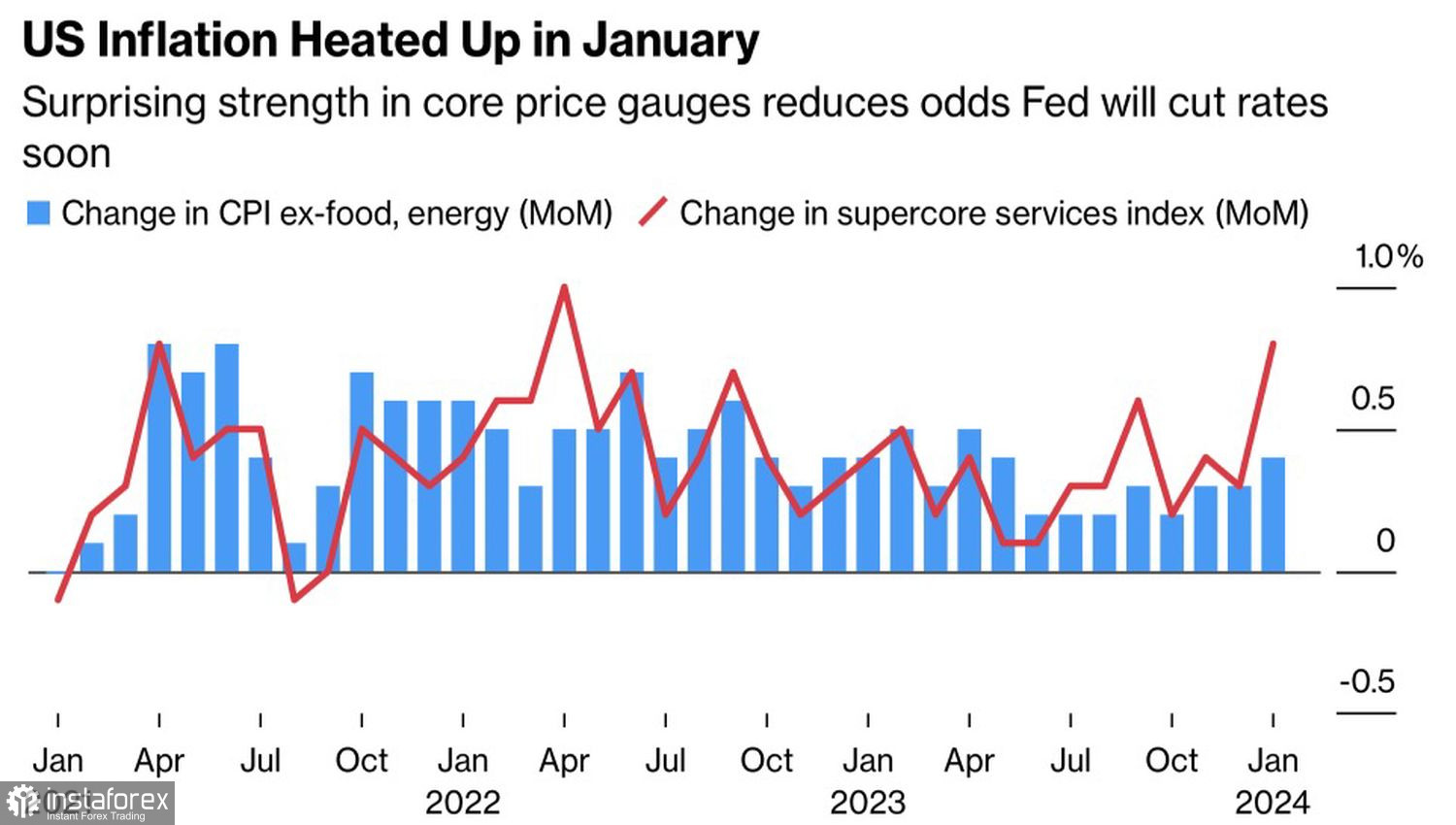

Die Veröffentlichung der Inflationsdaten in den USA für Februar schien auf den ersten Blick gute Nachrichten für die Bären im EUR/USD zu sein. Die Verbraucherpreise stiegen um 3,2% und die Kerninflation um 3,8% im Jahresvergleich und übertrafen damit die Prognosen der Experten von Bloomberg von 3,1% bzw. 3,7%. In der monatlichen Berechnung entsprach der Verbraucherpreisindex den Konsensschätzungen von 0,4%, während der Kernindikator diese übertraf. Die Beschleunigung der Inflation im Dienstleistungssektor um 0,8% im Monatsvergleich löste Bedenken aus. Es schien, als ob die Dynamik es der Federal Reserve ermöglichte, nicht überstürzt mit Zinssenkungen vorzugehen. Die Realität könnte jedoch anders aussehen.

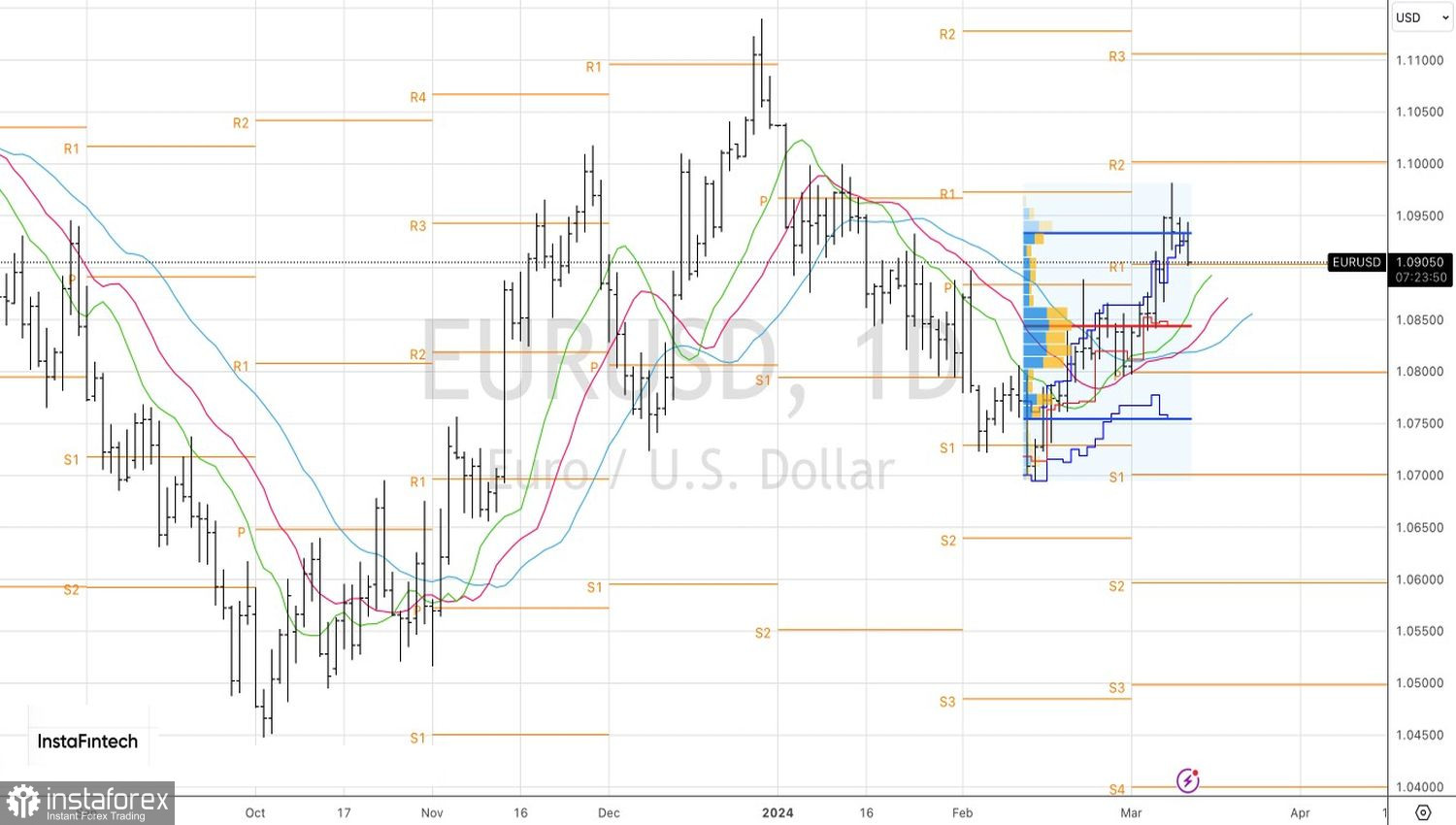

Nach der Veröffentlichung der Verbraucherpreisstatistik für Februar sanken die Chancen für einen Beginn der geldpolitischen Lockerung im Mai von über 20% auf 13% und im Juni von 72% auf 68%. Die Renditen von US-Schatzanleihen gingen zurück, die Futures auf US-Aktien fielen und die EUR/USD-Kurse kehrten auf 1,09 zurück. Die Händler bewerteten die Situation jedoch schnell neu. Das Hauptwährungspaar kehrte zu den Niveaus zurück, von denen es den Handelstag begonnen hatte. Wenn der Vorsitzende der Federal Reserve sagt, dass der Zeitpunkt für Zinssenkungen nahe ist und die Zentralbank weitere Daten ähnlich denen der vorherigen benötigt, warum also nicht den US-Dollar verkaufen?

Dynamik der amerikanischen Inflation

Tatsächlich stellte sich heraus, dass die tatsächlichen Inflationszahlen sehr nahe an den Prognosen lagen. Diese Umstände werden wahrscheinlich nicht zu ernsthaften Verschiebungen im Weltbild der Fed führen. Der Offenmarktausschuss (FOMC) wird voraussichtlich trotz der Stärke der US-Wirtschaft nächste Woche seine Prognosen für den Leitzins beibehalten. Dazu gehören drei Akte der monetären Expansion im Jahr 2024, wie von den Finanzmärkten erwartet. Wenn sich dieses Szenario entwickelt, werden die Bullen auf EUR/USD einen neuen Grund haben anzugreifen.

Im Gegensatz dazu glaubt die ING, dass die Positionen des US-Dollars kurzfristig stark sind. Allerdings wird der Euro im mittelfristigen Anlagehorizont zurückschlagen. Das Hauptwährungspaar hat sich der oberen Grenze des Konsolidierungsbereichs von 1,05–1,1 angenähert, erscheint aber überkauft im Hinblick auf den Renditeunterschied zwischen US- und deutschen Anleihen. Die Risiken, dass EUR/USD in den Bereich von 1,085–1,900 zurückfällt, nehmen zu. Dennoch wird die anschließende Erholung der globalen Wirtschaft einen positiven Einfluss auf den Euro als konjunkturelle Währung haben.

Die Inflationsstatistiken für Februar könnten die Bären bei EUR/USD vor einer Niederlage bewahrt haben. Wenn die tatsächlichen Zahlen der Indikatoren niedriger gewesen wären, hätte das Hauptwährungspaar den Widerstand bei 1,1 durchbrochen und sich über diesem Niveau konsolidiert. Derzeit müssen Käufer ihre ambitionierten Pläne auf bessere Zeiten verschieben.

Technisch gesehen versuchen die Bären auf dem Tageschart von EUR/USD einen zweiten Versuch, die Pin-Bar auszuspielen. Der erste Versuch brachte keine Ergebnisse, aber manchmal braucht es Zeit. Falls das Hauptwährungspaar den Handelstag über 1,0915 beendet, steigen die Risiken für einen Rückgang zum fairen Wert von 1,084, insbesondere wenn die Unterstützung in Form des Pivot-Levels bei 1,09 nicht standhält.