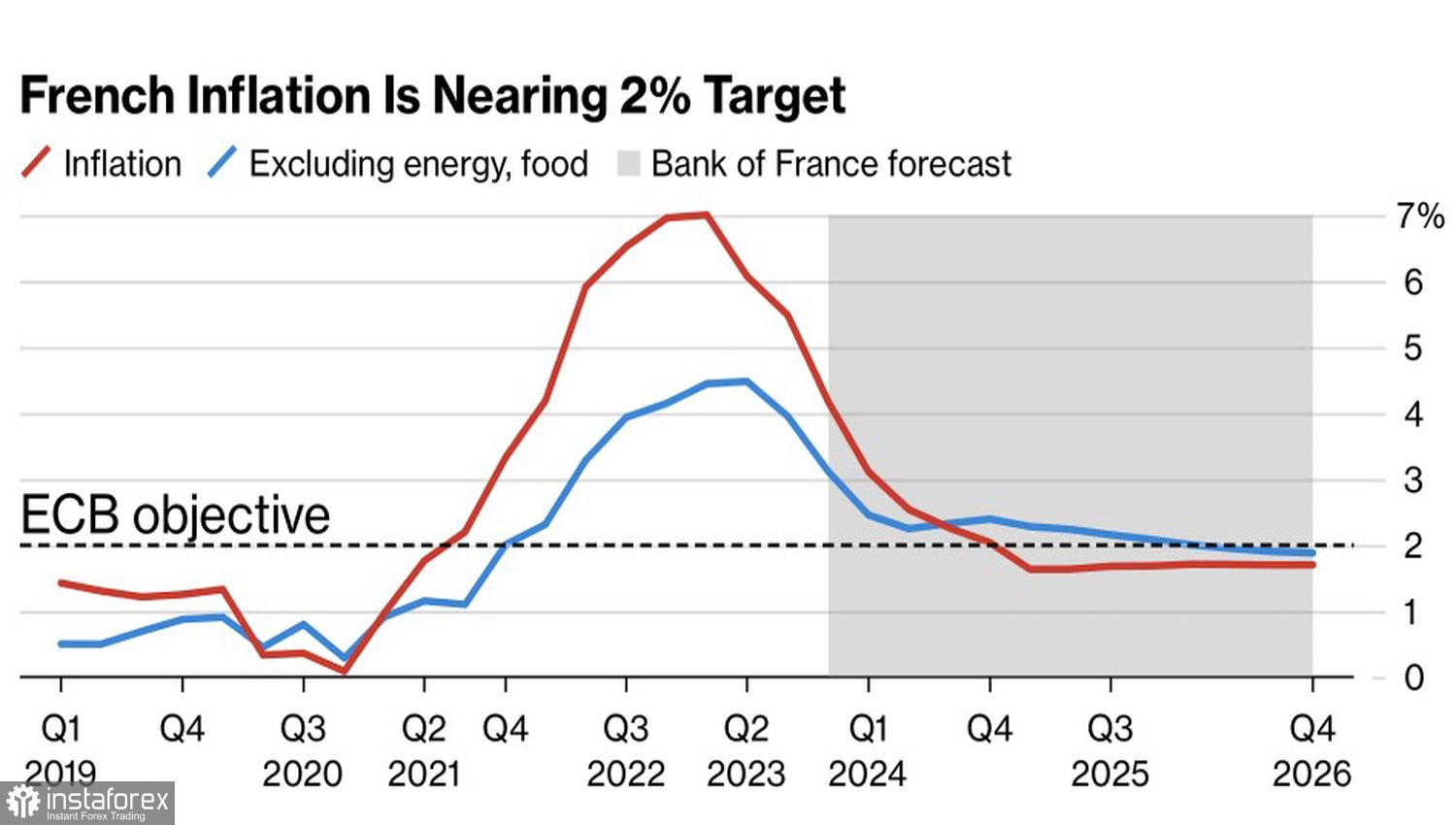

Der Frühling kommt für jeden anders. Der Gouverneur der Bank of France und Mitglied des EZB-Rates, Francois Villeroy de Galhau, erwähnte, dass die Europäische Zentralbank in dieser Saison die Zinsen senken wird. Er spezifizierte jedoch, dass der Frühling in Europa von April bis Juni dauern wird. Während die Märkte den zweiten Monat erwarten, schließt de Galhau nicht aus, dass im April geldpolitische Lockerungen eingeleitet werden könnten. Angesichts der nahen französischen Inflation an der 2%-Zielmarke ist dies nicht überraschend. Die Situation in anderen Ländern der Eurozone variiert jedoch, und die EZB ist nicht der alleinige Akteur in diesem theatralischen Szenario.

Dynamik der französischen Inflation

Im Jahr 2024 sind die Finanzmärkte darauf fixiert, wann die weltweit führenden Zentralbanken mit den Massenzinssenkungen beginnen werden. Ihr Wechsel von März auf Juni für die Fed wurde zum Haupttreiber für die Stärkung des US-Dollars im Januar und Februar. Zum Übergang vom Winter zum Frühling erzielten die Investoren einen Konsens mit den December-Prognosen der Fed und beraubten den Dollar seines wichtigsten Trumpfes. Im März verlor er die Führung im Währungsrennen unter den Big Ten an das britische Pfund.

Jetzt warten die Märkte auf die aktualisierten Zinssatzprognosen des FOMC. Hält sich die Zentralbank an die frühere Position von drei Maßnahmen zur Geldausweitung oder ist sie bereit, nur zwei durchzuführen? Im ersten Fall wird sich nichts ändern - Investoren werden weiterhin den Start im Juni erwarten, und der EUR/USD wird wahrscheinlich seine Positionen stärken. Im zweiten Fall wird sich der Zeitpunkt auf Juli oder September verschieben, was den Euro unter 1,08 $ ziehen wird.

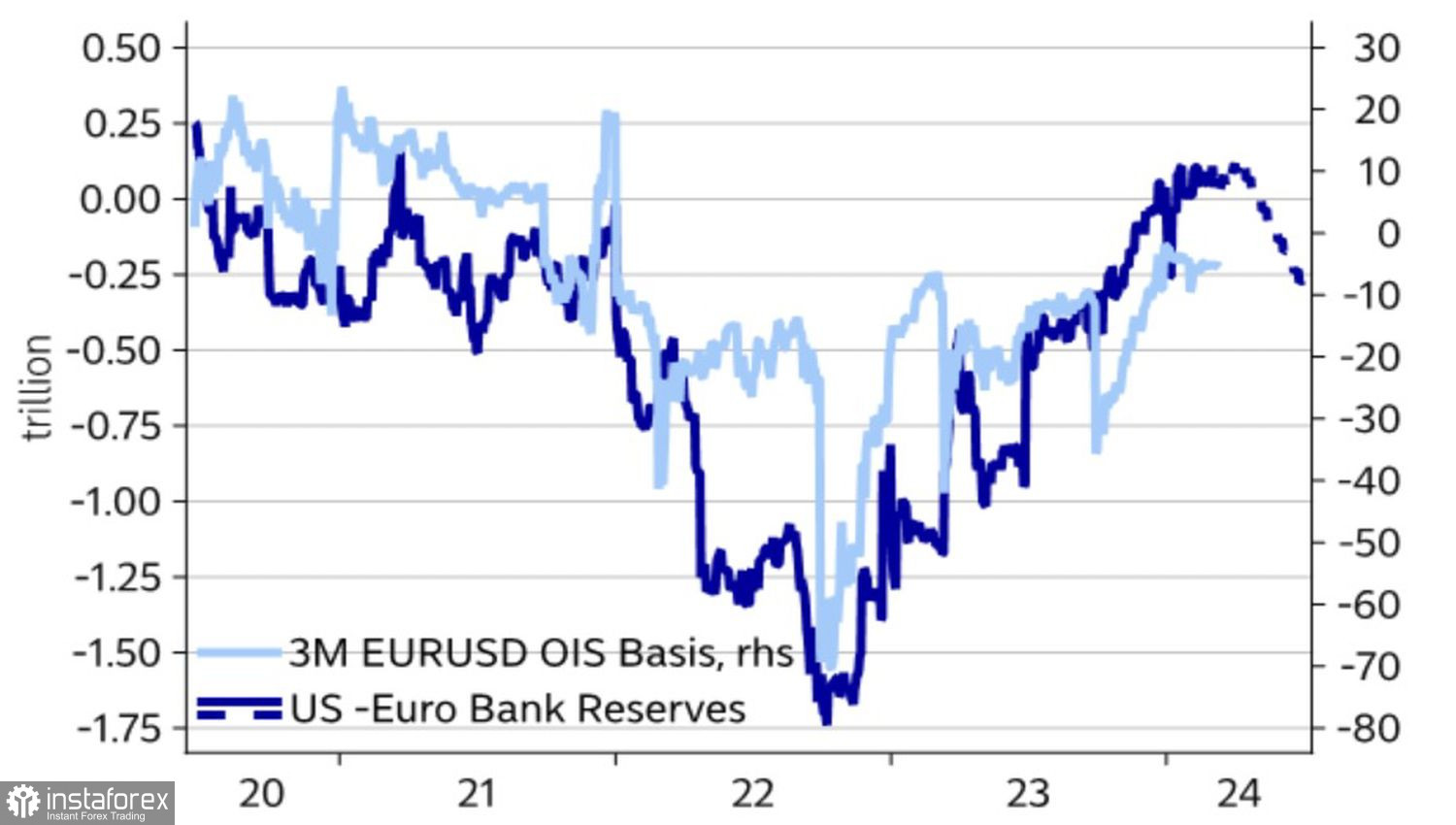

Dennoch ist der Versuch, die Starttermine des geldpolitischen Lockerungsprozesses vorherzusagen, nicht der einzige Weg, um die zukünftige Dynamik des Hauptwährungspaars vorherzusagen. Nordea Markets analysiert die Bankreserven in den USA und der Eurozone und kommt zu dem Schluss, dass nach einem leichten Anstieg über 1,1 der EUR/USD sinken wird.

Dynamik des EUR/USD und des Bankreservesatzes

Diese Meinung widerspricht der Position von HSBC, die eine Stärkung des US-Dollars kurzfristig und des Euros mittelfristig erwartet. Wenn jedoch alle immer auf derselben Seite stünden, hätten Käufer keine Gegenparteien für das Geschäft.

Meiner Meinung nach sind die Startdaten wichtig, aber in Zukunft werden Investoren am Tempo der Zinssenkungen interessiert sein. Und wenn die Fed aufgrund einer starken Wirtschaft es sich leisten kann, die Geldpolitik nicht bei jedem FOMC-Treffen zu lockern, ist es bei der EZB eine andere Geschichte. Die Schwäche der Eurozone macht es notwendig, den Einlagenzins nicht nur im Juni, sondern auch im Juli zu senken. Daher erscheint mir die Theorie von Nordea Markets plausibler als die von HSBC.

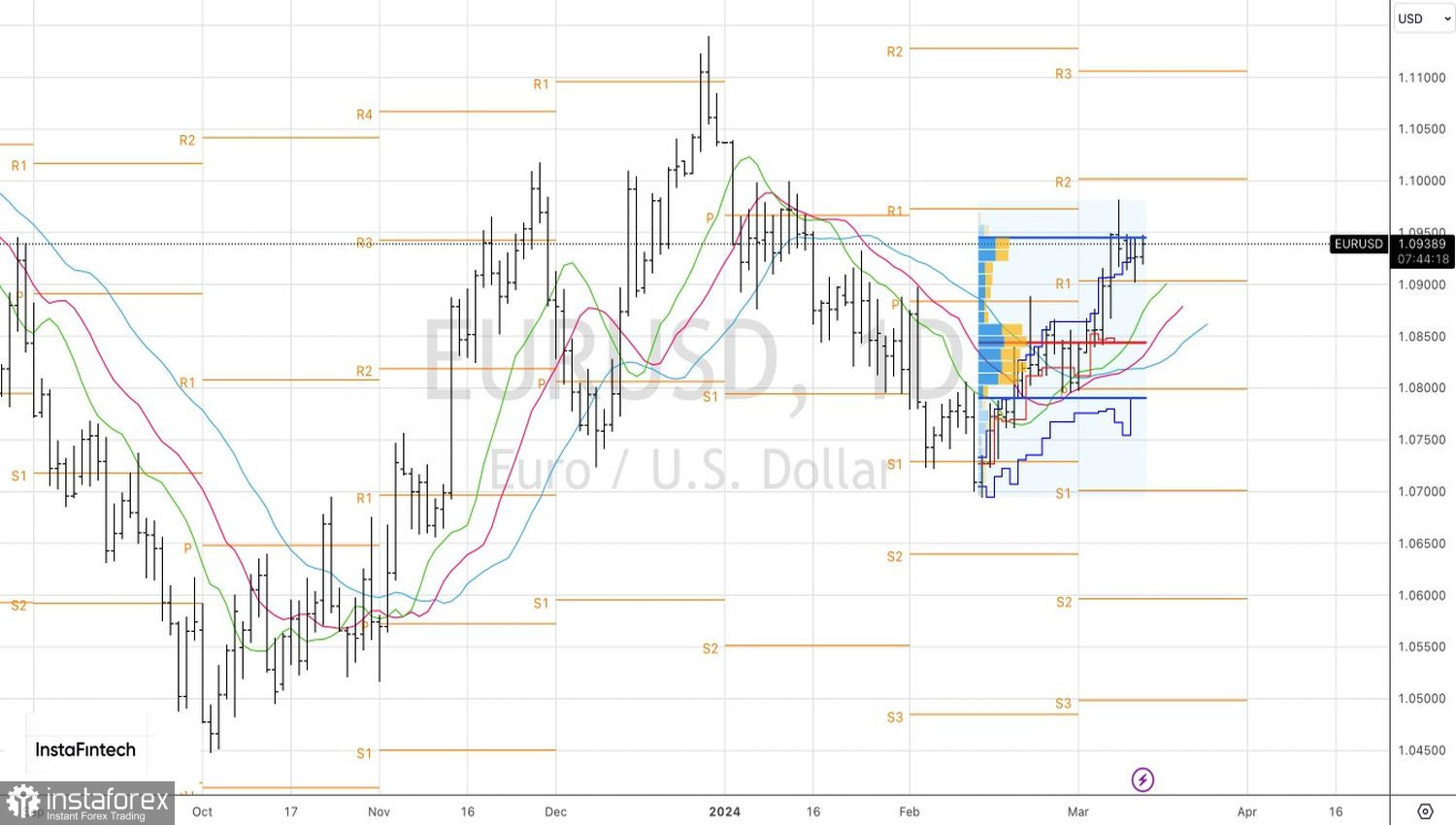

Unter dem Strich erhielt der EUR/USD keine entscheidenden Hinweise von Arbeitsmarkt- und Inflationsstatistiken in den USA und wartet nun gespannt auf die März-Sitzung der Fed. Sicherlich wird dort das Schicksal des Hauptwährungspaares entschieden.

Technisch gesehen zeigt sich auf dem täglichen Chart ein Versuch der Bullen, eine Doji-Kerze zu bilden und die Kurse über die faire Wert-Spanne von 1,079–1,0945 hinaus zu bringen. Bei Erfolg könnte ein Umkehrmuster 1-2-3 entstehen oder ein Aufwärtstrend wiederhergestellt werden. Ein fehlgeschlagener Versuch wird den Verkauf von EUR/USD ermöglichen.