Die Europäische Zentralbank (EZB) hat beschlossen, den gefallenen Euro nicht zu treten und den Einlagenzins bei der fünften aufeinanderfolgenden Sitzung des EZB-Rates bei 4% zu belassen. Dies kam für die Finanzmärkte nicht überraschend, da am Tag zuvor nur 1 von 62 Bloomberg-Experten den Beginn eines geldpolitischen Lockerungszyklus im April vorausgesagt hatte. Als Ergebnis holten die Bullen beim EUR/USD Luft, erholten sich leicht, nachdem sie gegen starke Statistiken zur US-Inflation im März zu kämpfen hatten.

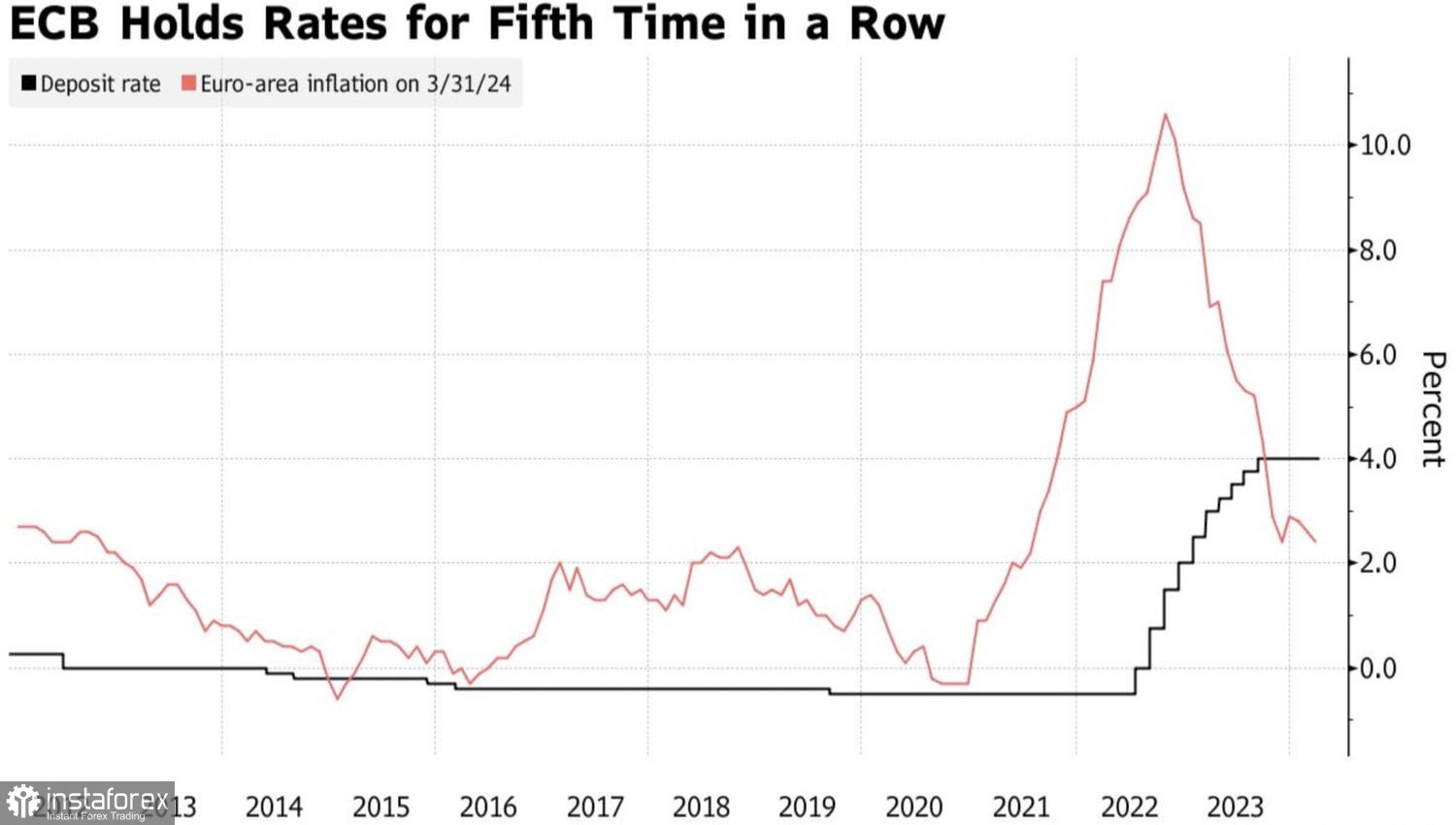

Die EZB hatte Gründe, einen Zyklus der geldpolitischen Expansion zu starten. Die schwache Wirtschaft der Eurozone und die stetige Bewegung der Inflation in Richtung des 2%-Ziels deuten auf die Unvermeidlichkeit von Zinssenkungen hin. Wenn dies nicht jetzt geschieht, werden die Risiken einer Rückkehr zur Deflation zunehmen, etwas, gegen das die Europäische Zentralbank lange in der Vergangenheit gekämpft hat. Es wird notwendig sein, die Kreditkosten entweder bei jeder Sitzung zu senken oder die Zinsen bei einer der Sitzungen um 50 Basispunkte zu senken.

Europäische Inflationsdynamik und der EZB-Zinssatz

Andererseits bleibt der Arbeitsmarkt stark und die Dienstleistungspreise haben sich auf rund 4% eingependelt. Wenn die EZB früher und schneller als die Fed handelt, wird der Eurokurs scharf gegenüber dem US-Dollar schwächer. Dies führt zu steigenden Importpreisen und einer Beschleunigung der Inflation.

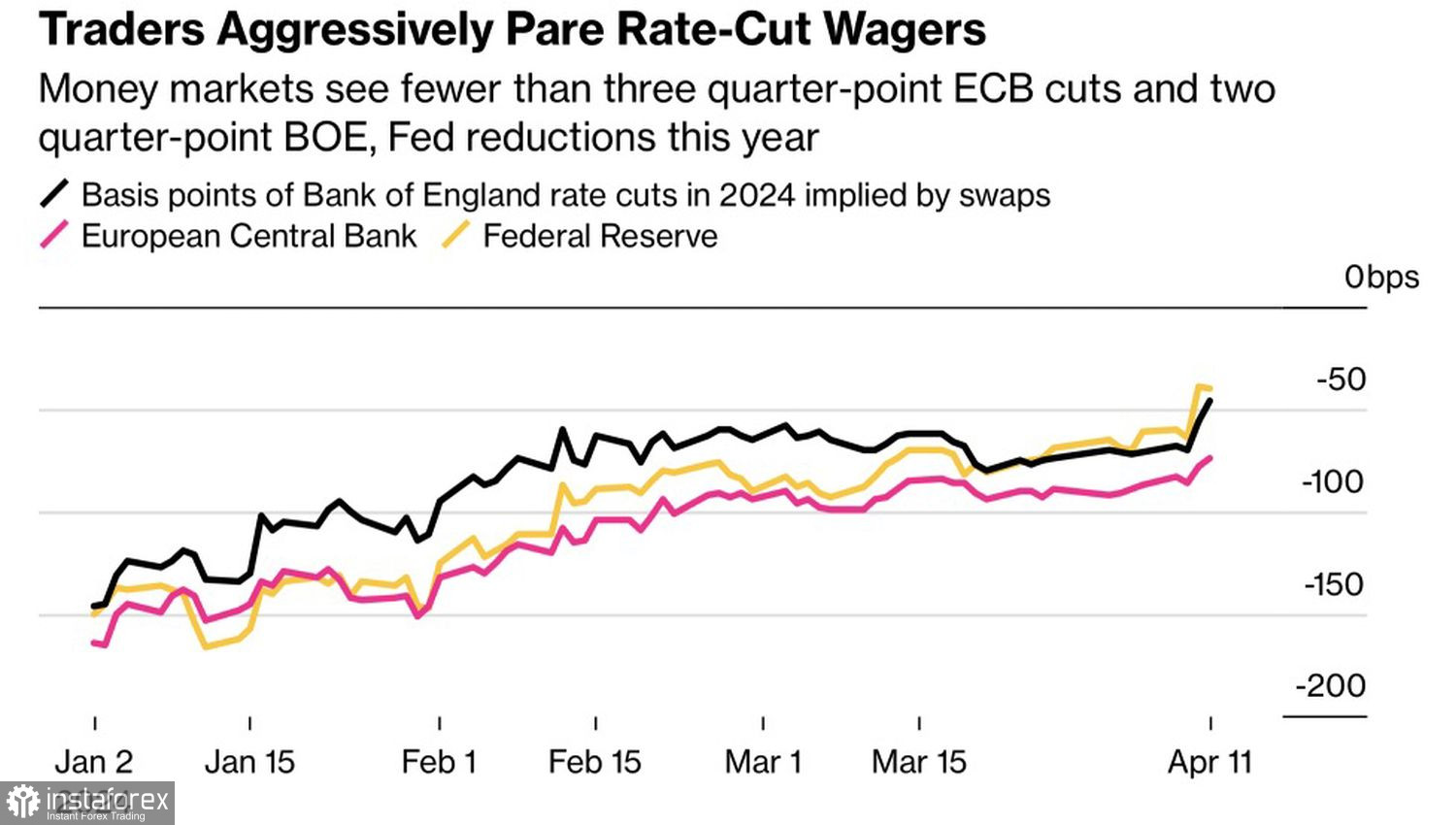

Interessanterweise reduzierte der Terminmarkt nach der Veröffentlichung der Verbraucherpreisdaten für März in den USA nicht nur das erwartete Ausmaß der monetären Expansion der Fed auf 45 Basispunkte, sondern auch das der EZB. Derivate sehen nun eine Zinssenkung von weniger als 75 Basispunkten, obwohl zuvor drei Handlungen zur geldpolitischen Expansion mit einer Wahrscheinlichkeit von 50% für die vierte im Jahr 2024 vorhergesagt wurden.

Es ist offensichtlich, dass die Zentralbanken weiterhin einheitlich handeln, wobei die Fed die Führung behält. Auch wenn sie nicht beabsichtigt, als Erste den Weg zu einer Lockerung der Geldpolitik einzuschlagen.

Antizipierte Skalen der Dynamik der monetären Expansionen

Wie dem auch sei, die EZB hat beschlossen, den Euro nicht zu ertränken. Und obwohl EZB-Präsidentin Christine Lagarde erklärte, dass einige Tauben im EZB-Rat bereits im April bereit waren, den Einlagezins zu senken, entschied die Mehrheit der Beamten, auf neue Daten zu warten und im Juni ein Urteil über den Beginn der geldpolitischen Expansion zu fällen. Laut Lagarde wird die Inflation in der Eurozone voraussichtlich auf dem aktuellen Niveau stabil bleiben und erst im Jahr 2025 nachhaltig auf das Ziel von 2% zurückkehren. Dies steht im klaren Widerspruch zur Prognose von Bloomberg, die einen Rückgang der Verbraucherpreise auf 1,8% bis zum Sommer vorhersagt.

In Bezug auf eine Frage zur Parität im Währungspaar EUR/USD stellte Lagarde fest, dass der Wechselkurs des Euro nicht das Ziel der Geldpolitik der EZB ist. Was die Auswirkungen der Beschleunigung des amerikanischen Verbraucherpreisindex auf den Währungsraum betrifft, ist der Meinung der Französin zufolge die EZB sollte sich auf das konzentrieren, was in Europa passiert, und nicht nach Nordamerika schauen.

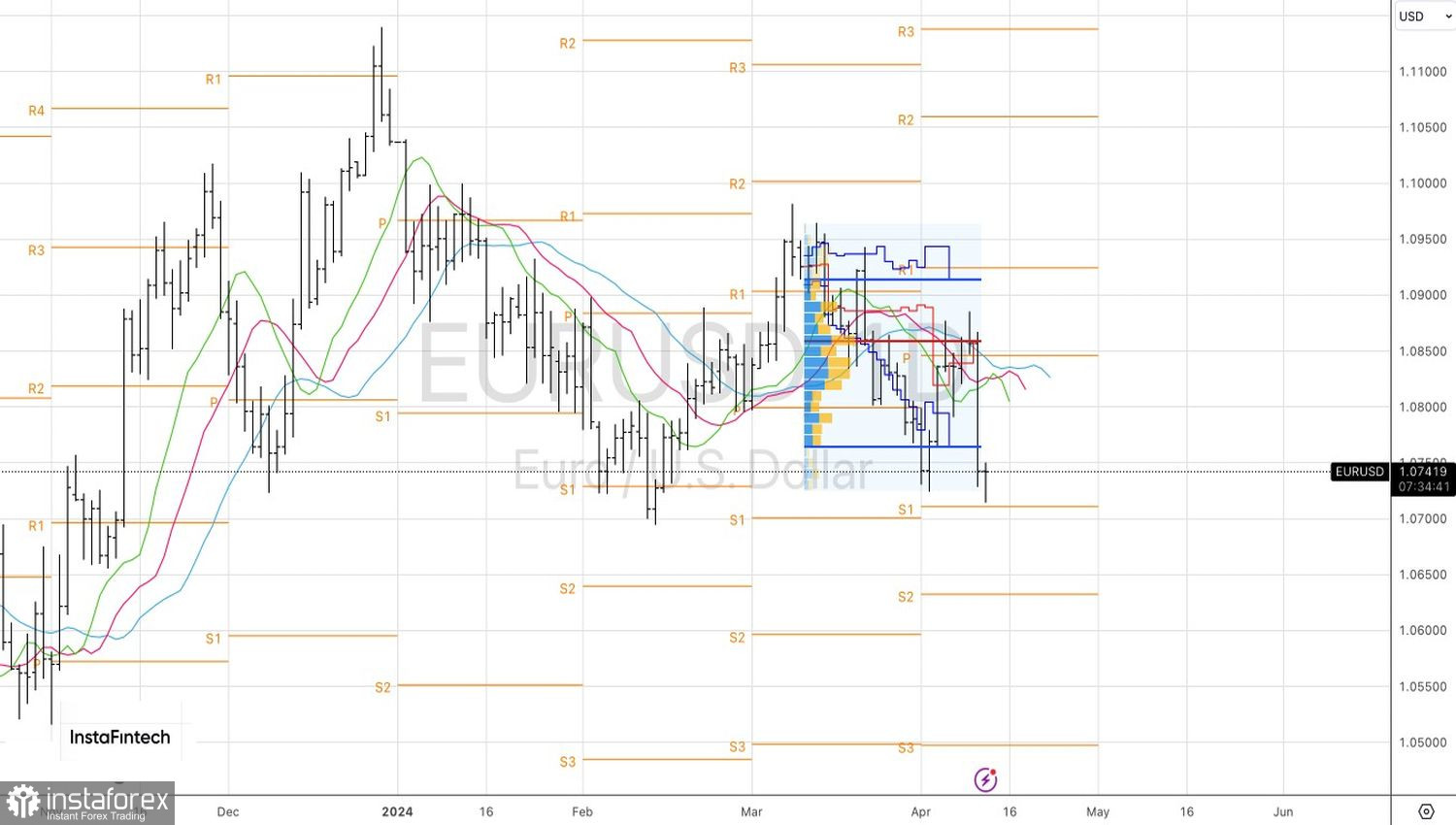

Technisch gesehen versuchen die Bullen auf dem Tageschart des EUR/USD gegenanzugreifen. Wenn es ihnen gelingt, eine Pin Bar zu bilden, könnte ihre Realisierung dazu führen, dass die Kurse des Hauptwährungspaares gegen Widerstände bei 1,0765 und 1,08 steigen. Dennoch ist ein Rückprall von diesen Niveaus ein Grund, den Euro gegen den US-Dollar zu verkaufen.