Nichts währt ewig. Jeder Trend benötigt eine Korrektur. Der Goldverbrauch in Chinas Schmuckindustrie fiel im ersten Halbjahr 2024 um 27 %, da das größte Problem der Anstieg der Preise auf Rekordhöhen ohne nahezu jegliche Rücksetzer war. Die Gesamtnachfrage nach dem Edelmetall sank um 5,6 % auf 523,8 Tonnen. Wo ein Vakuum entsteht, ersetzt der Westen allmählich den Osten, aber das bedeutet nicht, dass es keine Korrektur bei XAU/USD geben wird.

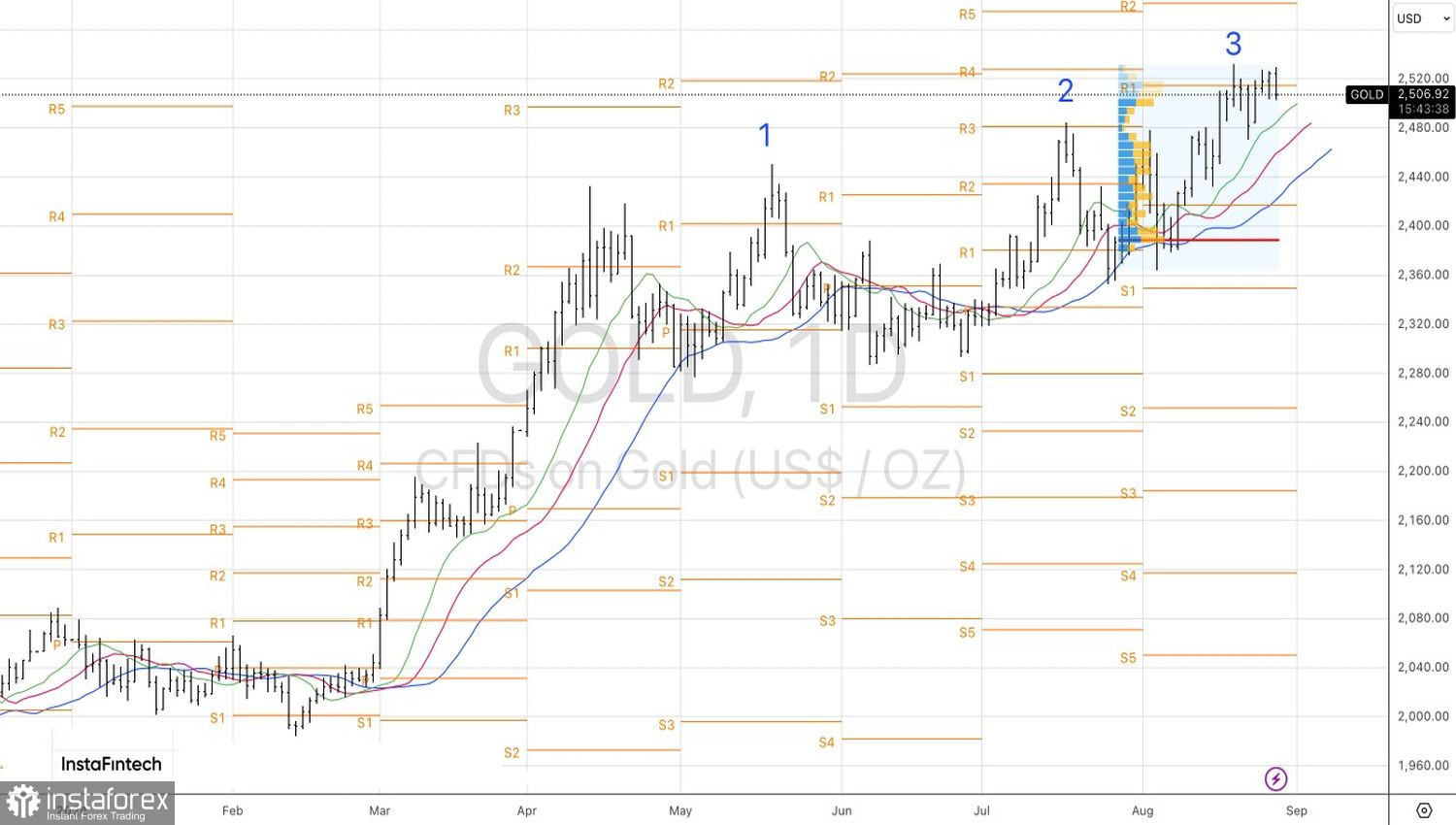

Die feurige Rede des Vorsitzenden der Federal Reserve, Jerome Powell, in Jackson Hole über den bevorstehenden Beginn der geldpolitischen Lockerung durch die US-Zentralbank ermöglichte es Gold, einen neuen Rekord aufzustellen, aber dann begann ein natürlicher Verkaufsprozess auf Tatsachen. Die XAU/USD-Kurse berücksichtigen bereits das unterschiedliche Tempo der Zinssenkungen der Fed im Vergleich zu anderen Zentralbanken, daher könnte das ideale Umfeld für das Edelmetall sich verschlechtern. Wir sprechen von der Schwäche des Dollars und fallenden Renditen von US-Staatsanleihen.

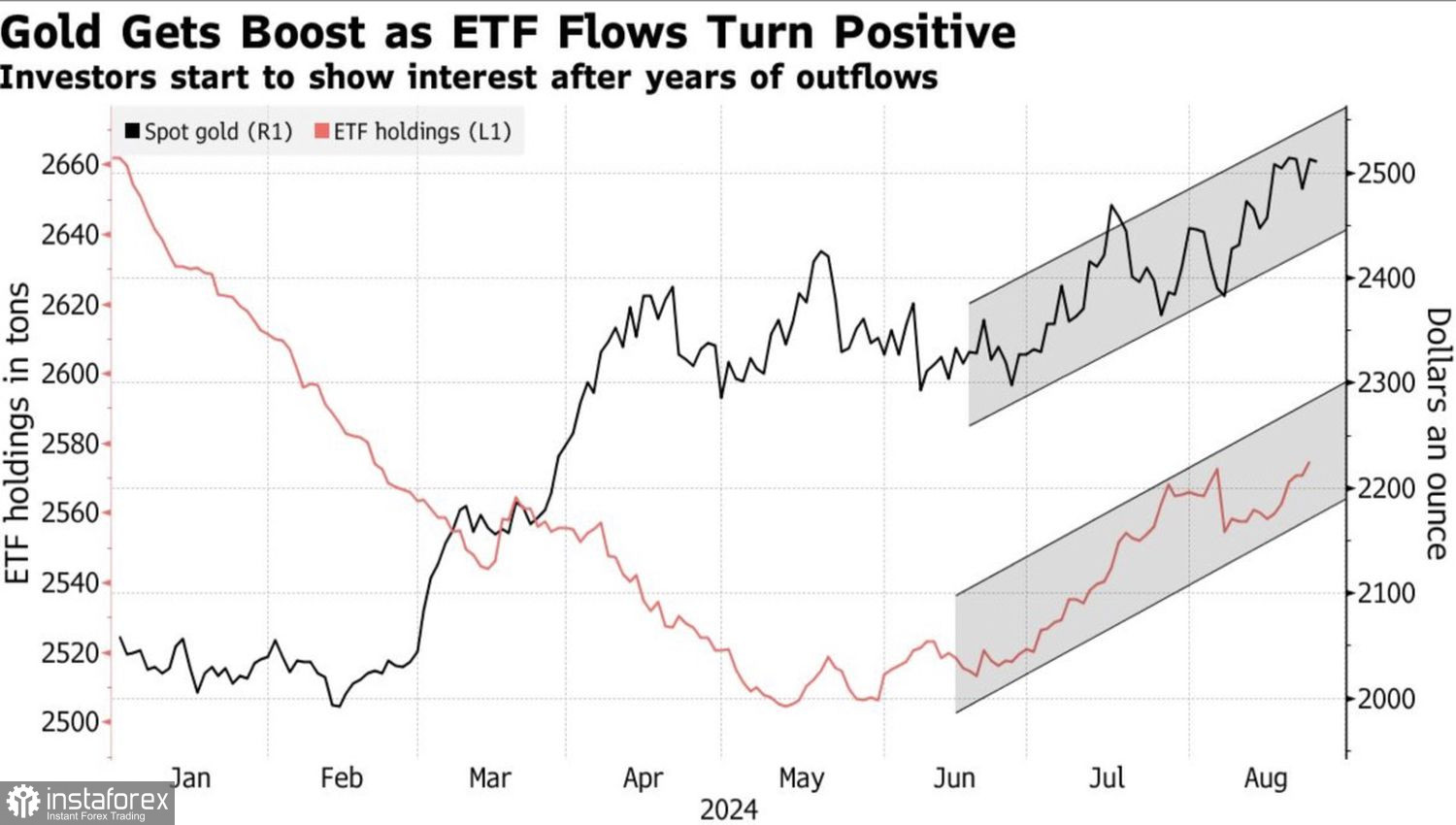

Diese Kombination ermöglichte es Vermögensverwaltern, ihre Netto-Long-Positionen in Gold auf das höchste Niveau seit vier Jahren zu erhöhen. Die Bestände des weltweit größten spezialisierten börsengehandelten Fonds, SPDR Gold Shares, stiegen acht Wochen in Folge an, was die längste Kapitalzuflussperiode seit Mitte 2020 darstellt.

Gold-Dynamik und ETF-Bestände

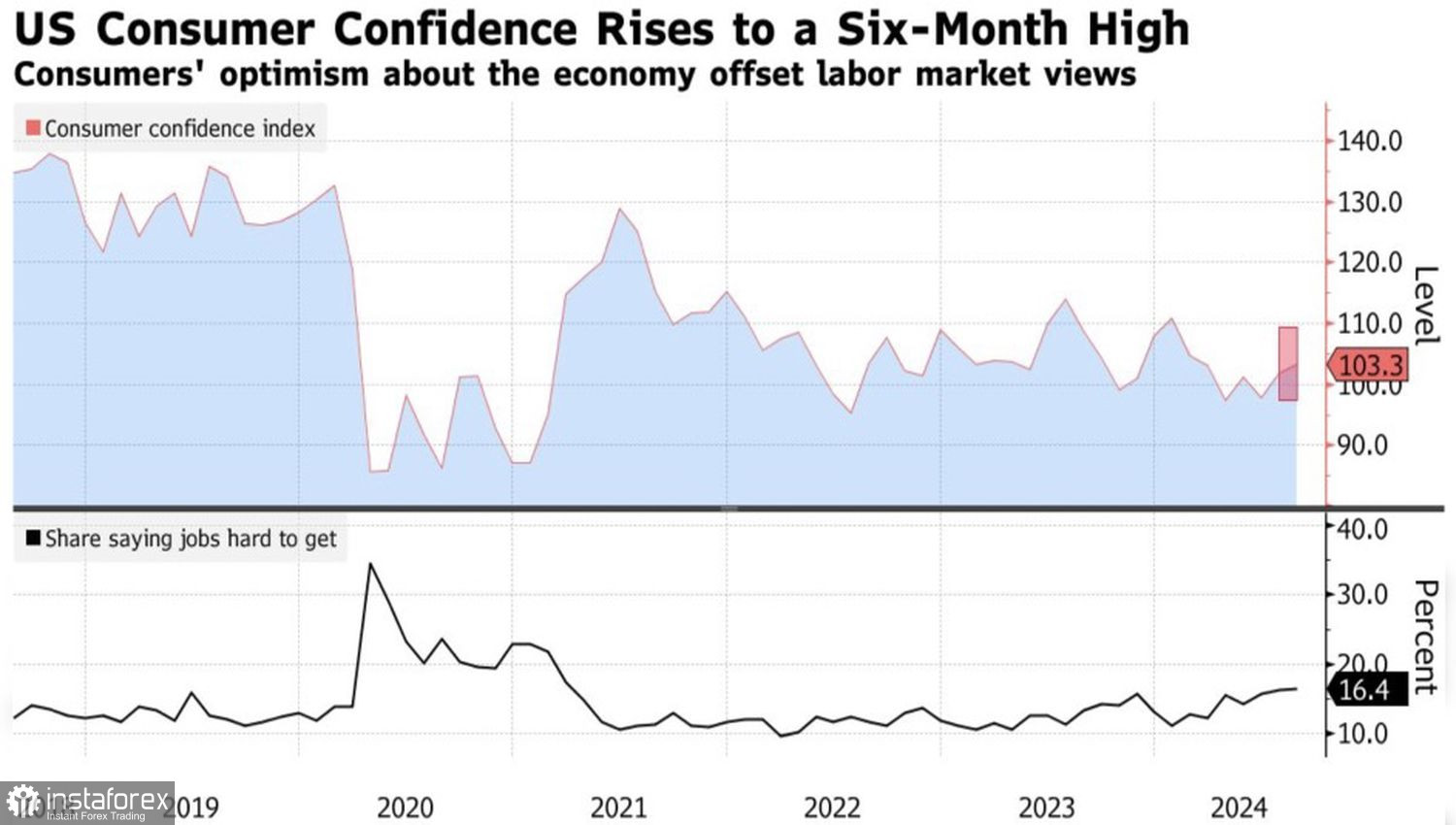

Übermäßige spekulative Long-Positionen könnten jedoch ein Dorn im Auge des Goldes werden. Ihre Auflösung bei den ersten Anzeichen von Problemen könnte dazu führen, dass die Kurse unter die Marke von 2500 USD pro Unze fallen. Besonders da der Markt zunehmend erkennt, dass das von Derivaten implizierte Ausmaß der erwarteten Geldlockerung der Fed deutlich übertrieben ist. Ein Rückgang des Leitzinses um 100 Basispunkte im Jahr 2024 könnte noch durch eine Rezession erklärt werden. Aber wie kann es eine Rezession geben, wenn das Verbrauchervertrauen in den USA auf ein Sechsmonatshoch steigt?

Ja, im Jahr 2023 und in der ersten Hälfte des Jahres 2024 erzielte das Edelmetall Gewinne, selbst bei steigendem Dollar und steigenden Renditen von US-Staatsanleihen. Damals wurde es durch aktive Käufe der Zentralbanken und starke Nachfrage aus Asien, angeführt von China, unterstützt. Aber jetzt, da Gold in Shanghai mit einem Abschlag gegenüber London gehandelt wird, macht es keinen Sinn mehr, auf diese Unterstützung zu setzen.

Dynamik des amerikanischen Verbrauchervertrauens

Der US-Dollar kann von der Unsicherheit rund um die US-Präsidentschaftswahl und die Geopolitik profitieren. Die Situation im Nahen Osten bleibt angespannt, und der USD-Index könnte aufgrund der gestiegenen Nachfrage nach sicheren Anlagen steigen.

Gleichzeitig bleibt der langfristige Ausblick für das Edelmetall optimistisch. Bis Ende 2025 könnte der US-Leitzins aufgrund einer Verlangsamung der US-Wirtschaft auf 3,5% fallen. Es wird erwartet, dass die Nachfrage in China sich allmählich erholt und die ETF-Bestände zunehmen.

Technisch gesehen erhöht die Kombination der Drei-Inder- und 1-2-3-Muster im Tageschart von Gold das Risiko einer Korrektur. Sollte es den Bullen nicht gelingen, die Notierungen über $2515 pro Unze zu treiben, werden die Risiken eines weiteren Rückgangs zunehmen. Es ist sinnvoll, Short-Positionen, die von diesem Niveau ausgebildet wurden, zu halten.