Die Fed wird einen abkühlenden Arbeitsmarkt nicht tolerieren, und Jerome Powell hat die Kontrolle über die Maßnahmen der Zentralbank fest in der Hand. Dies sind die beiden wesentlichen Erkenntnisse des FOMC-Treffens im September. Neun von 18 Ausschussmitgliedern prognostizieren bis Ende des Jahres eine Senkung des Federal Funds Rate um 25 Basispunkte oder weniger. Allerdings stimmten fast alle, außer Michelle Bowman, für eine Senkung um einen halben Prozentpunkt. Es scheint, dass der Fed-Vorsitzende überzeugende Argumente fand, um die Abweichler zu überzeugen, was die EUR/USD-Notierungen auf ihre August-Höchststände brachte, obwohl das Paar diese nicht durchbrechen konnte.

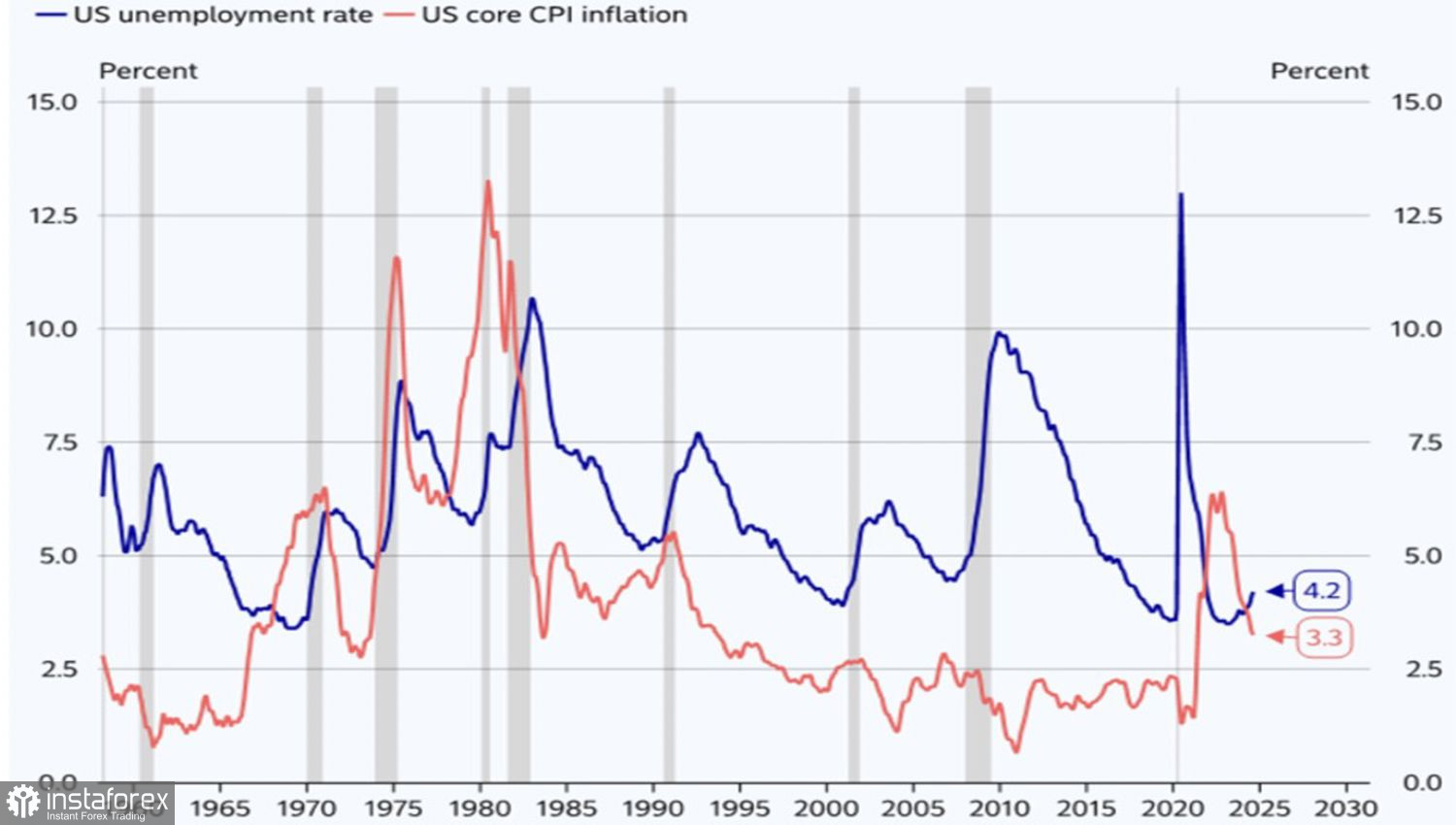

Bereits in Jackson Hole machte Jerome Powell deutlich, dass Inflation nicht mehr das primäre Anliegen der Fed ist. Die Zentralbank konzentriert sich nun stärker auf den Arbeitsmarkt, wo die Arbeitslosigkeit zu jener Zeit schnell anstieg. Theoretisch könnte dies auf eine bevorstehende Rezession hindeuten. Allerdings strebt die Fed eine weiche Landung an, und Powell scheint bereit zu sein, Alan Greenspans Erfolg von 1995 zu wiederholen, als er ähnliche Herausforderungen erfolgreich meisterte.

Die heutige Situation weist viele Parallelen zu den Ereignissen vor 30 Jahren auf. Genau wie damals begann die Fed mit Zinssenkungen, als das durchschnittliche Beschäftigungswachstum von +300K auf +100K sank. Die Wirtschaft befand sich nicht in einer Rezession, aber es gab Gespräche über einen bevorstehenden Abschwung. In den 1990er Jahren erwarteten die Derivatemärkte eine Senkung des Federal Funds Rate um 200 Basispunkte, tatsächlich betrug die Reduktion jedoch nur 75 Basispunkte. Es ist möglich, dass der aktuelle Markthunger ähnlich überschätzt wird.

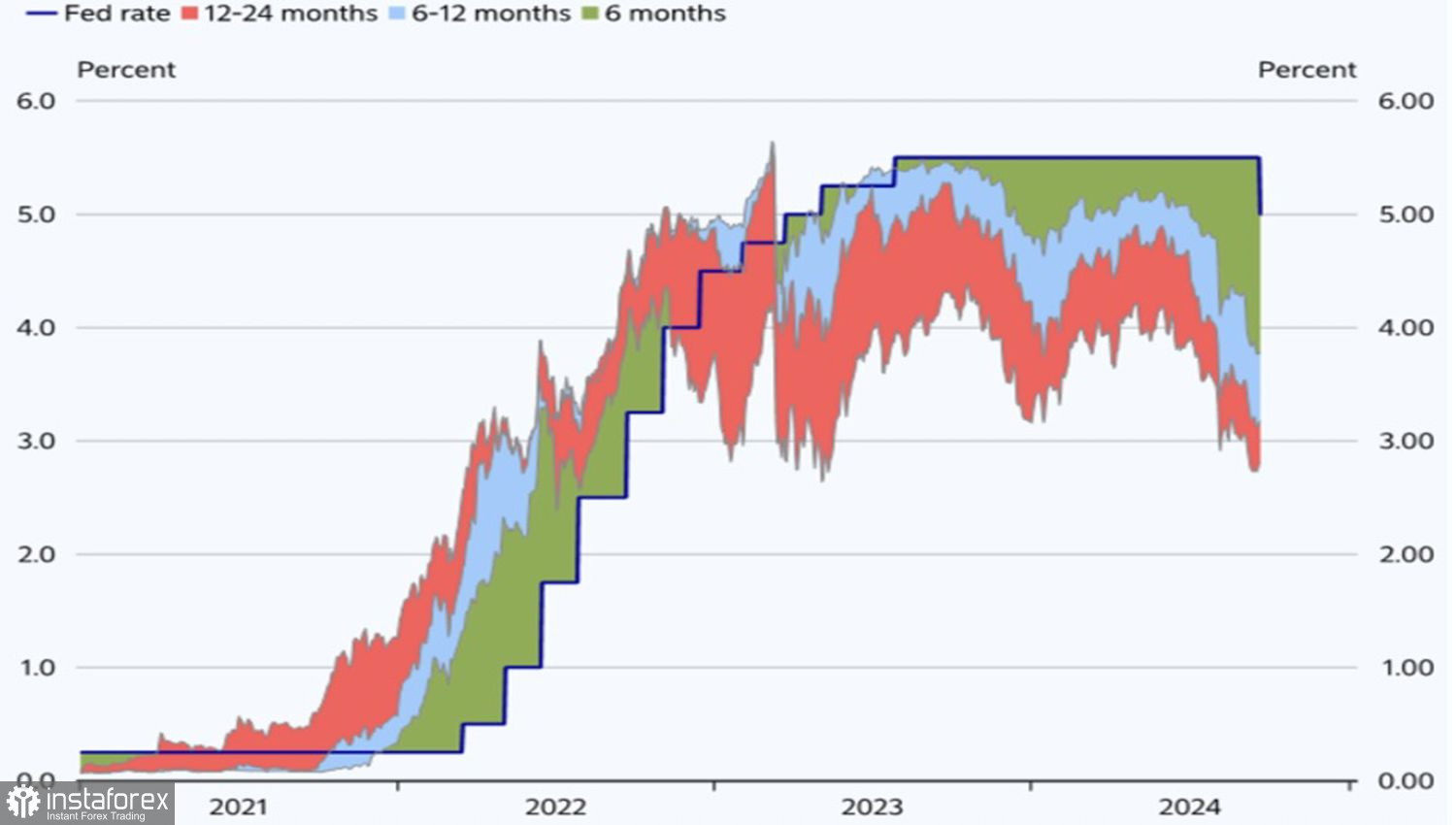

Markterwartungen für den Fed-Zins

Der Markt prognostiziert einen Rückgang der Kreditkosten auf 2,75% innerhalb der nächsten 12 Monate, was deutlich höher liegt als der Konsensschätzung des FOMC von 3,25%. Dies deutet darauf hin, dass Investoren Zinssenkungen von 225–275 Basispunkten in diesem Zyklus erwarten, unter Berücksichtigung der Senkung im September. Unterdessen strebt die Fed eine Reduzierung von 175–225 Basispunkten an. Zieht man Parallelen zu 1995, könnte das Endergebnis näher bei 100–125 Basispunkten liegen.

Tatsächlich, wenn die Fed ausschließlich auf das Beschäftigungsmandat fokussiert, riskiert sie, die Inflation zu übersehen. Wer kann schon sagen, dass die Inflation nicht wieder anziehen wird, angesichts einer immer noch starken Wirtschaft und Arbeitsmarktes? Ja, die Zentralbank glaubt, den Inflationsdrachen gebändigt zu haben, aber könnte sie in dieselbe Falle wie zuvor geraten? In den 1970er Jahren wurde der Sieg über die hohen Preise verkündet, doch als diese wieder stiegen, musste die Straffung der Geldpolitik wieder aufgenommen werden. Die US-Wirtschaft bezahlte den Preis mit einer doppelten Rezession.

Inflations- und Arbeitslosen-Trends in den USA.

Seit langer Zeit konzentriert sich der Markt auf die Geldpolitik der Fed. Da jedoch die Präsidentschaftswahlen in den USA näher rücken, könnte die Aufmerksamkeit der Investoren auf das Rennen zwischen den Kandidaten umschwenken. Die Zustimmungsraten von Kamala Harris und Donald Trump könnten genauso wichtig werden wie die Veröffentlichung der PCE-Daten.

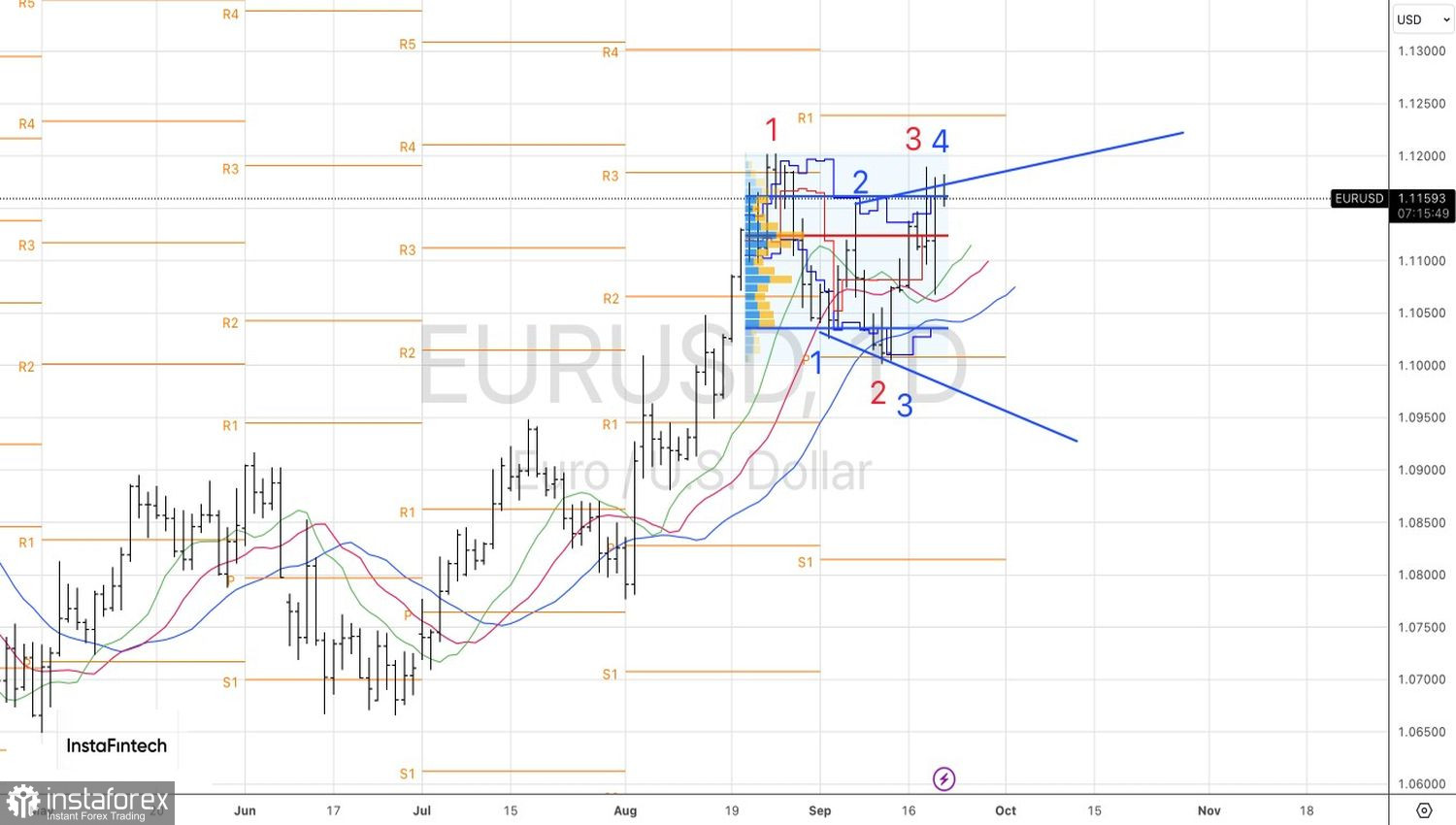

Technische Analyse

Auf dem täglichen EUR/USD-Chart hängt die Zukunft des Paares davon ab, ob die Bullen es über die obere Begrenzung des fairen Wertbereichs von 1.1035–1.1160 hinausdrücken können. Wenn ihnen dies nicht gelingt, wäre dies ein Signal zum Verkauf des Paares mit einem Ziel von 1.1120 und 1.1080.