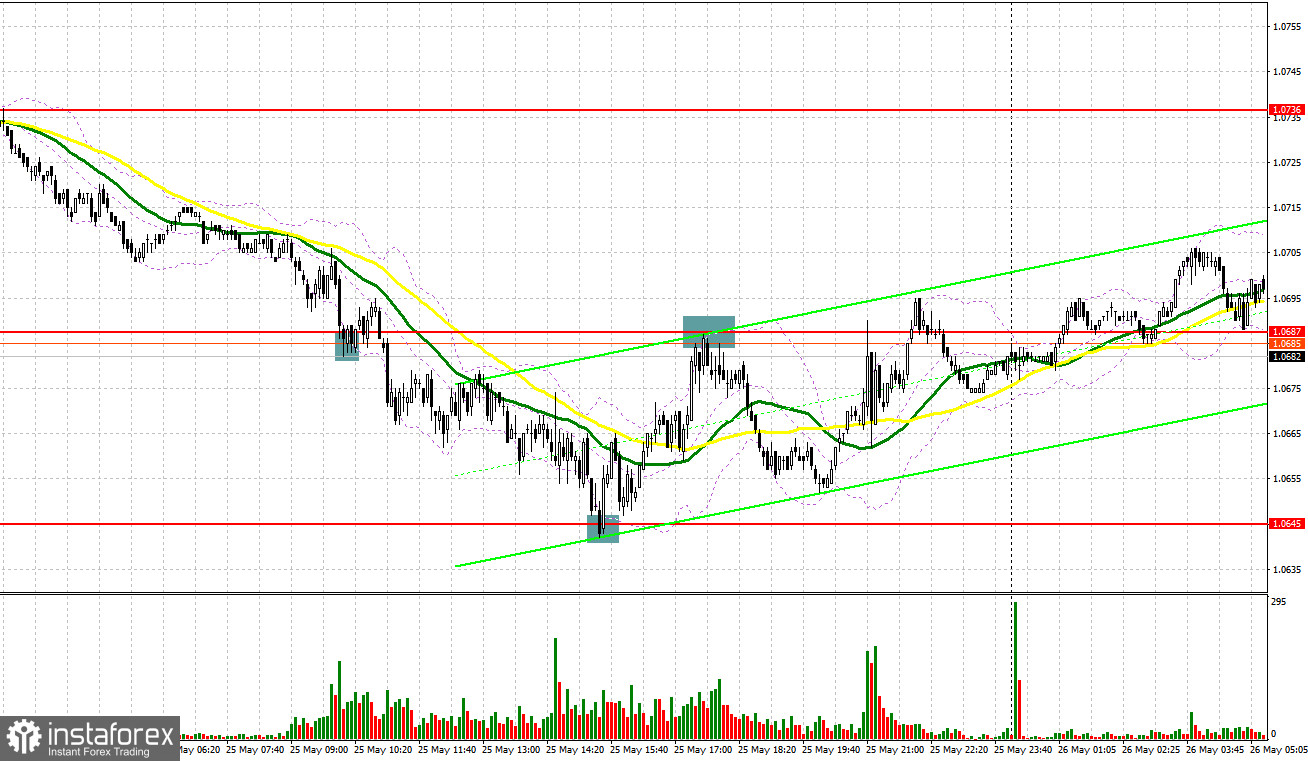

कल व्यापारियों को बाजार में प्रवेश करने के कई संकेत मिले। आइए बाजार की स्थिति को साफ करने के लिए ट्रेडिंग चार्ट पर एक नजर डालते हैं। 1.0687 के झूठे ब्रेक के कारण खरीदारी का संकेत मिला। हालाँकि, जर्मनी का डेटा काफी निराशावादी निकला। नतीजतन, यूरो पर दबाव बरकरार रहा और व्यापारियों को नुकसान हुआ। दोपहर के करीब, भालू युग्म को 1.0645 तक धकेलने में सफल रहे। हालांकि, उच्च तेजी गतिविधि और इस स्तर के झूठे ब्रेक ने व्यापारियों को एक सही लंबा संकेत दिया, इस प्रकार जोड़ी को 1.0687 तक कूदने की अनुमति दी। नतीजतन, व्यापारियों ने लगभग 40 पिप्स कमाए। 1.0687 के झूठे ब्रेक और एक बिक्री संकेत ने कीमत को 30 पिप्स तक कम कर दिया।

EUR/USD पर लॉन्ग पोजीशन खोलने की शर्तें:

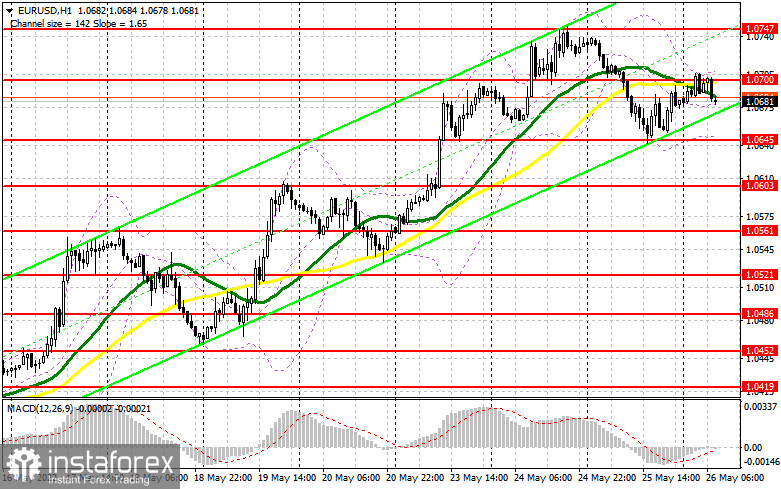

पहली तिमाही के लिए जर्मनी की जीडीपी रिपोर्ट पूर्वानुमान के अनुरूप थी, जबकि यूरोपीय राजनेताओं द्वारा प्रदान की गई टिप्पणियां एफओएमसी मीटिंग मिनटों के प्रकाशन से पहले यूरो में गिरावट को रोकने में विफल रहीं। आज, यूरोज़ोन किसी भी रिपोर्ट का खुलासा नहीं करने जा रहा है। यही कारण है कि यूरो पर दबाव वापस आ जाएगा, लेकिन युग्म के 1.0645-1.0747 की विस्तृत रेंज के भीतर व्यापार करने की संभावना है। 1.0700 का स्तर चैनल के मध्य में स्थित है। मैं व्यापार निर्णय लेते समय इस स्तर को ध्यान में रखने की सलाह देता हूं। 1.0645 के समर्थन स्तर के पास बाय पोजीशन खोलना बेहतर होगा। इस स्तर का गलत ब्रेक 1.0700 के लक्ष्य के साथ खरीदारी का संकेत दे सकता है। इस स्तर का ब्रेक और डाउनवर्ड टेस्ट एक नया खरीद संकेत दे सकता है, जिससे जोड़ा 1.0747 के नए साप्ताहिक उच्च स्तर पर पहुंच सकता है, जहां इसे मुनाफे में लॉक करने की सिफारिश की जाती है। एक और लक्ष्य 1.0779 पर स्थित है। हालांकि, यूरो/डॉलर की जोड़ी यूएस जीडीपी पर कमजोर आंकड़ों के मामले में ही इस तक पहुंच पाएगी। यदि यूरो/डॉलर की जोड़ी गिरती है और खरीदार 1.0645 की रक्षा करने में विफल रहते हैं, तो खरीद ऑर्डर से बचना बेहतर होगा। बुल्स बड़े डाउनवर्ड करेक्शन की उम्मीद में, मुनाफे में लॉक करना शुरू कर सकते हैं। 1.0603 के निचले स्तर के झूठे ब्रेक की प्रतीक्षा करना बुद्धिमानी होगी। 1.0561 या उससे कम – 1.0521 से एक दिन के भीतर 30-35 की वृद्धि की उम्मीद करते हुए, एक रिबाउंड के बाद लंबे समय तक जाना भी संभव है।

EUR/USD पर शॉर्ट पोजीशन खोलने की शर्तें:

विक्रेताओं का बाजार पर नियंत्रण जारी है। यूरो को दबाव में बनाए रखने के लिए उन्हें 1.0799 से नीचे कीमत रखनी चाहिए। वृद्धि के मामले में, इस स्तर का केवल एक झूठा ब्रेक 1.0645 के समर्थन स्तर पर लक्ष्य के साथ एक सही बिक्री संकेत देगा। यदि यूरोपीय सत्र के दौरान, कीमत 1.0700 तक पहुंचने में विफल रहती है, तो इसका मतलब यह होगा कि जोड़ी ऊपर की ओर गति खो रही है और व्यापारियों को शॉर्ट ऑर्डर खोलने के लिए संकेतों की खोज करनी चाहिए। 1.0645 से नीचे के ब्रेक और सेटलमेंट के साथ-साथ इस स्तर के ऊपर की ओर परीक्षण से बिक्री संकेत हो सकता है, जो खरीदारों के स्टॉप ऑर्डर को प्रभावित करेगा और 1.0603 तक गिरावट का कारण बनेगा। इस स्तर पर मुनाफे में ताला लगाने की सिफारिश की जाती है। आगे का लक्ष्य 1.0561 पर स्थित है, लेकिन महत्वपूर्ण मैक्रोइकॉनॉमिक रिपोर्ट के अभाव के बीच युग्म शायद ही उस तक पहुंच पाएगा। यदि यूरो/डॉलर की जोड़ी दिन के पहले भाग में बढ़ती है और भालू 1.0700 की रक्षा करने में विफल रहते हैं, तो अपट्रेंड जारी रहने की संभावना है, इस प्रकार बैल को नई ऊंचाई तक पहुंचने की अनुमति मिलती है। पृष्ठभूमि में 1.0747 के झूठे ब्रेक के बाद शॉर्ट पोजीशन खोलना बेहतर होगा। ट्रेडर्स 1.0779 या उच्चतर - 1.0811 के उछाल के बाद भी कम जा सकते हैं, 30-35 पिप्स की गिरावट की उम्मीद करते हुए।

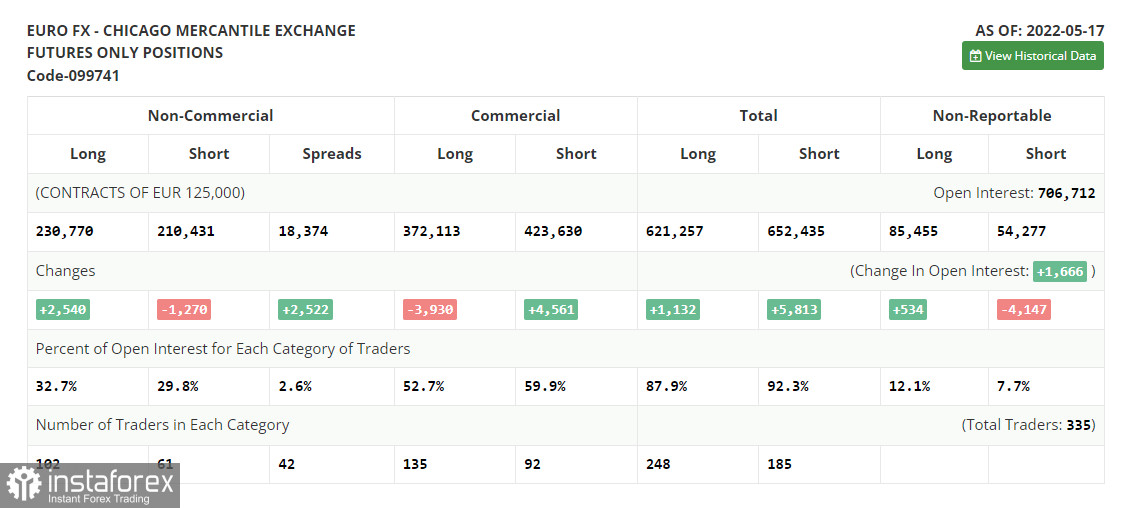

सीओटी रिपोर्ट

सीओटी की 17 मई की रिपोर्ट के अनुसार, लॉन्ग पोजीशन की संख्या में वृद्धि जारी रही, जबकि शॉर्ट पोजीशन की संख्या में गिरावट आई। आगामी प्रमुख ब्याज दरों में वृद्धि के बारे में ईसीबी की घोषणाओं के बीच व्यापारियों ने कम कीमत पर संपत्ति खरीदना जारी रखा। इरादा विभिन्न ईसीबी के प्रतिनिधियों द्वारा सिद्ध किया गया था। अब, व्यापारियों को उम्मीद है कि नियामक जुलाई की शुरुआत में जमा दर में 0.25% की वृद्धि करेगा। फिर, वे सितंबर और दिसंबर में दर को 0.2% तक बढ़ाने की योजना बना रहे हैं। हालांकि, कुछ यूरोपीय राजनेता इस योजना की आलोचना कर रहे हैं। वे बढ़ती मुद्रास्फीति से निपटने के लिए ईसीबी से और अधिक आक्रामक कार्रवाई की मांग कर रहे हैं। यह अनुमान है कि सितंबर और दिसंबर में बेंचमार्क दर को मौजूदा शून्य स्तर से 0.5% तक बढ़ाया जाएगा। यूरो के ऊपर की ओर बढ़ने की संभावना को अफवाहों से बढ़ाया जा सकता है कि यूएस फेड सितंबर में अपनी मौद्रिक नीति को कड़ा कर सकता है। सीओटी की रिपोर्ट के मुताबिक, लॉन्ग नॉन-कमर्शियल पदों की संख्या 2,540 से बढ़कर 228,230 से 230,770 हो गई। इस बीच, शॉर्ट नॉन-कमर्शियल पदों की संख्या 1,270 से घटकर 210,431 रह गई, जो 211,701 थी। जैसा कि मैंने पहले ही उल्लेख किया है, यूरो की कम कीमत इसे व्यापारियों के लिए और अधिक आकर्षक बना रही है। साप्ताहिक परिणामों से पता चला कि कुल गैर-व्यावसायिक शुद्ध स्थिति एक सप्ताह पहले के 16,529 के मुकाबले बढ़कर 20,339 हो गई। साप्ताहिक समापन भाव भी 1.0546 से बढ़कर 1.0556 हो गया।

संकेतकों के संकेत:

मूविंग एवरेज

व्यापार 30- और 50-दिवसीय चलती औसत से थोड़ा नीचे किया जाता है, इस प्रकार यूरो पर मौजूदा दबाव की ओर इशारा करता है।

नोट: चलती औसत की अवधि और कीमतों पर लेखक द्वारा एक घंटे के चार्ट पर विचार किया जाता है जो दैनिक चार्ट पर क्लासिक दैनिक चलती औसत की सामान्य परिभाषा से भिन्न होता है।

बोलिंगर बैंड

गिरावट की स्थिति में 1.0645 पर स्थित संकेतक की निचली सीमा समर्थन के रूप में कार्य करेगी। यदि युग्म बढ़ता है, तो प्रतिरोध स्तर 1.0700 पर स्थित होगा।

संकेतकों का विवरण

मूविंग एवरेज (मूविंग एवरेज, अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति को निर्धारित करता है)। अवधि 50 है। इसे चार्ट पर पीले रंग में चिह्नित किया गया है।

मूविंग एवरेज (मूविंग एवरेज, अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति को निर्धारित करता है)। अवधि 30 है। इसे ग्राफ पर हरे रंग में चिह्नित किया गया है।

एमएसीडी इंडिकेटर (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस - मूविंग एवरेज का कन्वर्जेंस/डाइवर्जेंस)। एक तेज ईएमए अवधि 12 है। धीमी ईएमए अवधि 26 है। एसएमए अवधि 9 है।

बोलिंगर बैंड। अवधि 20 है।

गैर-लाभकारी सट्टा व्यापारी व्यक्तिगत व्यापारी, हेज फंड और बड़े संस्थान हैं जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और कुछ आवश्यकताओं को पूरा करते हैं।

लॉन्ग नॉन-कमर्शियल पोजीशन गैर-व्यावसायिक व्यापारियों द्वारा खोले गए लॉन्ग पोजीशन की कुल संख्या है।

शॉर्ट नॉन-कमर्शियल पोजीशन गैर-व्यावसायिक व्यापारियों द्वारा खोले गए शॉर्ट पोजीशन की कुल संख्या है।

कुल गैर-व्यावसायिक शुद्ध स्थिति गैर-व्यावसायिक व्यापारियों द्वारा खोले गए शॉर्ट और लॉन्ग पोजीशन की संख्या में अंतर है।