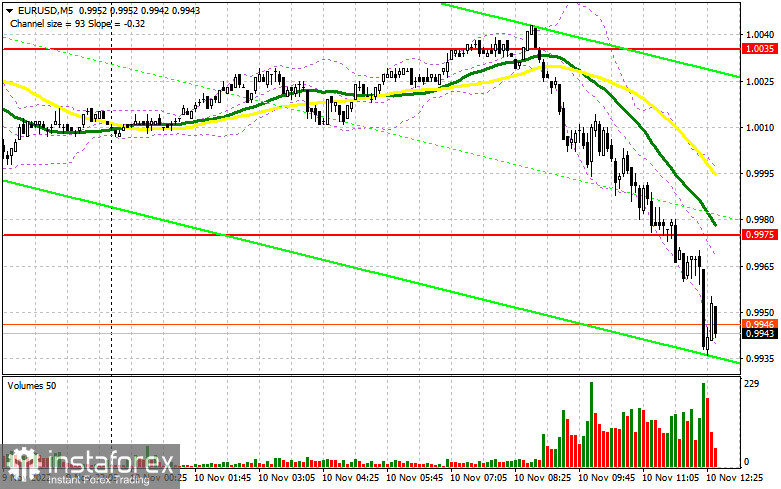

सुबह के लेख में, मैंने आपका ध्यान 0.9975 की ओर दिलाया और इस स्तर को ध्यान में रखते हुए निर्णय लेने की सिफारिश की। अब, आइए 5 मिनट के चार्ट को देखें और पता करें कि वास्तव में क्या हुआ था। मैंने 0.9975 की गिरावट के रूप में शॉर्ट पोजीशन नहीं खोली और इसके बाद का ब्रेकआउट बिना ऊपर की ओर परीक्षण के हुआ। दोपहर में, तकनीकी दृष्टिकोण थोड़ा बदल गया लेकिन ट्रेडिंग रणनीति वही रही।

EUR/USD पर लॉन्ग पोजीशन कब खोलें:

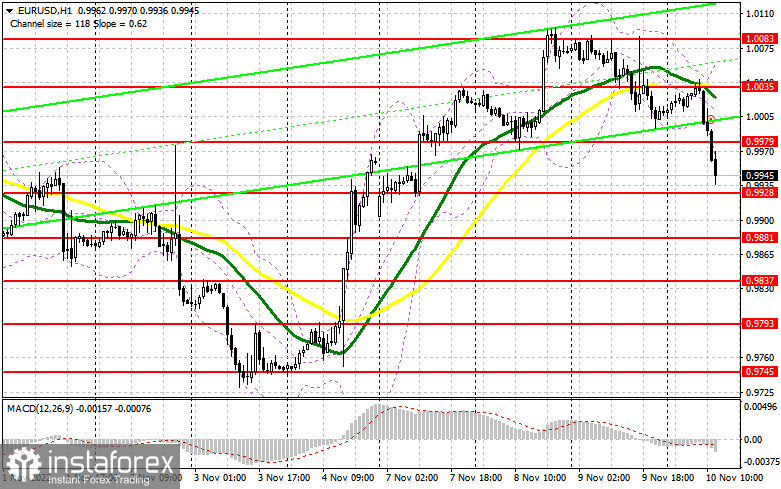

व्यापारी अब मूल्य निर्धारण कर रहे हैं कि मुद्रास्फीति के आंकड़े अर्थशास्त्रियों के पूर्वानुमानों से भी बदतर होंगे। बाजारों के लिए अक्टूबर के उपभोक्ता मूल्य सूचकांक और मुख्य उपभोक्ता मूल्य सूचकांक के आंकड़ों को सीखना बेहद जरूरी है। उत्तरार्द्ध भोजन और ऊर्जा को छोड़कर, वस्तुओं और सेवाओं की कीमत में बदलाव को मापता है। यदि मुद्रास्फीति फिर से बढ़ती है, तो यूरो पर दबाव बढ़ेगा, जिससे बिकवाली की एक नई लहर शुरू होगी। यदि पठन में अपेक्षा से अधिक गिरावट आती है, तो युग्म निश्चित रूप से अपने बुल रन को फिर से शुरू करेगा, और ऊपर चढ़ेगा। हालांकि, मौजूदा परिस्थितियों को देखते हुए, 0.9928 के समर्थन स्तर के झूठे ब्रेकआउट होने के बाद ही लॉन्ग पोजीशन खोलना बेहतर है। अगर ऐसा है तो खरीदारी का संकेत मिल सकता है। यह अपट्रेंड को सुविधाजनक बनाएगा। हालांकि, तेजी का परिदृश्य अमेरिकी मुद्रास्फीति के आंकड़ों पर निर्भर करता है। यदि बैल फिर से जमीन पर आ जाते हैं, तो जोड़ा सुबह बने 0.9979 के प्रतिरोध स्तर पर लौट सकता है। इस स्तर का ब्रेकआउट और डाउनवर्ड टेस्ट 1.0035 का रास्ता खोलेगा। इस मामले में, युग्म के पास समता स्तर से ऊपर समेकित होने का अवसर है। उसके बाद, यह 1.083 तक पहुंच सकता है जहां मैं मुनाफे में ताला लगाने की सलाह देता हूं। अधिक दूर का लक्ष्य 1.0136 स्तर होगा। यदि अमेरिकी सत्र के दौरान EUR/USD गिरता है, और बुल 0.9928 पर कोई ऊर्जा नहीं दिखाते हैं, तो यह अपसाइड क्षमता को महत्वपूर्ण रूप से सीमित कर देगा क्योंकि जोड़ी पर दबाव केवल बढ़ेगा। केवल 0.9881 के समर्थन स्तर का गलत ब्रेकआउट एक नया खरीद संकेत प्रदान करेगा। आप 30-35 पिप्स के ऊपर की ओर इंट्राडे सुधार को ध्यान में रखते हुए 0.9837 या 0.9793 के समर्थन स्तर से तुरंत उछाल पर EUR/USD खरीद सकते हैं।

EUR/USD पर शॉर्ट पोजीशन कब खोलें:

मुद्रास्फीति के आंकड़ों के आगे निराशावाद का लाभ उठाते हुए, विक्रेता आज भालू बाजार को पुनर्जीवित करने में सफल रहे हैं। 0.9979 के प्रतिरोध स्तर के झूठे ब्रेकआउट के बाद शॉर्ट पोजीशन खोलना उचित होगा। यह परिदृश्य सच हो सकता है यदि उपभोक्ता मूल्य सूचकांक अर्थशास्त्रियों के पूर्वानुमानों के अनुरूप हो। यह भी पुष्टि करेगा कि फेड ने मुद्रास्फीति के खिलाफ लड़ाई में सही रणनीति चुनी है। इस मामले में, युग्म के 0.9928 का परीक्षण करने की संभावना है। यदि यह इस स्तर से नीचे गिरता है और ऊपर की ओर परीक्षण करता है, तो यह एक अतिरिक्त बिक्री संकेत उत्पन्न करेगा। बुल्स को अपने स्टॉप लॉस ऑर्डर को बंद करना होगा। यूरो 0.9881 तक गिर सकता है जहां मैं मुनाफे में ताला लगाने की सलाह देता हूं। कुछ निवेशकों का मानना है कि युग्म के केवल राजनीतिक समाचारों के बीच ही नीचे खिसकने की संभावना है, अर्थात् अमेरिकी कांग्रेस के चुनाव पर समाचार। वर्तमान में, डेमोक्रेट आगे चल रहे हैं। यदि अमेरिकी सत्र के दौरान EUR/USD में तेजी आती है और मंदड़ियाँ 0.9979 पर कोई ऊर्जा नहीं दिखाती हैं, तो व्यापारी शॉर्ट पोजीशन को बंद करने के लिए दौड़ेंगे। युग्म 1.0035 पर वापस आ सकता है जहाँ मूविंग एवरेज नकारात्मक क्षेत्र में गुजर रहा है। यदि भालू इस स्तर पर नियंत्रण हासिल नहीं करते हैं, तो 1.083 का झूठा ब्रेकआउट होने तक शॉर्ट पोजीशन को स्थगित करना बेहतर है। 30-35 पिप्स के डाउनवर्ड इंट्राडे करेक्शन को ध्यान में रखते हुए, आप 1.0136 से तुरंत उछाल पर EUR/USD बेच सकते हैं।

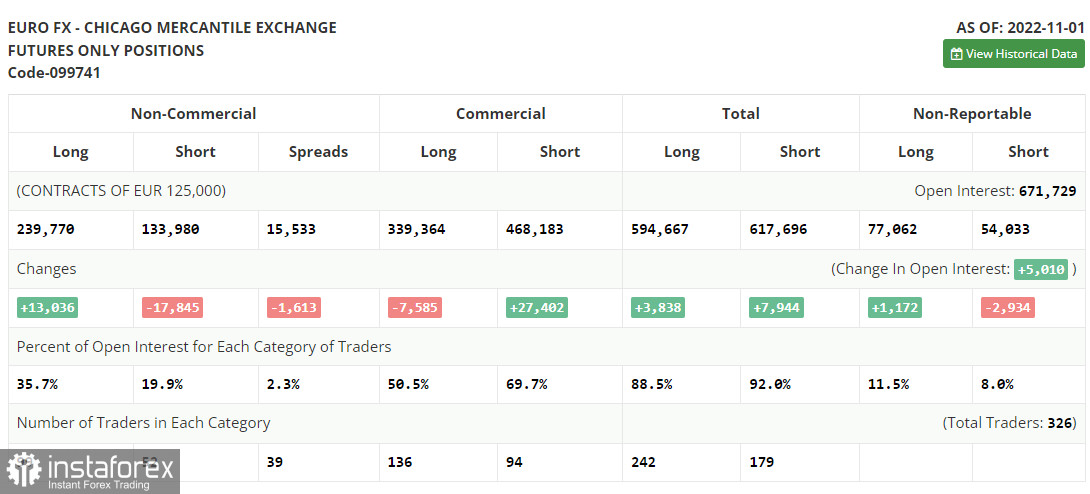

सीओटी रिपोर्ट

1 नवंबर की सीओटी रिपोर्ट (व्यापारियों की प्रतिबद्धता) ने शॉर्ट पोजीशन में गिरावट और लॉन्ग पोजीशन में वृद्धि दर्ज की। अमेरिकी डॉलर जोखिम भरी संपत्तियों के मुकाबले जमीन खो रहा है, भले ही फेड एक तेजतर्रार रुख पर कायम है। कई व्यापारियों को उम्मीद है कि केंद्रीय बैंक अगले साल के वसंत में आक्रामक कसने को धीमा कर देगा। उसके बाद, नियामक मौद्रिक सहजता की ओर बढ़ सकता है। यदि हां, तो यूरो के नए उच्च स्तर पर पहुंचने की अत्यधिक संभावना है। इस हफ्ते, अमेरिकी मुद्रास्फीति के आंकड़ों के बीच यूरो उछल सकता है, जिसे फेड मुख्य रूप से मौद्रिक नीति निर्णय लेते समय ध्यान में रखता है। यदि मुद्रास्फीति गिरती है, तो अमेरिकी डॉलर और भी कमजोर होगा और यूरो समता स्तर से ऊपर समेकित करने में सक्षम होगा। हालांकि, यूरो में तेजी की संभावना भी सीमित है। ईसीबी ने हाल ही में घोषणा की है कि वह निकट भविष्य में अपने रुख में संशोधन कर सकता है यदि यूरोजोन अर्थव्यवस्था तीव्र गति से सिकुड़ती रहती है। सीओटी की रिपोर्ट से पता चला कि लंबी गैर-व्यावसायिक पदों की संख्या 13,036 से बढ़कर 239,770 हो गई, जबकि लघु गैर-व्यावसायिक पदों की संख्या 17,845 से घटकर 133,980 हो गई। सप्ताह के अंत में, कुल गैर-व्यावसायिक शुद्ध स्थिति सकारात्मक रही और 74,909 के मुकाबले 105,790 हो गई। यह इंगित करता है कि निवेशक समता स्तर से नीचे सस्ता यूरो खरीदना जारी रखते हैं। वे लंबी अवधि की वसूली पर दांव लगाते हुए लंबी स्थिति भी जमा कर रहे हैं। साप्ताहिक समापन मूल्य 1.0000 के मुकाबले बढ़कर 0.9918 हो गया।

संकेतक के संकेत:

ट्रेडिंग 30 और 50 दैनिक चलती औसत से नीचे की जाती है। यह इंगित करता है कि यूरो अब अवमूल्यन कर रहा है।

चलती औसत

नोट: चलती औसत की अवधि और कीमतों पर लेखक द्वारा H1 (1-घंटे) चार्ट पर विचार किया जाता है और दैनिक D1 चार्ट पर क्लासिक दैनिक चलती औसत की सामान्य परिभाषा से भिन्न होता है।

बोलिंगर बैंड

यदि EUR/USD बढ़ता है, तो 1.0055 पर संकेतक की ऊपरी सीमा प्रतिरोध के रूप में काम करेगी।

संकेतकों का विवरण

मूविंग एवरेज (मूविंग एवरेज, अस्थिरता और शोर को कम करके मौजूदा रुझान को निर्धारित करता है)। अवधि 50. इसे चार्ट पर पीले रंग से चिह्नित किया गया है।

मूविंग एवरेज (मूविंग एवरेज, अस्थिरता और शोर को कम करके मौजूदा रुझान को निर्धारित करता है)। अवधि 30. इसे चार्ट पर हरे रंग से चिह्नित किया गया है।

एमएसीडी संकेतक (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस - मूविंग एवरेज का कन्वर्जेंस/डाइवर्जेंस) त्वरित ईएमए अवधि 12. धीमी ईएमए अवधि 26. एसएमए अवधि 9

बोलिंगर बैंड (बोलिंगर बैंड)। अवधि 20

गैर-व्यावसायिक सट्टा व्यापारी, जैसे व्यक्तिगत व्यापारी, हेज फंड और बड़े संस्थान जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और कुछ आवश्यकताओं को पूरा करते हैं।

लंबी गैर-व्यावसायिक स्थिति गैर-व्यावसायिक व्यापारियों की कुल लंबी खुली स्थिति का प्रतिनिधित्व करती है।

लघु गैर-व्यावसायिक स्थिति गैर-व्यावसायिक व्यापारियों की कुल लघु खुली स्थिति का प्रतिनिधित्व करती है।

कुल गैर-व्यावसायिक शुद्ध स्थिति गैर-व्यावसायिक व्यापारियों की छोटी और लंबी स्थिति के बीच का अंतर है।