Long-term perspective.

EUR/USD करेंसी पेयर अंतत: इस सप्ताह नीचे की ओर बढ़ने लगा। अब तक, यह केवल लगभग 200 अंक खो चुका है, जो कि थोड़ा सा है। लेकिन दो महीने के विकास के बाद भी ऐसा कदम उपहार की तरह लगता है। यह नहीं कहा जा सकता है कि इस सप्ताह कई महत्वपूर्ण व्यापक आर्थिक और मौलिक घटनाएं हुईं। अनिवार्य रूप से, बाजार का सारा ध्यान बैंक ऑफ इंग्लैंड की बैठक पर केंद्रित था, जिसके परिणामों को सर्वसम्मति से "डॉविश" के रूप में व्याख्यायित किया गया था। और यह बिलकुल उचित है। हमने अक्सर कहा है कि यूरो और पाउंड की निराधार वृद्धि "ब्याज दर विचलन" कारक पर आधारित हो सकती है। सीधे शब्दों में कहें तो ECB और बैंक ऑफ इंग्लैंड (कुछ महीने पहले तक) को फेड की तुलना में 2023 में अपनी दरें अधिक मजबूती से बढ़ानी थीं।

हालांकि, यह कारक कभी-कभी ही यूरो और पाउंड का समर्थन कर सकता था। दोनों यूरोपीय केंद्रीय बैंक मौद्रिक नीति को कड़ा करने के लिए अपनी तत्परता का संकेत देना जारी रखते हैं, लेकिन साथ ही, बाजार पूरी तरह से समझता है कि "अंतिम क्षण" निकट है। और बाजार हमेशा ऐसे वैश्विक परिवर्तनों पर "अग्रिम रूप से" प्रतिक्रिया करता है क्योंकि वे ज्ञात हो जाते हैं। इसलिए, बाजार ने पहले ही बीओई और ईसीबी की सभी दरों में बढ़ोतरी कर ली है। यूरो गुरुवार और शुक्रवार को पाउंड के बाद गिर सकता था, क्योंकि वे अक्सर दृढ़ता से सहसंबद्ध होते हैं।

इस प्रकार, पेअर जल्द ही 5वें स्तर पर वापस आ सकता है, जहाँ से वृद्धि का अंतिम दौर शुरू हुआ था। उचित सुधार लक्ष्य 1.02-1.03 की सीमा में हैं। इन स्तरों पर पहुंचने के बाद, बाजार में एक नए चलन पर चर्चा करना और मौलिक पृष्ठभूमि का विश्लेषण करना संभव होगा।

COT विश्लेषण।

9 मई की COT की नई रिपोर्ट शुक्रवार को सामने आई। पिछले नौ महीनों में, सीओटी रिपोर्ट के आंकड़े पूरी तरह से बाजार में क्या हो रहा है, इसके साथ मेल खाते हैं। उपरोक्त उदाहरण स्पष्ट रूप से दिखाता है कि सितंबर 2022 में बड़े खिलाड़ियों (दूसरा संकेतक) की शुद्ध स्थिति बढ़ने लगी। लगभग उसी समय, यूरोपीय मुद्रा भी बढ़ने लगी। इस समय, गैर-वाणिज्यिक ट्रेडर्स की शुद्ध स्थिति "तेजी" है, बहुत अधिक बनी हुई है, और बढ़ती रहती है, जैसा कि यूरोपीय मुद्रा की स्थिति है, जो अभी तक ठीक से नीचे की ओर सही नहीं हो सकती है।

हमने पहले ही ट्रेडर्स का ध्यान इस तथ्य की ओर आकर्षित किया है कि "शुद्ध स्थिति" का उच्च मूल्य हमें अपट्रेंड के आसन्न अंत का अनुमान लगाने की अनुमति देता है। पहला संकेतक, जिस पर लाल और हरे रंग की रेखाएँ बहुत दूर चली गई हैं और अक्सर प्रवृत्ति के अंत से पहले आती हैं, यह बताती हैं। यूरोपीय करेंसी ने कुछ महीने पहले गिरना शुरू करने की कोशिश की थी, लेकिन हमने जो देखा वह सामान्य था और बहुत मजबूत रोलबैक नहीं था। पिछले रिपोर्टिंग सप्ताह के दौरान, "गैर-वाणिज्यिक" समूह के लिए खरीद अनुबंधों की संख्या में 13.5 हजार और शॉर्ट्स की संख्या - 7.5 हजार की वृद्धि हुई। तदनुसार, शुद्ध स्थिति फिर से 6 हजार अनुबंधों से बढ़ी। खरीद अनुबंधों की संख्या बिक्री अनुबंधों की संख्या से अधिक है; गैर-वाणिज्यिक ट्रेडर्स के बीच, यह पहले से ही 180 हजार पर है, जो एक बहुत बड़ा अंतर है। अंतर तीन गुना से अधिक है। एक सुधार अभी भी चल रहा है, इसलिए COT रिपोर्ट के बिना भी, यह स्पष्ट है कि जोड़ी को गिरना शुरू कर देना चाहिए।

मौलिक घटनाओं का विश्लेषण।

चालू सप्ताह के दौरान, यूरोपीय संघ में वस्तुतः कोई महत्वपूर्ण मैक्रोइकॉनॉमिक प्रकाशन नहीं था। केवल जर्मनी में अप्रैल के लिए अंतिम मुद्रास्फीति रिपोर्ट जारी की गई थी, लेकिन इसने कोई दिलचस्पी पैदा नहीं की। हालाँकि, ECB प्रतिनिधियों द्वारा भाषणों की एक पूरी श्रृंखला थी, लेकिन वे ट्रेडर्स के लिए अधिक लाभ ला सकते थे। आखिरी मुलाकात पिछले हफ्ते ही हुई थी। यह अजीब होगा अगर मुद्रास्फीति, श्रम बाजार, जीडीपी और बेरोजगारी पर नई रिपोर्ट की प्रतीक्षा किए बिना, इस सप्ताह मौद्रिक समिति के प्रतिनिधियों की बयानबाजी बदल गई। इसलिए, अधिकांश टिप्पणियों ने संकेत दिया कि मौद्रिक नीति को कड़ा करना जारी रखना चाहिए, लेकिन प्राप्त आंकड़ों के आधार पर बैठक से बैठक में निर्णय किए जाने चाहिए। ECB ने अपने मौद्रिक सख्त चक्र को लगभग पूरा कर लिया है, और बाजार ने सभी संभावित दरों में बढ़ोतरी के लिए तैयार किया है।

15-19 मई के सप्ताह के लिए ट्रेडिंग योजना:

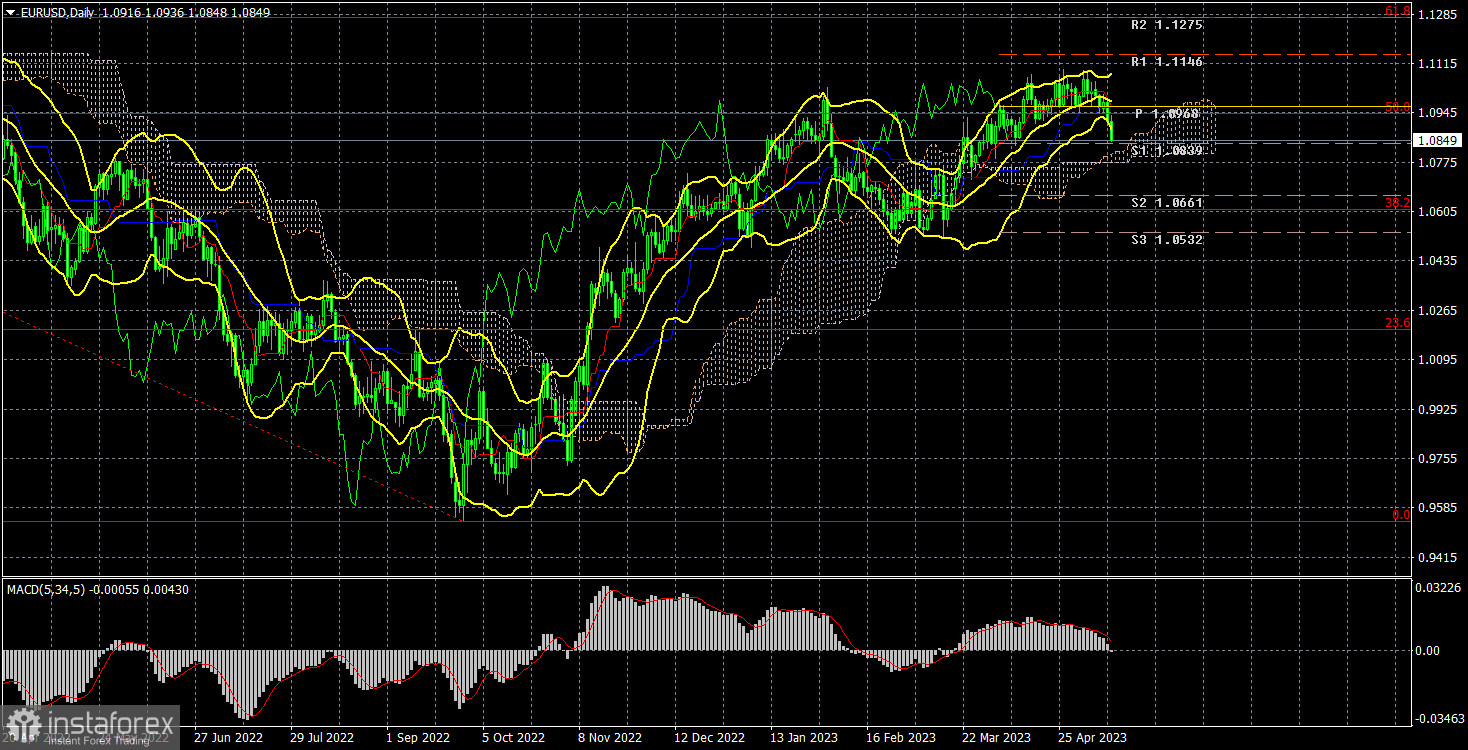

24 घंटे की समय सीमा पर, पेअर ने नीचे जाना शुरू कर दिया है, जिसका हम लंबे समय से इंतजार कर रहे थे। हमें उम्मीद है कि यह आने वाले दिनों में मौजूदा स्थिति में जारी रहेगा। खरीद अब प्रासंगिक नहीं है, क्योंकि कीमत महत्वपूर्ण रेखा से नीचे तय की गई है। इसके अलावा, मौलिक और व्यापक आर्थिक पृष्ठभूमि यूरो मुद्रा का समर्थन नहीं करते हैं, इसलिए ध्यान देने योग्य सुधार के साथ आगे की वृद्धि पर भरोसा करना आसान है। यदि यह किजुन-सेन लाइन के ऊपर वापस स्थिर हो जाता है, तो आप ऊपर की ओर ट्रेड कर सकते हैं, लेकिन हम अभी भी मानते हैं कि इस तरह की वृद्धि को संशोधित करने की आवश्यकता होगी। इसलिए इस पर यकीन नहीं किया जा सकता।

EUR/USD पेयर को बेचने के लिए, जैसा कि हमने पिछले लेखों में कहा था, उन्हें किजुन-सेन लाइन पर काबू पाने के बाद 24 घंटे के टीएफ पर खोला जा सकता था। निकटतम लक्ष्य सेनको स्पैन बी लाइन है, और अगला लक्ष्य 1.05-1.06 क्षेत्र है। यूरो बहुत अधिक खरीददार बना हुआ है, इसलिए गिरावट की संभावना सबसे अधिक है। यदि यह क्रिटिकल लाइन के ऊपर ठीक हो जाता है तो यह परिदृश्य रद्द कर दिया जाएगा।

दृष्टांतों की व्याख्या:

समर्थन और प्रतिरोध मूल्य स्तर, फाइबोनैचि स्तर - ये खरीद या बिक्री खोलने के लक्ष्य हैं। टेक प्रॉफिट लेवल को उनके आसपास रखा जा सकता है।

संकेतक: इचिमोकू (मानक सेटिंग), बोलिंगर बैंड (मानक सेटिंग), MACD (5, 34, 5)।

COT चार्ट पर संकेतक 1 - ट्रेडर्स की प्रत्येक श्रेणी के लिए शुद्ध स्थिति का आकार।

COT चार्ट पर संकेतक 2 - "गैर-वाणिज्यिक" समूह के लिए शुद्ध स्थिति का आकार।