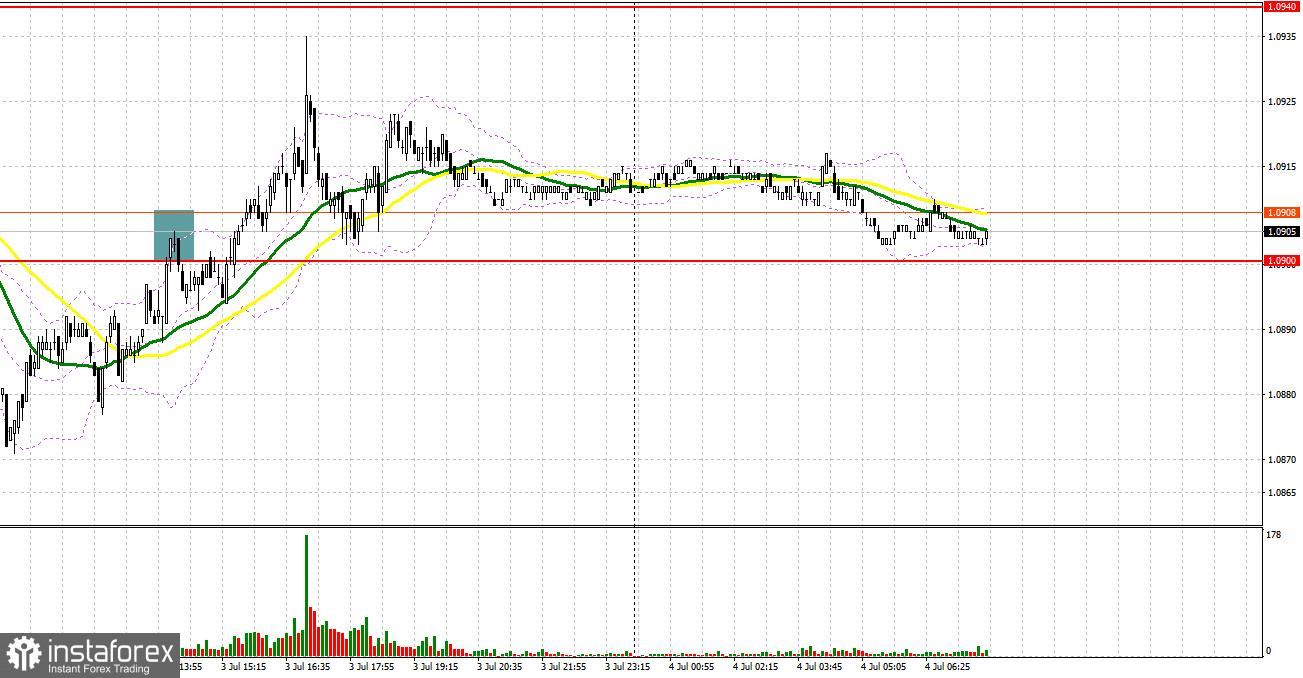

कल, पेअर ने एक प्रवेश संकेत बनाया। आइए 5 मिनट के चार्ट पर एक नजर डालें और देखें कि वहां क्या हुआ। अपनी सुबह की समीक्षा में, मैंने संभावित प्रवेश बिंदु के रूप में 1.0900 के स्तर का उल्लेख किया। इस स्तर तक वृद्धि और इसके गलत ब्रेकआउट ने बिक्री संकेत के रूप में काम किया लेकिन यह जोड़ी अधिक गहरी गिरावट का विकास नहीं कर सकी।

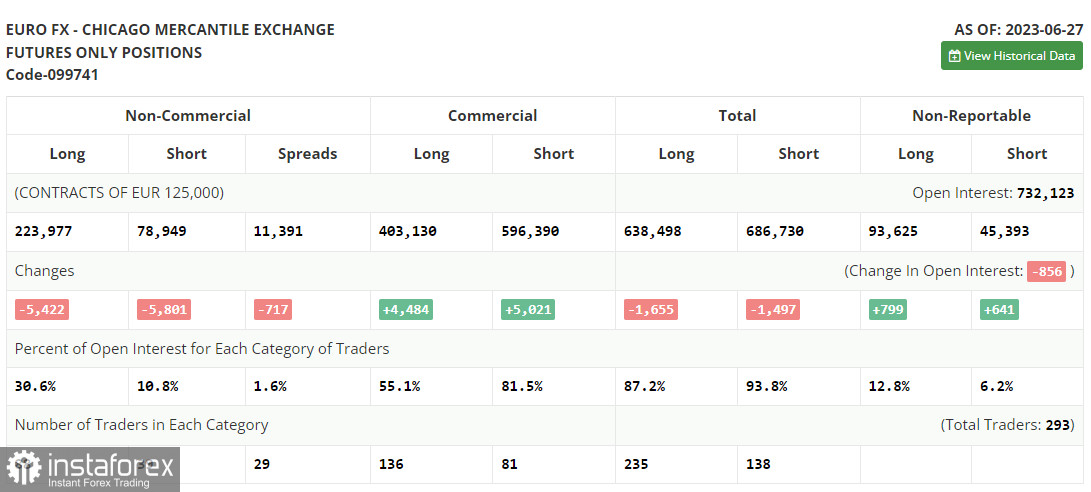

EUR/USD की आगे की संभावनाओं पर चर्चा करने से पहले, आइए देखें कि वायदा बाजार में क्या हुआ और ट्रेडर्स की स्थिति की प्रतिबद्धताएँ कैसे बदल गई हैं। 27 जून की COT रिपोर्ट में लंबी और छोटी दोनों स्थितियों में कमी देखी गई, जिससे बाजार का संतुलन व्यावहारिक रूप से अपरिवर्तित रहा। पिछले सप्ताह जारी जीडीपी डेटा ने एक बार फिर उच्च ब्याज दरों के बावजूद अमेरिकी अर्थव्यवस्था के लचीलेपन की पुष्टि की, जिससे फेडरल रिजर्व को सक्रिय रूप से उच्च मुद्रास्फीति का मुकाबला करने की अनुमति मिली जो धीरे-धीरे सामान्य स्थिति में लौट रही है। निकट भविष्य में, फेड की बैठक के मिनट्स जारी किए जाएंगे, और हम अमेरिकी श्रम बाजार की स्थिति के बारे में भी जानेंगे, जिससे यूरो के मुकाबले अमेरिकी डॉलर मजबूत हो सकता है। मौजूदा परिस्थितियों में, पुलबैक पर खरीदारी इष्टतम मध्यम अवधि की रणनीति बनी हुई है। सीओटी रिपोर्ट बताती है कि व्यापारियों के गैर-वाणिज्यिक समूह की लंबी स्थिति 5,422 घटकर 223,977 हो गई, जबकि छोटी स्थिति 5,801 घटकर 78,949 हो गई। सप्ताह के अंत में, कुल गैर-वाणिज्यिक शुद्ध स्थिति 144,025 की तुलना में थोड़ी बढ़कर 145,028 हो गई। साप्ताहिक समापन मूल्य 1.0968 से बढ़कर 1.1006 हो गया।

EUR/USD पर लंबी स्थिति के लिए

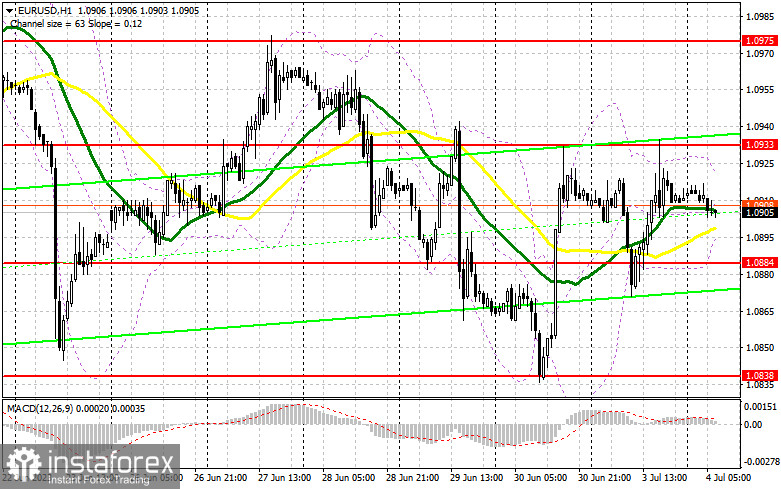

आज संयुक्त राज्य अमेरिका में स्वतंत्रता दिवस है, इसलिए दिन के पहले और दूसरे भाग में कोई महत्वपूर्ण मौलिक आँकड़े नहीं हैं। मुझे कम ट्रेडिंग अस्थिरता और मात्रा की उम्मीद है, जिसका सट्टेबाज फायदा उठा सकते हैं। इस कारण से, मैं केवल 1.0884 के समर्थन स्तर के करीब गिरावट पर कार्रवाई करूंगा जो कल कीमतों को कम करने के मंदड़ियों के असफल प्रयास के बाद बना था। इस स्तर पर एक गलत ब्रेकआउट एक खरीद संकेत प्रदान करेगा, जिससे 1.0933 पर प्रमुख प्रतिरोध पर वापसी की अनुमति मिलेगी। इस रेंज के ब्रेकआउट और नीचे की ओर पुनः परीक्षण से यूरो की मांग मजबूत होगी और इसे 1.0975 तक लाया जा सकता है, लेकिन इसकी संभावना नहीं है। अंतिम लक्ष्य 1.1010 का क्षेत्र है जहां मैं लाभ लूंगा। EUR/USD में गिरावट और महत्वपूर्ण आँकड़ों की कमी के कारण 1.0884 पर खरीदारों की अनुपस्थिति के मामले में, मंदी की ओर सुधार की उम्मीद करते हुए, बेयर अपनी उपस्थिति बढ़ा सकते हैं। इसलिए, केवल 1.0838 पर अगले समर्थन के आसपास एक गलत ब्रेकआउट का गठन यूरो के लिए खरीद संकेत प्रदान करेगा। मैं 30-35 पिप्स के इंट्राडे अपसाइड करेक्शन को ध्यान में रखते हुए, 1.0807 के निचले स्तर से रिबाउंड पर तुरंत लॉन्ग पोजीशन खोलूंगा।

EUR/USD पर शॉर्ट पोजीशन के लिए

यह देखते हुए कि कल मंदड़ियों द्वारा बाजार में लौटने के असफल प्रयास के बाद अस्थिरता बहुत कम होगी, दिन के पहले भाग में उनके खुद को दिखाने की संभावना नहीं है। नीचे की ओर सुधार विकसित करने के लिए, मंदड़ियों को कीमत 1.0933 से नीचे रखने की आवश्यकता है, और इस स्तर की रक्षा करना एक प्राथमिकता कार्य होगा। वहां एक असफल समेकन एक विक्रय संकेत प्रदान करेगा जो EUR/USD को 1.0884 की ओर धकेल सकता है। इस सीमा के नीचे समेकन, साथ ही इसका ऊपर की ओर पुनः परीक्षण, सीधे 1.0838 तक ले जाएगा। अंतिम लक्ष्य 1.0807 का निचला स्तर होगा जहां मैं लाभ लूंगा। यूरोपीय सत्र के दौरान EUR/USD के ऊपर की ओर बढ़ने और 1.0933 पर मंदड़ियों की अनुपस्थिति की स्थिति में, स्थिति खरीदारों के नियंत्रण में आ जाएगी, और जोड़ी साइडवेज़ चैनल से बाहर हो जाएगी। ऐसे मामले में, मैं शॉर्ट पोजीशन को तब तक के लिए स्थगित कर दूंगा जब तक कि जोड़ी 1.0975 पर अगले प्रतिरोध तक नहीं पहुंच जाती। वहां भी बिक्री की जा सकती है लेकिन असफल समेकन के बाद ही। मैं 30-35 पिप्स के नीचे की ओर सुधार पर विचार करते हुए, 1.1010 के उच्च से रिबाउंड पर तुरंत शॉर्ट पोजीशन खोलूंगा।

संकेतक संकेत:

मूविंग एवरेज

30- और 50-दिवसीय चलती औसत के आसपास ट्रेड एक बग़ल में मूवमेंट का संकेत देता है।

कृपया ध्यान दें कि चलती औसत की समय अवधि और स्तर का विश्लेषण केवल H1 चार्ट के लिए किया जाता है, जो D1 चार्ट पर क्लासिक दैनिक चलती औसत की सामान्य परिभाषा से भिन्न होता है।

बोलिंगर बैंड

वृद्धि की स्थिति में, 1.0920 पर संकेतक का ऊपरी बैंड प्रतिरोध के रूप में काम करेगा। यदि जोड़ी में गिरावट आती है, तो 1.0890 पर संकेतक का निचला बैंड समर्थन के रूप में कार्य करेगा।

संकेतकों का विवरण:

• 50-दिन की अवधि का चलती औसत अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति को निर्धारित करता है; चार्ट पर पीले रंग में अंकित;

• 30-दिन की अवधि का चलती औसत अस्थिरता और शोर को कम करके वर्तमान प्रवृत्ति को निर्धारित करता है; चार्ट पर हरे रंग में चिह्नित;

• MACD संकेतक (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस) 12 दिन की अवधि के साथ तेज़ EMA; 26 दिन की अवधि के साथ धीमी EMA। 9 दिन की अवधि के साथ SMA;

• बोलिंगर बैंड: 20 दिन की अवधि;

• गैर-वाणिज्यिक ट्रेडर्स व्यक्तिगत ट्रेडर्स, हेज फंड और बड़े संस्थान जैसे सट्टेबाज हैं जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और कुछ आवश्यकताओं को पूरा करते हैं;

• लंबी गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक ट्रेडर्स द्वारा खोली गई लंबी स्थिति की कुल संख्या का प्रतिनिधित्व करती है;

• लघु गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक ट्रेडर्स द्वारा खोले गए लघु पदों की कुल संख्या का प्रतिनिधित्व करती है;

• गैर-वाणिज्यिक शुद्ध स्थिति गैर-वाणिज्यिक ट्रेडर्स की छोटी और लंबी स्थिति के बीच का अंतर है।