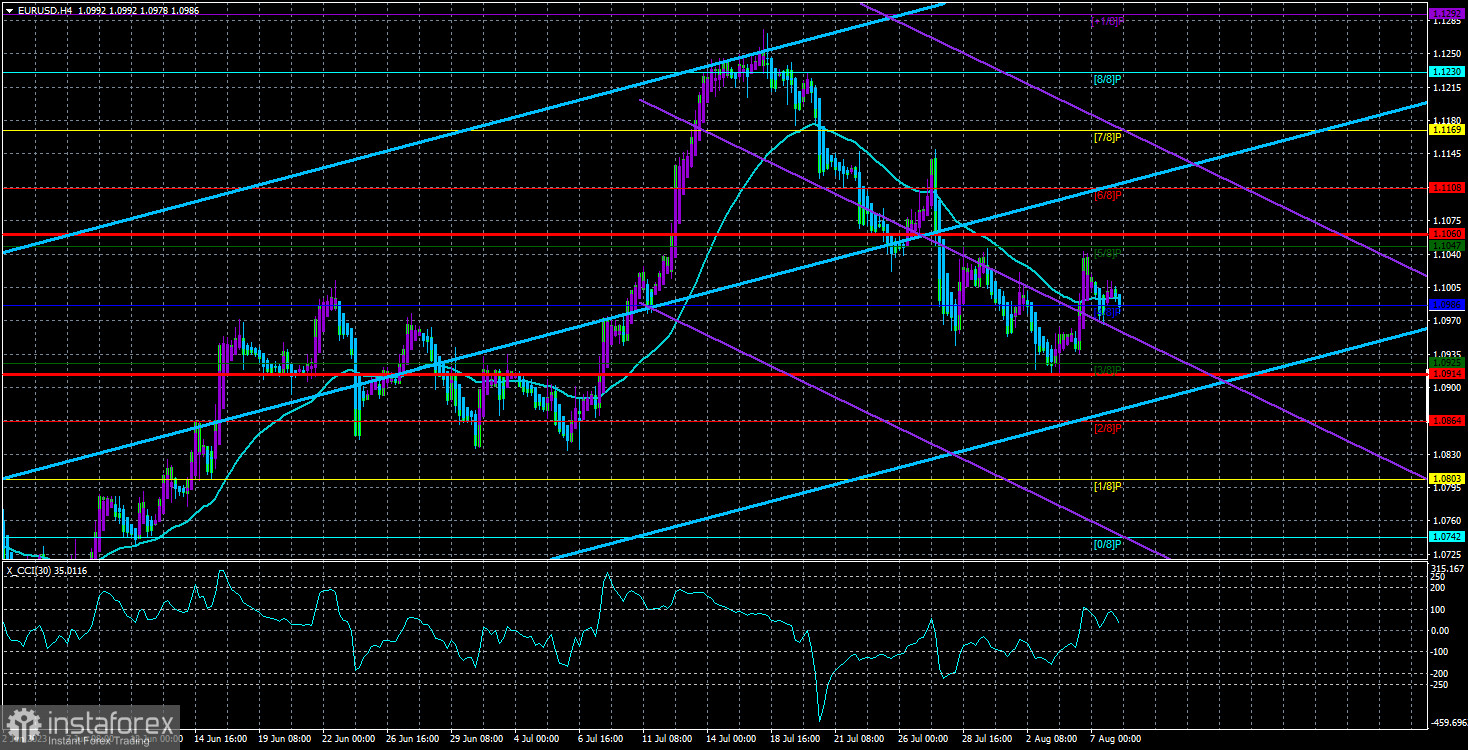

सोमवार को पूरे दिन EUR/USD करेंसी पेअर में लगभग कोई हलचल नहीं हुई। छोटी समय-सीमा पर, ट्रेडर्स को कुछ हलचल नज़र आ सकती है, लेकिन 4-घंटे के चार्ट पर वस्तुतः कोई हलचल नहीं थी। इसके अलावा, शुक्रवार को कीमत तेजी से बढ़ी, चलती औसत से ऊपर स्थिर हुई और वापस उसी पर आ गई। सोमवार को, कीमत चलती औसत के साथ ट्रेड करती थी, इसलिए इस बिंदु पर, यह बताना और भी मुश्किल है कि जोड़ी चलती औसत रेखा के सापेक्ष कहाँ खड़ी है। यह समझा जाता है कि सोमवार को अक्सर अर्ध-छुट्टियाँ होती हैं। कल कोई महत्वपूर्ण व्यापक आर्थिक रिपोर्ट नहीं थी, और भविष्य में दर परिवर्तनों को स्पष्ट करने के लिए कई फेडरल रिजर्व मौद्रिक समिति के प्रतिनिधियों के बयानों की आवश्यकता थी। इस प्रकार, इस सप्ताह धीमी वृद्धि के साथ सुधार जारी रह सकता है, या गिरावट की प्रवृत्ति फिर से शुरू हो सकती है।

मध्यम अवधि में, हम निश्चित रूप से गिरावट की प्रवृत्ति के पक्षधर हैं। पिछले दस महीनों में संपूर्ण मूलभूत पृष्ठभूमि को देखते हुए, यूरो बहुत मजबूत और बहुत लंबे समय के लिए विकसित हुआ है। इस प्रकार, यह जोड़ी मूल्य समता पर भी वापस आ सकती है। हालाँकि, वर्ष के अंत तक, डॉलर को फेडरल रिजर्व द्वारा अपनी मौद्रिक नीति को आसान बनाने के रूप में एक नए नकारात्मक कारक का सामना करना पड़ सकता है। बाजार ने पिछले दस महीनों में फेडरल रिजर्व द्वारा नियमित दर बढ़ोतरी पर अभी तक ज्यादा ध्यान नहीं दिया है, भले ही वे ईसीबी दर की तुलना में अधिक तेजी से बढ़े हैं। इसलिए डॉलर बेचने की कोई नई वजह हो सकती है.

24 घंटे की समय सीमा पर, युग्म महत्वपूर्ण रेखा से नीचे बना हुआ है, जो अतिरिक्त गिरावट की संभावना प्रदान नहीं करता है। केवल 2023 में ही हमने ऐसे कई समेकन देखे, जिससे आगे कोई गिरावट नहीं आई।

फेडरल रिजर्व इस साल एक बार फिर रेट बढ़ा सकता है।

इस गुरुवार को राज्यों में मुद्रास्फीति की एक और रिपोर्ट जारी की जाएगी, जो काफी नकारात्मक हो सकती है। पिछली फेडरल रिजर्व बैठक में, यह स्पष्ट हो गया कि नियामक अगली दो मुद्रास्फीति रिपोर्ट और श्रम बाजार और बेरोजगारी रिपोर्ट का बारीकी से मूल्यांकन करेगा। पहला गैर-कृषि पेरोल पहले ही जारी किया जा चुका है और पूर्वानुमान से कमज़ोर था। हालाँकि, इतना कमज़ोर नहीं कि फ़ेडरल रिज़र्व को अतिरिक्त सख़्ती के ख़िलाफ़ निर्णय लेना पड़े। गुरुवार की मुद्रास्फीति रिपोर्ट 3% से 3.3% तक तेजी का संकेत दे सकती है, और मुख्य मुद्रास्फीति 4.8% पर रह सकती है। इस तरह के आंकड़ों से सितंबर या अक्टूबर में नई नीति सख्त होने की संभावना बढ़ जाएगी।

फेडरल रिजर्व ने लंबे समय से बाजार को स्पष्ट कर दिया है कि उसका मुद्रास्फीति के मुद्दे को कई वर्षों तक खींचने का इरादा नहीं है। चूंकि अमेरिकी अर्थव्यवस्था तिमाही दर तिमाही बढ़ रही है और श्रम बाजार और बेरोजगारी के आंकड़े काफी अच्छे बने हुए हैं, इसलिए राज्यों में दरें बढ़ाना जारी रखने के लिए आधार और अवसर हैं। मुद्रास्फीति पर सख्ती के दीर्घकालिक प्रभाव के बारे में जेरोम पॉवेल और अन्य केंद्रीय बैंक प्रमुखों के सभी आश्वासनों के बावजूद, वर्तमान में हम देख रहे हैं कि यदि दर धीमी गति से बढ़ने लगती है, तो कुछ महीनों में मुद्रास्फीति-मंदी का प्रभाव भी कम हो जाता है। निष्कर्ष सीधा है: 2% की वापसी सुनिश्चित करने के लिए सख्ती जारी रहनी चाहिए। मुद्रास्फीति रिपोर्ट, यदि यह तेजी का संकेत देती है, तो अमेरिकी डॉलर की वृद्धि को गति दे सकती है, क्योंकि सितंबर में बाजार में सख्ती की संभावना बढ़ जाएगी।analytics64d1ccd760795.jpg

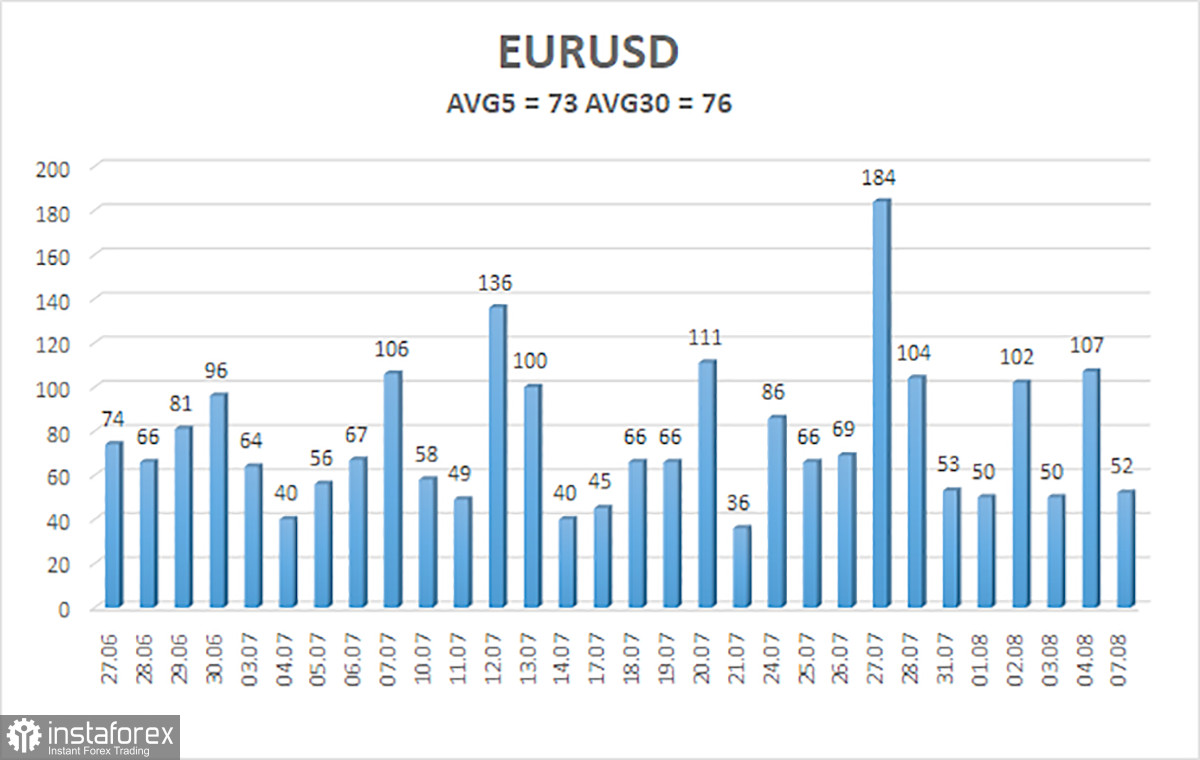

8 अगस्त तक पिछले पांच ट्रेडिंग दिनों में यूरो/डॉलर करेंसी पेअर की औसत अस्थिरता 73 अंक है और इसे "औसत" के रूप में जाना जाता है। इस प्रकार, हमें उम्मीद है कि मंगलवार को पेअर की गति 1.0914 और 1.1060 के बीच होगी। हेइकेन आशी संकेतक का नीचे की ओर मुड़ना संभावित रूप से नीचे की ओर फिर से शुरू होने का संकेत देगा।

निकटतम समर्थन स्तर:

S1-1.0986

S2-1.0925

S3 - 1.0864

निकटतम प्रतिरोध स्तर:

R1-1.1047

R2 – 1.1108

R3 – 1.1169

ट्रेडिंग अनुशंसाएँ:

EUR/USD जोड़ी ने ऊपर की ओर सुधार शुरू कर दिया है, लेकिन कीमत बिल्कुल चलती औसत पर है। अब, चलती औसत और 1.0986 के स्तर से कीमत में उछाल की स्थिति में 1.1047 और 1.1060 के लक्ष्य के साथ नई लंबी पोजीशन पर विचार किया जा सकता है। लघु स्थिति तभी प्रासंगिक हो जाएगी जब कीमत 1.0925 और 1.0914 के लक्ष्य के साथ चलती औसत रेखा और 1.0986 के स्तर के नीचे मजबूती से स्थापित हो जाएगी।

दृष्टांतों के लिए स्पष्टीकरण:

रैखिक प्रतिगमन चैनल - वर्तमान प्रवृत्ति को निर्धारित करने में सहायता करते हैं। यदि दोनों को एक ही दिशा में निर्देशित किया जाता है, तो प्रवृत्ति मजबूत होती है।

मूविंग एवरेज लाइन (सेटिंग्स 20.0, स्मूथ) - अल्पकालिक प्रवृत्ति और उस दिशा को निर्धारित करती है जिसमें ट्रेड आयोजित किया जाना चाहिए।

मुर्रे स्तर - आंदोलनों और सुधारों के लिए लक्ष्य स्तर।

अस्थिरता स्तर (लाल रेखाएं) - संभावित मूल्य चैनल जिसमें जोड़ी वर्तमान अस्थिरता संकेतकों के आधार पर अगला दिन बिताएगी।

सीसीआई संकेतक - ओवरसोल्ड क्षेत्र (-250 से नीचे) या ओवरबॉट क्षेत्र (+250 से ऊपर) में इसका प्रवेश इंगित करता है कि विपरीत दिशा में एक प्रवृत्ति उलट आ रही है।