मंगलवार को, EUR/USD मुद्रा जोड़ी रुक गई और पूरे दिन मोटे तौर पर स्थिर रही। न्यूनतम अस्थिरता के बावजूद, पेअर ने सुधार शुरू करने से परहेज किया और अपने मौजूदा तकनीकी दृष्टिकोण पर कायम रहा। विशेष रूप से, यूरो हमारे पहले के पूर्वानुमानों के अनुरूप, दो महीने से अधिक समय से गिरावट की ओर है। हमने लगातार यूरो के अधिक मूल्यांकन पर प्रकाश डाला है और सुझाव दिया है कि इसका मूल्यह्रास होना चाहिए। आज तक, इसमें पहले ही लगभग 800 अंकों की गिरावट आ चुकी है, फिर भी इस गिरावट को रोकने का कोई संकेत नहीं दिख रहा है।

कुछ समय के लिए, बाजार को यह विश्वास था कि यूरोपीय सेंट्रल बैंक (ईसीबी) फेडरल रिजर्व (फेड) के बराबर अपनी प्रमुख ब्याज दर बढ़ा देगा। हालाँकि, पिछले कुछ महीनों में, यह स्पष्ट हो गया है कि इस परिदृश्य के साकार होने की संभावना नहीं है। नतीजतन, बाजार सहभागियों ने अपनी यूरोपीय मुद्रा स्थिति को कम करना शुरू कर दिया है। आख़िरकार, यूरो में लंबी स्थिति क्यों बनाए रखी जाए जब फेड की ब्याज दर ईसीबी से काफी अधिक है और संयुक्त राज्य अमेरिका में आर्थिक स्थितियाँ यूरोप की तुलना में कहीं अधिक अनुकूल हैं? यह स्वीकार करना महत्वपूर्ण है कि जैसे-जैसे हम साल के अंत तक पहुंचेंगे स्थिति संभावित रूप से बदल सकती है। फेड द्वारा निर्धारित उच्च ब्याज दरों का दोहरा प्रभाव पड़ता है। एक ओर, वे अमेरिकी डॉलर की ताकत को बढ़ाते हैं, लेकिन दूसरी ओर, वे व्यापक पैमाने पर मुद्रास्फीति में गिरावट को तेज करते हैं। तेजी से घटती मुद्रास्फीति इसे लक्षित स्तर के करीब लाती है, जिससे नियामक के लिए दरों को अपने चरम पर बनाए रखने की आवश्यकता कम हो जाती है।

इसलिए, हम इस संभावना से इंकार नहीं करते हैं कि फेडरल रिजर्व साल के अंत तक मौद्रिक नीति में ढील देने के अपने इरादे का संकेत दे सकता है। यह, अपने आप में, अमेरिकी डॉलर के लिए एक मंदी का कारक होगा। हालाँकि हम सहजता प्रक्रिया की शुरुआत के परिणामस्वरूप अमेरिकी डॉलर में तत्काल गिरावट की उम्मीद नहीं करते हैं, फिर भी यह प्रभावित हो सकता है। वैसे भी नवंबर या दिसंबर में इस मसले पर गहन चर्चा समयोचित होगी.

यह ध्यान देने योग्य है कि ईसीबी सदस्यों के भाषण सार्थक अंतर्दृष्टि प्रदान करना बंद कर चुके हैं। ईमानदारी से कहें तो पिछले कुछ समय में बुनियादी पृष्ठभूमि काफी सुस्त और कमजोर रही है। बाजार लंबे समय से मुद्रास्फीति और केंद्रीय बैंक की ब्याज दरों के प्रभाव में है, लेकिन अब यह विषय अपना काम कर चुका है। मुद्रास्फीति कम हुई है और जारी है, लेकिन पहले की तुलना में बहुत धीमी गति से। केंद्रीय बैंकों ने अपनी दरें उच्च स्तर तक बढ़ा दी हैं और वे उन्हें जितना चाहें उतना बढ़ाना जारी नहीं रख सकते। इस प्रकार, मुद्रास्फीति की दर चाहे जो भी हो, इसका तात्पर्य अब मौद्रिक नीति को और सख्त करने से नहीं है। केवल फेड ने कठोर रुख बनाए रखा है क्योंकि वह ऐसा करने में सक्षम है। ईसीबी और बैंक ऑफ इंग्लैंड अपनी अर्थव्यवस्थाओं के बारे में अधिक चिंतित हैं।

इसलिए, हमारा मानना है कि मूलभूत पृष्ठभूमि कमजोर और अरुचिकर है। पिछले तीन सप्ताह में हमने ईसीबी प्रतिनिधियों के कितने बयान देखे और सुने हैं? क्या कोई बयान ध्यान देने लायक है? यूरोपीय नियामक की मौद्रिक समिति के सदस्य बस एक ही बात को बार-बार दोहराते हैं। उदाहरण के लिए, ईसीबी के मुख्य अर्थशास्त्री फिलिप लेन ने मंगलवार को कहा कि यूरोपीय संघ में मुद्रास्फीति धीमी होती रहेगी, लेकिन यह जल्द ही 2% पर वापस नहीं आएगी। दूसरे शब्दों में, उन्होंने मुद्रास्फीति को तोड़ दिया, यह निर्दिष्ट करते हुए कि वस्तुओं और सेवाओं की कौन सी श्रेणियां समग्र गिरावट में योगदान दे रही हैं। लेकिन इससे क्या फर्क पड़ता है अगर ईसीबी ने पहले ही 90% संभावना के साथ अपना सख्त चक्र पूरा कर लिया है? हम पहले ही महसूस कर चुके हैं कि ईसीबी दर को 6-7% तक नहीं बढ़ाने जा रहा है, और मौजूदा दर के साथ, उपभोक्ता मूल्य सूचकांक कुछ वर्षों में 2% तक धीमा हो जाएगा।

इन सबका यूरोपीय मुद्रा पर कोई प्रभाव नहीं पड़ा है। यूरो वर्तमान में केवल इसलिए गिर रहा है क्योंकि यह लगभग पूरे वर्ष सक्रिय रूप से बढ़ रहा था, अक्सर बिना किसी ठोस और गंभीर कारण के। निकट भविष्य में, यह "तकनीकी गिरावट" समाप्त हो सकती है, और तब बाजार को मध्यम अवधि के निर्णय लेने के लिए नए कारणों और पृष्ठभूमि की आवश्यकता होगी।

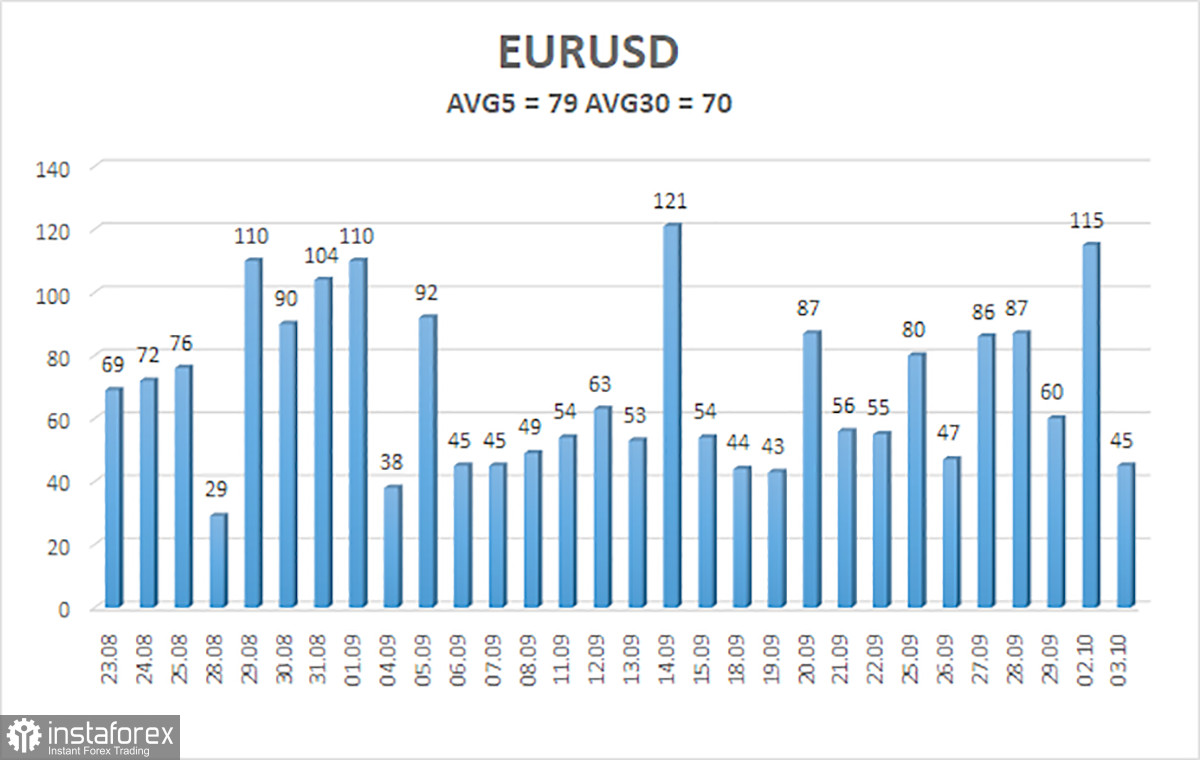

4 अक्टूबर तक पिछले 5 ट्रेडिंग दिनों में EUR/USD करेंसी पेअर की औसत अस्थिरता 79 अंक है और इसे "औसत" के रूप में जाना जाता है। इस प्रकार, हम उम्मीद करते हैं कि यह जोड़ी बुधवार को 1.0390 और 1.0548 के स्तर के बीच चलेगी। हेइकेन आशी संकेतक का ऊपर की ओर उलट जाना सुधार के एक नए चरण का संकेत देगा।

निकटतम समर्थन स्तर:

S1-1.0376

S2-1.0254

S3 – 1.0132

निकटतम प्रतिरोध स्तर:

R1-1.0498

R2-1.0620

R3-1.0742

ट्रेडिंग अनुशंसाएँ:

EUR/USD पेअर में गिरावट का रुझान बना हुआ है और इसने शीघ्र ही अपना सुधार पूरा कर लिया है। 1.0390 और 1.0376 के लक्ष्य के साथ शॉर्ट पोजीशन रखी जा सकती है, क्योंकि कीमत चलती औसत से ऊपर बंद नहीं हुई है। यदि कीमत 1.0620 के लक्ष्य के साथ चलती औसत से ऊपर समेकित हो जाती है तो लंबी स्थिति पर विचार किया जा सकता है।

दृष्टांतों के लिए स्पष्टीकरण:

रैखिक प्रतिगमन चैनल - वर्तमान प्रवृत्ति को निर्धारित करने में सहायता करते हैं। यदि दोनों एक ही दिशा में इशारा कर रहे हैं, तो इसका मतलब है कि रुझान मजबूत है।

मूविंग एवरेज लाइन (सेटिंग्स 20.0, स्मूथ) - ट्रेडिंग के लिए अल्पकालिक प्रवृत्ति और दिशा निर्धारित करती है।

मुर्रे स्तर - आंदोलनों और सुधारों के लिए लक्ष्य स्तर।

अस्थिरता स्तर (लाल रेखाएं) - संभावित मूल्य चैनल जिसमें जोड़ी वर्तमान अस्थिरता संकेतकों के आधार पर अगले दिन चलेगी।

सीसीआई संकेतक - अधिक खरीददार क्षेत्र (+250 से ऊपर) या अधिक बिक्री वाले क्षेत्र (-250 से नीचे) में इसका प्रवेश विपरीत दिशा में आसन्न प्रवृत्ति के उलट होने का संकेत देता है।