गुरुवार को EUR/USD मुद्रा जोड़ी में तेजी से गिरावट आई। निःसंदेह, यह कदम पूरी तरह से अमेरिकी मुद्रास्फीति रिपोर्ट के कारण उठाया गया था, जिस पर हम शीघ्र ही चर्चा करेंगे। हालाँकि, यह ध्यान दिया जाना चाहिए कि, संक्षेप में, बाजार के पास इस पर इतनी दृढ़ता से प्रतिक्रिया करने का कोई कारण या आधार नहीं था। फिर भी, हमने जोड़ी में एक महत्वपूर्ण गिरावट और चलती औसत रेखा के नीचे इसका समेकन देखा। अब, आगे का सुधारात्मक कदम एक बार फिर सवालों के घेरे में है, और पिछले दिनों और हफ्तों का हालिया सुधार काफी कमजोर दिखाई दे रहा है। हमारा मानना है कि ऊपर की ओर सुधार का एक और चरण संभव है, क्योंकि 800 अंकों की गिरावट के बाद, कम से कम 200-300 अंकों की बढ़ोतरी होनी चाहिए।

जहां तक यूरोपीय मुद्रा की दीर्घकालिक संभावनाओं का सवाल है, हमें अभी भी उम्मीद है कि इसमें गिरावट जारी रहेगी। अगर यह आज फिर से शुरू हो जाए तो हमें कोई आपत्ति नहीं होगी क्योंकि यूरो अभी भी डॉलर की तुलना में अपेक्षाकृत महंगा दिखता है। याद रखें कि प्रमुख व्यापक आर्थिक संकेतक हैं जिन्हें पृष्ठभूमि में ध्यान में रखा जाना चाहिए। अमेरिकी अर्थव्यवस्था यूरोपीय संघ की अर्थव्यवस्था से कहीं अधिक मजबूत है (जैसा कि जीडीपी रिपोर्ट से पता चलता है)। फेडरल रिजर्व की ब्याज दर ईसीबी की ब्याज दर से काफी अधिक है। अमेरिका में मुद्रास्फीति यूरोपीय संघ में मुद्रास्फीति से कम है। हमारा मानना है कि ये तीन तथ्य यूरो को $1.02-$1.00 तक गिरने के लिए पर्याप्त हैं।

एक बार ऐसा होने पर, बाज़ार एक नए मूलभूत आधार की तलाश करेगा जिससे अगले 3-6 महीनों तक काम किया जा सके। यह अमेरिका में मौद्रिक नीति में आगामी ढील हो सकती है (हालाँकि यह कब शुरू होगी, अभी तक कोई नहीं जानता)। यह मध्य पूर्व में एक नया भूराजनीतिक संघर्ष, ऊर्जा की कीमतों में वृद्धि या मुद्रास्फीति में एक नया उछाल हो सकता है। यह केंद्रीय बैंकों को प्रतिक्रिया देने के लिए मजबूर करेगा, जिससे एक नया मौलिक आधार तैयार होगा।

एफओएमसी मिनट्स ने मामले को स्पष्ट करने के बजाय और उलझा दिया है। जैसा कि हमने चेतावनी दी थी, FOMC मिनट्स एक मात्र औपचारिकता है, जिसमें बहुत ही कम महत्वपूर्ण जानकारी होती है। उदाहरण के लिए, हमने सितंबर मिनट से क्या सीखा? "मौद्रिक समिति के कुछ सदस्य आगे दरों में बढ़ोतरी को नासमझी मानते हैं।" "अधिकांश नीति निर्माताओं का मानना है कि 2023 के अंत तक दरें बढ़ाना आवश्यक है।" "कुछ अधिकारियों का मानना है कि अब 'लंबे समय तक दरें कम रखें' दृष्टिकोण अपनाने का समय आ गया है।" बाज़ार इस डेटा से क्या निष्कर्ष निकाल सकता है?

वहीं, फेडवॉच टूल के मुताबिक, 1 नवंबर को मौद्रिक नीति सख्त होने की संभावना 10% है। कई फेडरल रिजर्व अधिकारी इस सप्ताह पहले ही कह चुके हैं कि वे दर में बढ़ोतरी का विरोध करते हैं। कुछ लोगों ने तर्क दिया है कि अमेरिकी बांड पैदावार में तेज वृद्धि से मुद्रास्फीति पर अंकुश लगाने में मदद मिलेगी, इसलिए अतिरिक्त दर में वृद्धि की कोई आवश्यकता नहीं है। इसके अलावा, पिछली बैठक में, दर में वृद्धि नहीं की गई थी, और फेड ने इस गर्मी में हर दो बैठकों में एक बार इसे बढ़ाने पर स्विच किया। इस प्रकार, अगली FOMC बैठक से तीन सप्ताह पहले, यह पूरी तरह से स्पष्ट नहीं है कि अमेरिकी नियामक से किस निर्णय की उम्मीद की जाए।

हालाँकि, कुछ अच्छी ख़बरें भी हैं। नवंबर में फेड के फैसले का अमेरिकी डॉलर के लिए ज्यादा महत्व नहीं है। याद रखें कि जब भी फेड ने दरें बढ़ाईं, लगभग पूरे समय अमेरिकी डॉलर में लगातार गिरावट आई। अब "खेल के मैदान को समतल करने का समय" है, इसलिए बुनियादी बातों और व्यापक अर्थशास्त्र की परवाह किए बिना डॉलर मजबूत हो सकता है। कल ने हमें दिखाया कि डॉलर को समर्थन देने वाले मजबूत कारकों की बाजार में जरूरत नहीं है। वह खरीदारी जारी रखने के लिए तैयार है. हम ऊपर की ओर सुधार के अंत के बारे में निश्चित नहीं हैं; अब हमें हेइकेन आशी संकेतक पर भरोसा करने की आवश्यकता होगी। उदाहरण के लिए, यदि यह आज ऊपर की ओर मुड़ता है, तो यह ऊपर की ओर सुधार की बहाली का संकेत दे सकता है। अन्यथा, हम संभवतः गिरावट की प्रवृत्ति को फिर से शुरू होते देखेंगे।

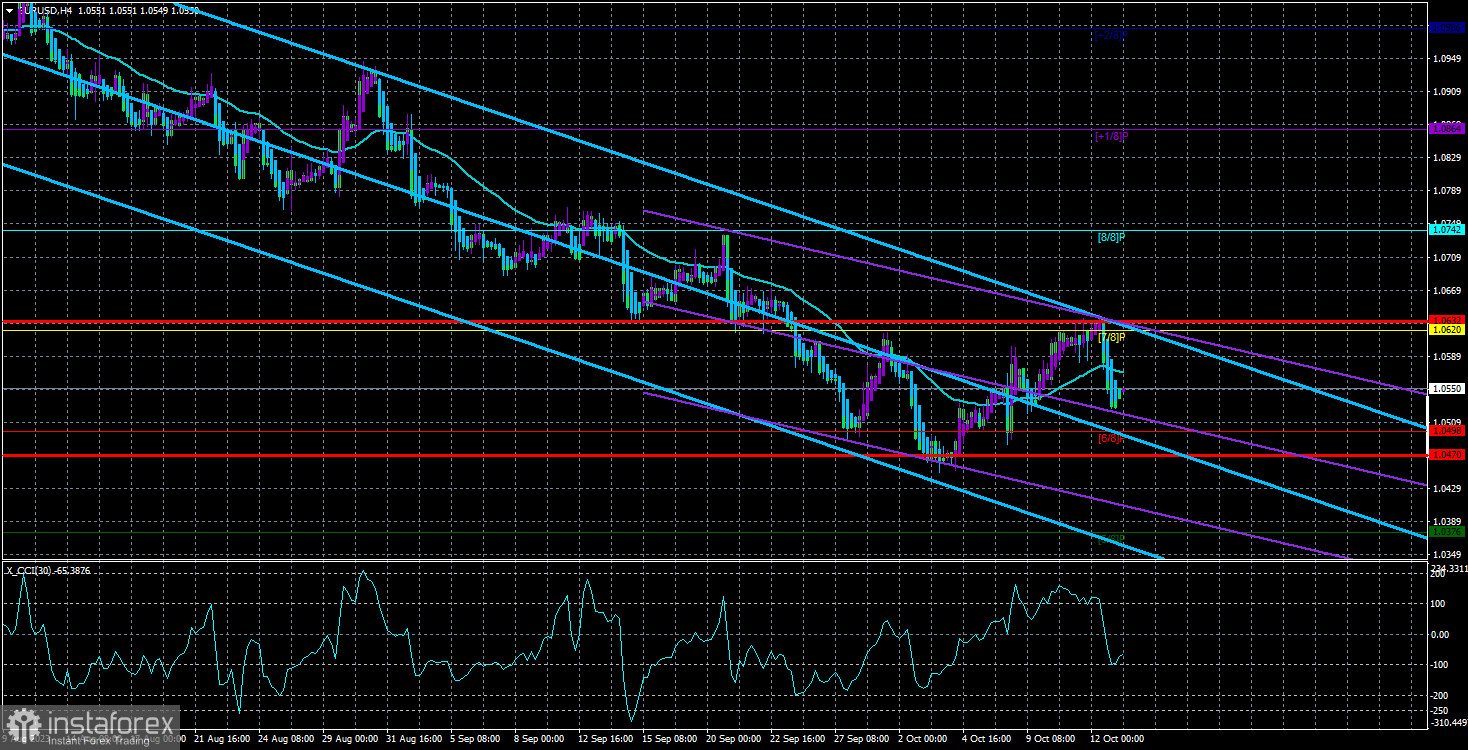

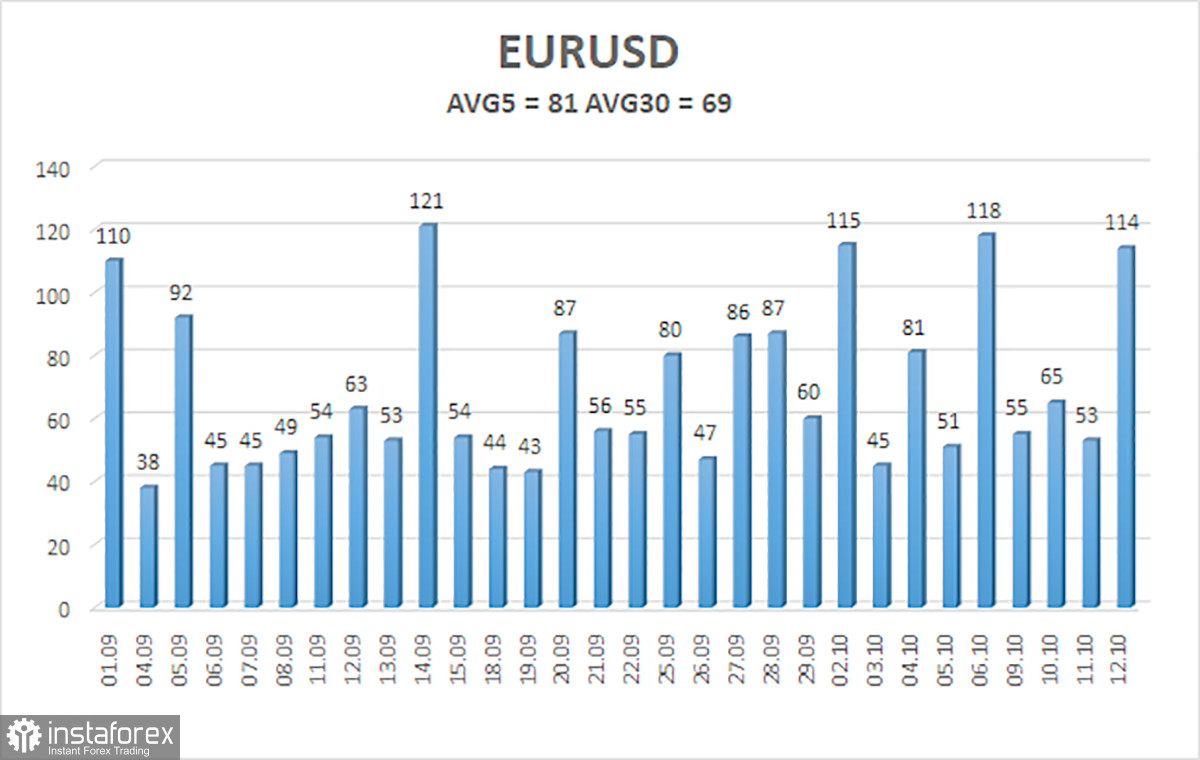

13 अक्टूबर तक, पिछले 5 ट्रेडिंग दिनों में यूरो/डॉलर मुद्रा जोड़ी की औसत अस्थिरता 81 अंक है और इसे "औसत" के रूप में जाना जाता है। इसलिए, हम उम्मीद करते हैं कि यह जोड़ी शुक्रवार को 1.0470 और 1.0632 के स्तर के बीच चलेगी। हेइकेन आशी संकेतक का ऊपर की ओर उलटना ऊपर की ओर गति की संभावित बहाली का संकेत देगा।

निकटतम समर्थन स्तर:

S1-1.0498

S2-1.0376

S3 – 1.0254

निकटतम प्रतिरोध स्तर:

R1-1.0620

R2-1.0742

R3-1.0864

ट्रेडिंग अनुशंसाएँ:

EUR/USD जोड़ी चलती औसत से नीचे स्थिर हो गई है। इसलिए, नए शॉर्ट पोजीशन पर अब 1.0498 और 1.0470 के लक्ष्य के साथ विचार किया जा सकता है जब तक कि हेइकेन आशी संकेतक ऊपर की ओर उलट न जाए। 1.0620 और 1.0742 के लक्ष्य के साथ चलती औसत रेखा के ऊपर एक नई कीमत की पुष्टि के साथ लंबी स्थिति पर विचार किया जा सकता है, लेकिन हम अभी भी यूरो में महत्वपूर्ण वृद्धि की उम्मीद नहीं करते हैं।

दृष्टांतों के लिए स्पष्टीकरण:

रैखिक प्रतिगमन चैनल - वर्तमान प्रवृत्ति को निर्धारित करने में सहायता करते हैं। यदि दोनों एक ही दिशा में इशारा कर रहे हैं, तो इसका मतलब है कि रुझान वर्तमान में मजबूत है।

मूविंग एवरेज लाइन (सेटिंग्स 20.0, स्मूथ) - ट्रेडिंग के लिए अल्पकालिक प्रवृत्ति और दिशा निर्धारित करती है।

मुर्रे स्तर - आंदोलनों और सुधारों के लिए लक्ष्य स्तर।

अस्थिरता स्तर (लाल रेखाएं) - संभावित मूल्य चैनल जिसमें जोड़ी वर्तमान अस्थिरता संकेतकों के आधार पर अगले दिन ट्रेड करेगी।

सीसीआई संकेतक - ओवरसोल्ड क्षेत्र (-250 से नीचे) या ओवरबॉट क्षेत्र (+250 से ऊपर) में इसका प्रवेश विपरीत दिशा में प्रवृत्ति के उलट होने का संकेत देता है