अपने सुबह के पूर्वानुमान में, मैंने 1.0603 के स्तर पर जोर दिया और इसके आधार पर बाजार में प्रवेश संबंधी निर्णय लेने की सिफारिश की। आइए 5 मिनट के चार्ट को देखें और विश्लेषण करें कि वहां क्या हुआ। 1.0603 पर वृद्धि और एक गलत ब्रेकआउट के गठन ने यूरो बेचने का संकेत दिया। हालाँकि, इस लेख को लिखने के समय, कोई महत्वपूर्ण गिरावट नहीं हुई है। दिन के दूसरे भाग में तकनीकी तस्वीर का पूरी तरह से पुनर्मूल्यांकन किया गया।

EUR/USD पर लंबी पोजीशन खोलने के लिए:

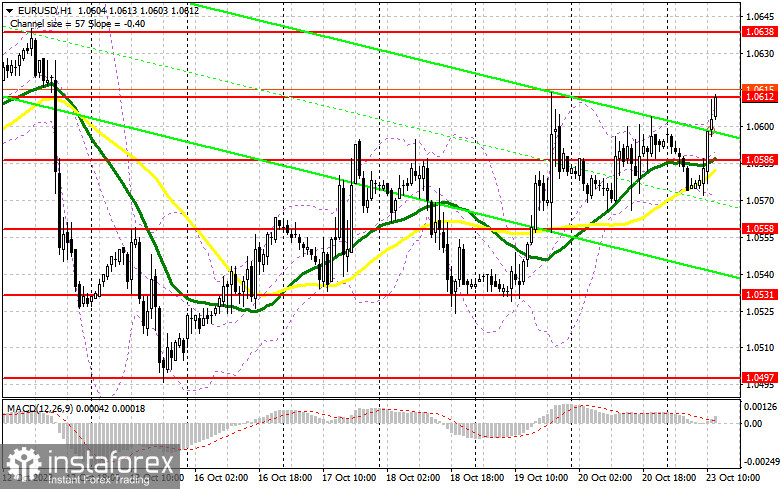

चूंकि अमेरिकी सत्र के दौरान कोई मौलिक डेटा नहीं है, इसलिए खरीदारों के पास फेडरल रिजर्व के अध्यक्ष जेरोम पॉवेल के स्पष्टीकरण के बाद पिछले सप्ताह उभरी सकारात्मक गति को आगे बढ़ाने का हर मौका है कि कोई भी मनमाने ढंग से दरें बढ़ाने की योजना नहीं बना रहा है। लेकिन वर्तमान परिस्थितियों और इस तथ्य को देखते हुए कि हम पिछले सप्ताह के उच्चतम स्तर पर हैं, गिरावट और दिन के पहले भाग के अंत में 1.0586 के स्तर पर हुई झूठी ब्रेकआउट के बाद कार्रवाई करना बेहतर है। ऐसे मूविंग एवरेज हैं जो खरीदारों का पक्ष लेते हैं, यह दर्शाता है कि 1.0612 पर प्रतिरोध का परीक्षण करने के उद्देश्य से लंबी स्थिति दर्ज की जानी चाहिए। EUR/USD की मांग केवल इस रेंज की सफलता और टॉप-डाउन परीक्षण की स्थिति में बढ़ेगी, जो अतिरिक्त सुधार और 1.0638 की ओर बढ़ने का मौका पेश करेगी। 1.0671 के आसपास का क्षेत्र, जहां मैं लाभ कमाऊंगा, मेरा अंतिम लक्ष्य होगा। यदि EUR/USD में गिरावट आती है और दिन के दूसरे भाग में 1.0586 पर कोई हलचल नहीं होती है, तो बियर्स जोड़ी को पार्श्व सीमा में बनाए रखेंगे। इस मामले में, यूरो के लिए खरीदारी का अवसर केवल 1.0558 के आसपास एक गलत ब्रेकआउट के गठन से संकेत दिया जाएगा। 1.0531 से पुनर्प्राप्ति के बाद, मैं 30-35 अंक इंट्राडे अपट्रेंड प्राप्त करने के लक्ष्य के साथ लंबी स्थिति शुरू करूंगा।

EUR/USD पर शॉर्ट पोजीशन खोलने के लिए:

विक्रेता अभी भी मौजूद नहीं हैं. इसलिए सुरक्षा के वर्तमान स्तर को बनाए रखने और 1.0612 के आसपास एक गलत ब्रेकआउट बनाने पर ध्यान केंद्रित करना सबसे अच्छा है, क्योंकि यह 1.0586 पर एक नए समर्थन की ओर बढ़ने का संकेत देगा और बिक्री के लिए एक संकेत के रूप में काम करेगा। केवल इस सीमा के नीचे एक सफलता और समेकन के बाद, एक बॉटम-अप परीक्षण के साथ जो 1.0558 के लक्ष्य के साथ बिक्री का संकेत देता है, हम बाजार नियंत्रण पर चर्चा कर सकते हैं। मेरा अंतिम लक्ष्य न्यूनतम 1.0531 पर लाभ कमाना है। यदि अमेरिकी सत्र के दौरान EUR/USD में वृद्धि होती है और 1.0612 पर कोई मंदी नहीं है तो तेजी बाजार में वृद्धि जारी रहेगी। इस मामले में, जब तक प्रतिरोध महीने के उच्चतम बिंदु, जो कि 1.0638 है, तक नहीं पहुंच जाता, तब तक मैं कोई भी शॉर्ट पोजीशन लेने से बचूंगा। बिक्री की अनुमति है, लेकिन केवल असफल ब्रेकआउट के बाद। जैसे ही बाजार 1.0671 शिखर से उबर जाएगा, मैं 30-35 अंक की गिरावट के लक्ष्य के साथ शॉर्ट पोजीशन शुरू करूंगा।

10 अक्टूबर की COT (व्यापारियों की प्रतिबद्धता) रिपोर्ट में लॉन्ग और शॉर्ट दोनों पोजीशन में कमी देखी गई। हाल के अमेरिकी आंकड़ों और इस साल सितंबर में उच्च मुद्रास्फीति को ध्यान में रखते हुए, कई व्यापारियों और अर्थशास्त्रियों को इस बात पर संदेह है कि क्या फेडरल रिजर्व नवंबर की बैठक के दौरान उधार लेने की लागत को बढ़ाएगा या बढ़ाना जारी रखेगा। इज़राइल और हमास के बीच चल रहे युद्ध के साथ-साथ वैश्विक अर्थव्यवस्था के लिए कई नकारात्मक परिणामों को देखते हुए, मौजूदा परिस्थितियों में जोखिम परिसंपत्तियों की मांग में तेजी से कमी आई है, जो यूरोपीय मुद्रा के लिए एक अतिरिक्त नकारात्मक बात है। यूरोपीय सेंट्रल बैंक का सख्त रुख यूरो के लिए एक और समस्या है, क्योंकि यूरोज़ोन की अर्थव्यवस्था लगातार सिकुड़ रही है। एकमात्र सकारात्मक पहलू काफी सस्ता यूरो है, जो व्यापारियों का ध्यान आकर्षित करता रहता है। सीओटी रिपोर्ट बताती है कि लंबी गैर-वाणिज्यिक स्थिति 4,261 घटकर 207,522 हो गई, जबकि छोटी गैर-वाणिज्यिक स्थिति केवल 850 घटकर 131,990 हो गई। परिणामस्वरूप, लॉन्ग और शॉर्ट पोजीशन के बीच का अंतर 5,519 कम हो गया। समापन मूल्य 1.0509 की तुलना में 1.0630 तक बढ़ गया, जो यूरो में मामूली सुधार की पुष्टि करता है।

संकेतकों के संकेत:

समायोजित साधन

तथ्य यह है कि व्यापार 30- और 50-दिवसीय चलती औसत से ऊपर हो रहा है, यह बताता है कि यूरो में वृद्धि जारी रह सकती है।

नोट: डी1 दैनिक चार्ट के विपरीत, जो शास्त्रीय दैनिक चलती औसत की सामान्य परिभाषा का उपयोग करता है, लेखक प्रति घंटा एच1 चार्ट पर चलती औसत की अवधि और कीमतें निर्धारित करता है।

बोलिंगर वक्र

संकेतक की निचली सीमा, जो 1.0570 पर स्थित है, गिरावट की स्थिति में समर्थन प्रदान करेगी।

संकेतकों का विवरण:

मूविंग एवरेज: वर्तमान प्रवृत्ति का यह संकेतक शोर और अस्थिरता को कम करता है। 50वीं अवधि. चार्ट पर पीले रंग में दर्शाया गया है।

मूविंग एवरेज: वर्तमान प्रवृत्ति का यह संकेतक शोर और अस्थिरता को कम करता है। 30वीं अवधि. चार्ट पर हरे रंग में दर्शाया गया है।

मूविंग एवरेज कन्वर्जेन्स/डाइवर्जेंस (एमएसीडी) सूचक अवधि 12: तेज ईएमए धीमी ईएमए एसएमए अवधि 9. बोलिंगर बैंड, अवधि 26. 20वीं अवधि।

गैर-वाणिज्यिक व्यापारी सट्टेबाज हैं जो सट्टा उद्देश्यों के लिए और कुछ आवश्यकताओं के अनुपालन में वायदा बाजार का उपयोग करते हैं। इनमें व्यक्तिगत व्यापारी, हेज फंड और बड़े संस्थान शामिल हैं।

गैर-वाणिज्यिक व्यापारियों द्वारा रखी गई कुल लंबी खुली स्थिति को लंबी गैर-वाणिज्यिक स्थिति द्वारा दर्शाया जाता है।

गैर-वाणिज्यिक व्यापारियों द्वारा रखी गई कुल लघु खुली स्थिति को लघु गैर-वाणिज्यिक स्थितियों द्वारा दर्शाया जाता है।

छोटी और लंबी गैर-वाणिज्यिक स्थिति के बीच का अंतर कुल गैर-वाणिज्यिक शुद्ध स्थिति है।