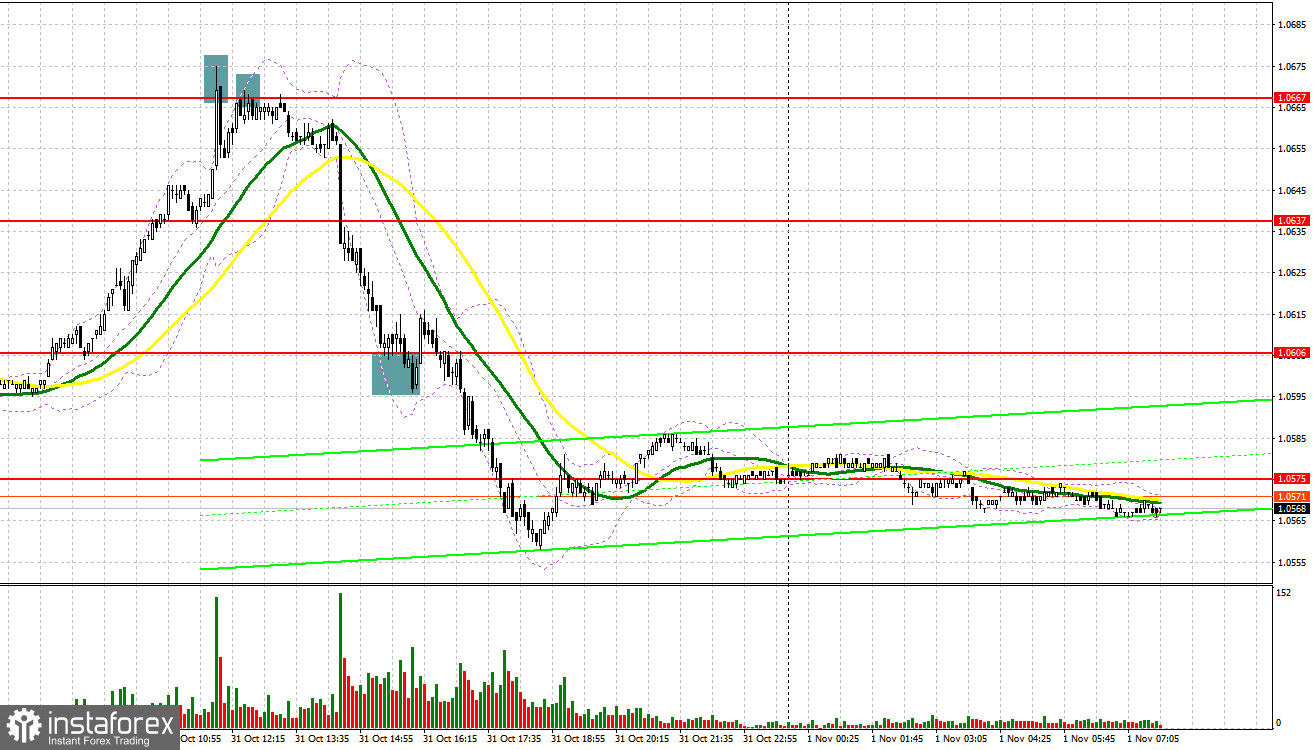

कल, पेअर ने कई प्रवेश संकेत बनाए। आइए एक नजर डालते हैं कि 5 मिनट के चार्ट पर क्या हुआ। अपनी सुबह की समीक्षा में, मैंने संभावित प्रवेश बिंदु के रूप में 1.0611 के स्तर का उल्लेख किया। इस निशान के पास एक वृद्धि और एक गलत ब्रेकआउट ने एक विक्रय संकेत उत्पन्न किया, लेकिन जोड़ी तेजी से नीचे जाने में विफल रही। परिणामस्वरूप, हमें ट्रेड में घाटा हुआ। हालाँकि, 1.0667 से रिबाउंड पर बेचने से घाटे की भरपाई करना संभव हो गया। दोपहर में, 1.0667 पर एक गलत ब्रेकआउट ने एक अच्छा विक्रय संकेत उत्पन्न किया। परिणामस्वरूप, यह जोड़ी 70 पिप्स से अधिक गिर गई। बुल 1.0606 स्तर की रक्षा करने में विफल रहे और जोड़ी 10 पिप्स तक बढ़ने के बाद, यह फिर से दबाव में आ गई।

EUR/USD पर लंबी स्थिति के लिए:

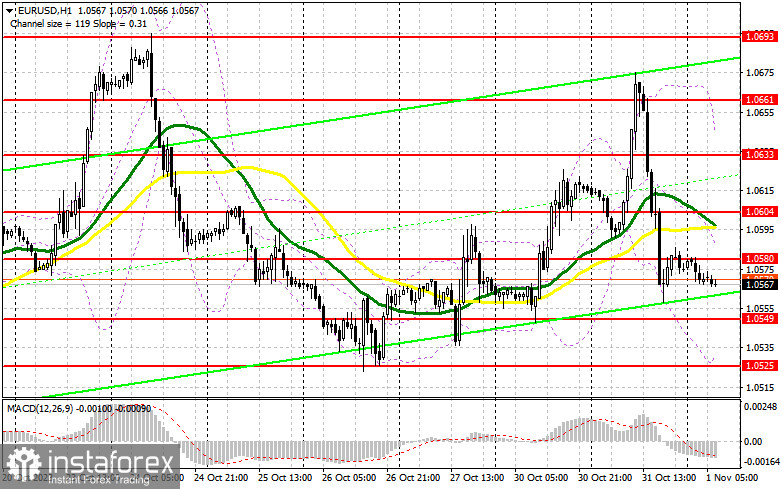

मजबूत अमेरिकी डेटा और तीसरी तिमाही में यूरोजोन की जीडीपी में गिरावट की खबर मंगलवार के अमेरिकी सत्र के दौरान बाजार में उलटफेर का एक बड़ा कारण थी। यूरोज़ोन में रिपोर्टों के अभाव में, पेअर बढ़त बनाए रखने वाले मंदड़ियों के साथ बग़ल में ट्रेड कर सकती है क्योंकि उनका लक्ष्य कल की प्रवृत्ति को जारी रखना है। हम दोपहर के पूर्वानुमान में फेडरल रिजर्व की बैठक के बारे में अधिक बात करेंगे। यदि यूरोपीय सत्र के दौरान जोड़ी गिरती है, तो 1.0549 पर समर्थन स्तर के पास एक गलत ब्रेकआउट बाजार संतुलन बनाए रखने की उम्मीद में लंबी स्थिति के लिए प्रवेश बिंदु की पुष्टि और 1.0580 पर प्रतिरोध स्तर के परीक्षण के रूप में काम करेगा। इस रेंज का एक ब्रेकआउट और नीचे की ओर पुनः परीक्षण 1.0604 तक उछाल का मार्ग प्रशस्त कर सकता है, जो मंदी की चलती औसत के अनुरूप है। अंतिम लक्ष्य 1.0633 पर पाया गया है जहाँ मैं लाभ कमाने की योजना बना रहा हूँ। लेकिन इस स्तर के परीक्षण की अपेक्षा न करें. यदि EUR/USD में गिरावट आती है और 1.0549 पर गतिविधि में कमी दिखाई देती है, तो यूरो पर दबाव बढ़ जाएगा, जो युग्म को पिछले सप्ताह के 1.0525 के निचले स्तर तक नीचे धकेल देगा। ऐसे परिदृश्य में, इस चिह्न पर केवल एक गलत ब्रेकआउट ही प्रवेश संकेत प्रदान करेगा। मैं तुरंत 1.0497 से उछाल पर लंबे समय तक जाऊंगा, जिसका लक्ष्य 30-35 पिप्स के इंट्राडे उर्ध्व सुधार का लक्ष्य होगा।

EUR/USD पर शॉर्ट पोजीशन के लिए:

कल, मंदड़ियों ने अपना काम पूरा कर लिया, और हमने अगली फेडरल रिजर्व बैठक से पहले एक बड़ी बिकवाली और बाजार का पुनर्संतुलन देखा। आर्थिक रिपोर्टों के अभाव में, हम विक्रेताओं से 1.0580 पर निकटतम प्रतिरोध स्तर का बचाव करने की उम्मीद कर सकते हैं। इस निशान पर एक गलत ब्रेकआउट 1.0549 समर्थन की ओर गिरावट की संभावना के साथ एक अच्छा विक्रय संकेत उत्पन्न करेगा। इस सीमा के नीचे एक ब्रेकआउट और समेकन, साथ ही इसका ऊपर की ओर पुनः परीक्षण, 1.0525 के लक्ष्य के साथ एक और बिक्री संकेत देगा। अंतिम लक्ष्य 1.0497 होगा जहां मैं मुनाफा लूंगा। यदि यूरोपीय सत्र के दौरान EUR/USD बढ़ता है और 1.0580 पर भालू अनुपस्थित हैं, तो बुल निश्चित रूप से बाजार में लौटने की कोशिश करेंगे, हालांकि इसकी संभावना नहीं है। इस परिदृश्य में, मैं तब तक शॉर्ट करने में देरी करूंगा जब तक कि कीमत 1.0604 पर प्रतिरोध स्तर तक नहीं पहुंच जाती। मैं वहां बेचने पर विचार कर सकता हूं लेकिन असफल समेकन के बाद ही। मैं 1.0633 के उच्च से रिबाउंड पर तुरंत कम हो जाऊंगा, जिसका लक्ष्य 30-35 पिप्स के नीचे की ओर सुधार करना है।

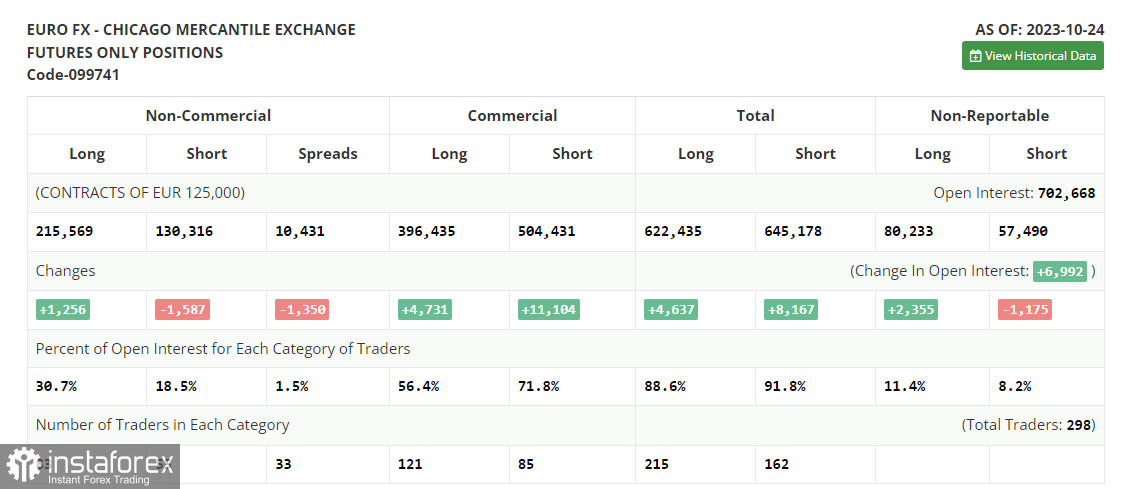

सीओटी रिपोर्ट:

24 अक्टूबर की ट्रेडर्स की प्रतिबद्धता रिपोर्ट में लंबी स्थिति में वृद्धि और छोटी स्थिति में कमी देखी गई। यह ध्यान में रखते हुए कि सभी को उम्मीद थी कि यूरोपीय सेंट्रल बैंक ब्याज दरों में बढ़ोतरी के चक्र को रोक देगा, उसके फैसले से बाजार में ताकतों के संतुलन पर कोई असर नहीं पड़ा और जैसा कि हम देखते हैं, इससे वास्तव में यूरो को डॉलर के मुकाबले अपनी स्थिति ठीक करने में मदद मिली। इस सप्ताह, अमेरिकी फेडरल रिजर्व आगामी नीति घोषणा में ब्याज दरों को अपरिवर्तित छोड़ सकता है। लेकिन अमेरिका के बाद के आंकड़ों को देखते हुए, यह संभव है कि समिति के सदस्य इस साल दिसंबर में अंतिम दर वृद्धि की संभावना का संकेत देंगे, जिससे डॉलर में तेजी आएगी। सीओटी रिपोर्ट से पता चलता है कि गैर-व्यावसायिक लॉन्ग पोजीशन 1,256 बढ़कर 215,569 हो गई, जबकि गैर-व्यावसायिक शॉर्ट पोजीशन 1,587 घटकर 130,316 हो गई। इसके परिणामस्वरूप लॉन्ग और शॉर्ट पोजीशन के बीच का प्रसार 1,350 तक कम हो गया। समापन मूल्य 1.0596 की तुलना में बढ़कर 1.0613 हो गया, जो यूरो में तेजी से सुधार की पुष्टि करता है।

संकेतक संकेत:

चलती औसत:

उपकरण 30 और 50-दिवसीय चलती औसत से नीचे ट्रेड कर रहा है। यह इंगित करता है कि EUR/USD में कम गिरावट होने की संभावना है।

कृपया ध्यान दें कि चलती औसत की समय अवधि और स्तर का विश्लेषण केवल H1 चार्ट के लिए किया जाता है, जो D1 चार्ट पर क्लासिक दैनिक चलती औसत की सामान्य परिभाषा से भिन्न होता है।

बोलिंगर बैंड

यदि EUR/USD में गिरावट आती है, तो 1.0540 के पास संकेतक की निचली सीमा समर्थन के रूप में काम करेगी।

संकेतकों का विवरण:

• 50-दिन की अवधि का चलती औसत अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति को निर्धारित करता है; चार्ट पर पीले रंग में अंकित;

• 30-दिन की अवधि का चलती औसत अस्थिरता और शोर को कम करके वर्तमान प्रवृत्ति को निर्धारित करता है; चार्ट पर हरे रंग में चिह्नित;

• एमएसीडी संकेतक (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस) 12 दिन की अवधि के साथ तेज़ ईएमए; 26 दिन की अवधि के साथ धीमी ईएमए। 9 दिन की अवधि के साथ एसएमए;

• बोलिंगर बैंड: 20 दिन की अवधि;

• गैर-वाणिज्यिक ट्रेडर्स व्यक्तिगत ट्रेडर्स, हेज फंड और बड़े संस्थान जैसे सट्टेबाज हैं जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और कुछ आवश्यकताओं को पूरा करते हैं;

• लंबी गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक ट्रेडर्स द्वारा खोली गई लंबी स्थिति की कुल संख्या का प्रतिनिधित्व करती है;

• लघु गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक ट्रेडर्स द्वारा खोले गए लघु पदों की कुल संख्या का प्रतिनिधित्व करती है;

• गैर-वाणिज्यिक शुद्ध स्थिति गैर-वाणिज्यिक ट्रेडर्स की छोटी और लंबी स्थिति के बीच का अंतर है।