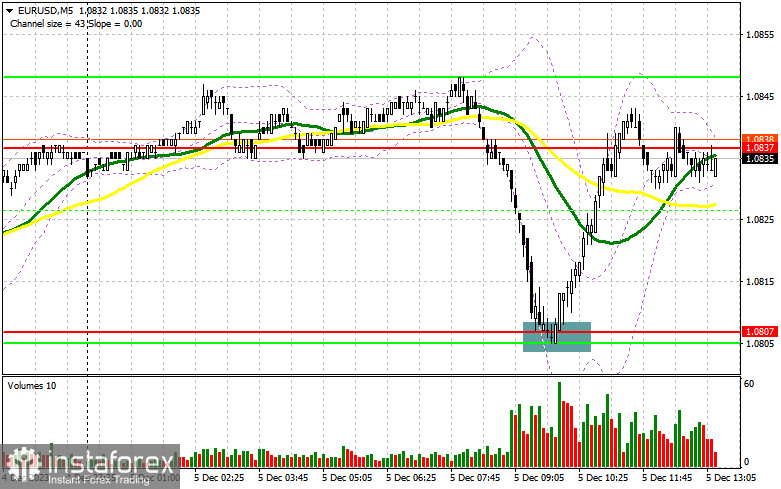

मैंने अपने सुबह के पूर्वानुमान में 1.0807 के स्तर पर प्रकाश डाला और बाजार में प्रवेश करते समय इस पर निर्णय लेने का सुझाव दिया। आइए जांच करें और आकलन करें कि 5 मिनट के चार्ट में क्या हुआ। गिरावट और 1.0807 के आसपास बने झूठे ब्रेकआउट के परिणामस्वरूप युग्म में 30 अंक से अधिक की वृद्धि हुई। इससे खरीदारी का मजबूत संकेत भी मिला। 1.0837 के स्तर के महत्व की कमी को देखते हुए, दिन के दूसरे भाग के लिए तकनीकी तस्वीर में आंशिक संशोधन किया गया।

EUR/USD पर लॉन्ग पोजीशन खोलने के लिए निम्नलिखित की आवश्यकता है:

नवंबर के यूरोज़ोन गतिविधि डेटा के सकारात्मक संशोधन ने जोड़ी के शुरुआती दिन के दबाव को सीमित कर दिया और खरीदारों को स्थानीय न्यूनतम के आसपास प्रदर्शन के लिए अधिक जगह दी। हम अमेरिकी सत्र के दौरान अमेरिकी सेवा क्षेत्र के लिए आईएसएम के व्यावसायिक गतिविधि सूचकांक पर जानकारी की प्रतीक्षा कर रहे हैं। यूरो को बढ़ाने वाला एक अन्य कारक एक कमजोर रिपोर्ट है; दूसरी ओर, मजबूत संख्याएँ जोड़ी पर दबाव डालेंगी और इसके कारण 1.0807 अंक या इसके आसपास की गिरावट आएगी। यदि मैंने पहले जो जांच की थी, उसके समान कोई गलत ब्रेकआउट वहां बनता है, तो यह लंबी स्थिति के लिए प्रवेश बिंदु के रूप में काम करेगा, जिसमें दिन के अंत तक 1.0845 पर नवगठित प्रतिरोध का परीक्षण करना और EUR/ में एक और वृद्धि की उम्मीद करना शामिल होगा। USD। मूविंग एवरेज भी हैं, जो विक्रेताओं के पक्ष में काम करते हैं। अमेरिकी डेटा यह निर्धारित करेगा कि 1.0845 को ऊपर से नीचे तक तोड़ना और अद्यतन करना है या नहीं, जो एक खरीद संकेत का संकेत देता है और संभवतः जोड़ी को 1.0869 पर वापस ले जाता है। मेरा अंतिम लक्ष्य 1.0893 के क्षेत्र में मुनाफा कमाना है। यदि EUR/USD में गिरावट जारी रहती है और दिन के दूसरे भाग में 1.0807 पर कोई हलचल नहीं होती है (यह स्तर आज पहले से ही प्रभावी है), व्यापार एक नए गिरते चैनल की सीमा के अंदर जारी रहेगा, जिससे और भी अधिक कठिनाइयां पैदा होंगी खरीददारों के लिए. इस उदाहरण में, मैं तब तक बाजार में प्रवेश नहीं करूंगा जब तक कि 1.0774 के आसपास एक गलत ब्रेकआउट, नया स्थानीय न्यूनतम, नहीं बन जाता। 1.0749 से रिबाउंड होने पर, मैं दिन के दौरान 30-35 अंकों का आरोही सुधार प्राप्त करने के उद्देश्य से तुरंत लंबी पोजीशन शुरू करूंगा।

EUR/USD पर शॉर्ट पोजीशन खोलने के लिए निम्नलिखित की आवश्यकता है:

बाज़ार में अभी भी विक्रेता हैं, और शॉर्ट पोजीशन बढ़ाने के कई अच्छे कारण हैं। हालाँकि, बढ़त लेने के लिए कीमत 1.0845 से कम होनी चाहिए। यूएस पीएमआई सूचकांकों पर डेटा की प्रतीक्षा करने की सलाह दी जाती है। यदि वृद्धि का अनुमान लगाया गया है, तो केवल 1.0845 पर एक गलत ब्रेकआउट का गठन मंदी के बाजार के निरंतर विकास के आधार पर एक मजबूत बिक्री संकेत प्रदान करेगा। 1.0807 पर समर्थन, जो आज एक बार चालू था, लक्ष्य होगा। मेरा अनुमान है कि बाजार के टूटने और इस सीमा के नीचे समेकित होने और नीचे से ऊपर तक रिवर्स परीक्षण करने के बाद ही 1.0774 से बाहर निकलने के साथ एक और विक्रय संकेत प्राप्त होगा। मेरा अंतिम लक्ष्य कम से कम 1.0749 तक पहुंचना है, जिस बिंदु पर मैं पैसा कमाना शुरू कर दूंगा। यदि अमेरिकी सत्र के दौरान EUR/USD अधिक बढ़ता है और चलती औसत पर कोई मंदी नहीं है, जो 1.0845 पर स्थित है, तो खरीदार फिर से बाजार में प्रवेश करने का प्रयास करेंगे। इससे 1.0869 अधिक सुलभ हो जाएगा। वहां बेचना संभव है, लेकिन असफल समेकन के बाद ही। 1.0893 से रिबाउंड पर, मैं 30- से 35-बिंदु अवरोही सुधार के उद्देश्य से तुरंत शॉर्ट पोजीशन शुरू करूंगा।

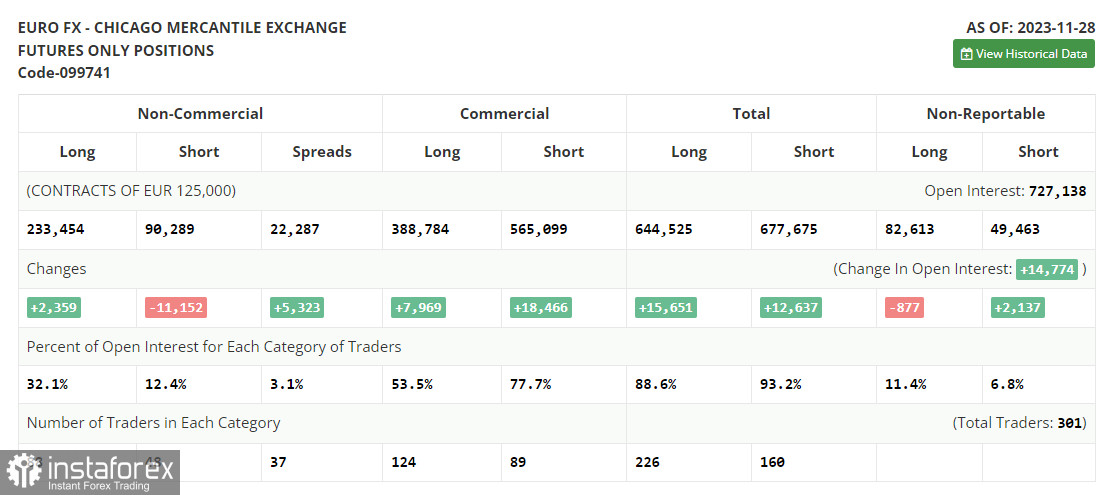

28 नवंबर के लिए सीओटी रिपोर्ट (व्यापारियों की प्रतिबद्धता) में शॉर्ट पोजीशन में उल्लेखनीय कमी और लॉन्ग पोजीशन में वृद्धि हुई थी। बाजार और व्यापारी वर्तमान में उम्मीद कर रहे हैं कि यूरोपीय सेंट्रल बैंक अगले साल बहुत नरम कदम उठाएगा, इसलिए हाल के बयान यूरोपीय अर्थव्यवस्था में भारी गिरावट की स्थिति में भी, उच्च ब्याज दरों के बारे में ईसीबी प्रतिनिधि हास्यास्पद लगते हैं। अमेरिकी डॉलर की स्थिति फेडरल रिजर्व के अधिकारियों द्वारा की गई नरम टिप्पणियों से प्रभावित होती है, जो यूरो की वृद्धि का समर्थन करती है। निकट भविष्य में कई महत्वपूर्ण बुनियादी श्रम बाजार डेटा बिंदुओं की रिहाई जोड़ी के मध्यम अवधि के प्रक्षेपवक्र को निर्धारित करने में महत्वपूर्ण होगी। सीओटी रिपोर्ट के अनुसार, गैर-व्यावसायिक शॉर्ट पोजीशन 11,152 घटकर 90,289 हो गई, जबकि गैर-व्यावसायिक लॉन्ग पोजीशन 2,359 बढ़कर 233,454 हो गई। परिणामस्वरूप, लंबी और छोटी पोजीशन के बीच प्रसार में 5,323 की वृद्धि हुई। समापन मूल्य 1.0927 से बढ़कर 1.1001 हो गया।

संकेतक संकेत:

चलती औसत

तथ्य यह है कि व्यापार 30- और 50-दिवसीय चलती औसत से नीचे हो रहा है, यह बताता है कि विक्रेता आगे हैं।

नोट: लेखक एच1 चार्ट पर चलती औसत की अवधि और कीमतें निर्धारित करके डी1 चार्ट पर शास्त्रीय दैनिक चलती औसत की मानक परिभाषा से भटक गया है।

बोलिंगर बैंड

संकेतक की निचली सीमा, जो 1.0807 पर स्थित है, मूल्य में गिरावट होने पर समर्थन प्रदान करेगी।

संकेतकों का विवरण:

मूविंग औसत: (वर्तमान प्रवृत्ति को निर्धारित करने के लिए शोर और अस्थिरता को सुचारू करता है)। समय सीमा 50. चार्ट पर पीला रंग।

मूविंग औसत: (वर्तमान प्रवृत्ति को निर्धारित करने के लिए शोर और अस्थिरता को सुचारू करता है)। समय सीमा 30. चार्ट पर हरा रंग।

मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस (एमएसीडी) संकेतक मूविंग एवरेज के अभिसरण और विचलन को दर्शाता है। एसएमए अवधि 9; तेज़ ईएमए अवधि 12; धीमी ईएमए अवधि 26.

अवधि 20 बोलिंगर बैंड (बोलिंगर बैंड)।

गैर-वाणिज्यिक व्यापारी सट्टेबाज होते हैं जो विशिष्ट मानदंडों को पूरा करते हैं और सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं। इन सट्टेबाजों में व्यक्तिगत व्यापारी, हेज फंड और बड़े संस्थान शामिल हैं।

गैर-वाणिज्यिक व्यापारियों द्वारा रखी गई कुल लंबी खुली स्थिति को लंबी गैर-वाणिज्यिक स्थिति द्वारा दर्शाया जाता है।

गैर-वाणिज्यिक व्यापारियों द्वारा रखे गए कुल लघु खुले पदों को लघु गैर-वाणिज्यिक पदों द्वारा दर्शाया जाता है।

गैर-वाणिज्यिक व्यापारियों द्वारा रखे गए लंबे और छोटे पदों के बीच के अंतर को कुल गैर-वाणिज्यिक शुद्ध स्थिति के रूप में जाना जाता है।