मैंने इस बारे में पहले के लेखों में लिखा है कि फेडरल रिजर्व के पास ब्याज दर को मौजूदा स्तर पर तब तक बनाए रखने का हर कारण और साधन क्यों है, जब तक इसकी आवश्यकता है। जब मैं कहता हूं "जब तक आवश्यक हो," मेरा मतलब हमेशा के लिए नहीं है, बल्कि समय की एक बड़ी मात्रा है। कहने का तात्पर्य यह है कि फेडरल ओपन मार्केट कमेटी के लिए मार्च या मई में ब्याज दरों में कटौती करना पूरी तरह से अतार्किक है। लेकिन पिछले साल, बाजार, पंडितों और अर्थशास्त्रियों ने अमेरिकी अर्थव्यवस्था को "दफनाना" शुरू कर दिया, यह दावा करते हुए कि केंद्रीय बैंक की उच्च ब्याज दरें 2024 में मंदी का कारण बनेंगी। जैसे-जैसे समय बीत रहा है, आसन्न मंदी का कोई संकेत नहीं है, और अमेरिकी जीडीपी लगातार विशेषज्ञों द्वारा लगाए गए पूर्वानुमानों से अधिक है। यहाँ, मेरी राय में, संख्याएँ वास्तव में अपने बारे में बोलती हैं।

नेशनल एसोसिएशन फॉर बिजनेस इकोनॉमिक्स सर्वेक्षण के अनुसार, फेडरल रिजर्व द्वारा कार्यान्वित मौद्रिक नीति को सर्वेक्षण में शामिल 21% अर्थशास्त्रियों ने "बहुत प्रतिबंधात्मक" माना है। लगभग एक चौथाई उत्तरदाताओं का मानना है कि इस वर्ष अमेरिकी अर्थव्यवस्था में मंदी आ सकती है (2023 में मंदी की उम्मीदें चरम पर थीं)। लगभग 57% उत्तरदाताओं का मानना है कि बजट नीतियों में अधिक अनुशासन की आवश्यकता है, क्योंकि इसके परिणामस्वरूप सरकारी खर्च और कर राजस्व के बीच एक महत्वपूर्ण विसंगति पैदा हो गई है।

यह, मेरी राय में, लेख में दूसरा उदाहरण है जो अकेला है। अर्थशास्त्रियों और विश्लेषकों की राय विकसित हुई है, और अब लगभग कोई भी मंदी की भविष्यवाणी नहीं करता है। सर्वेक्षण में शामिल 5 अर्थशास्त्रियों में से केवल 1 ने सोचा कि फेड की नीति बहुत अधिक प्रतिबंधात्मक थी। यह इंगित करता है कि पाँच में से चार ऐसा नहीं करते हैं। और यह अमेरिकी अर्थव्यवस्था के लचीलेपन और फेड की उच्चतम ब्याज दरों को एक बार फिर बनाए रखने की क्षमता को दर्शाता है। बजट घाटे के संबंध में, यही बात हर साल होती है। संयुक्त राज्य सरकार को धन समाप्त होने पर वर्ष में एक बार उधार लेने की सीमा बढ़ानी पड़ती है। यह अब चौंकाने वाली बात नहीं है कि अमेरिकी राष्ट्रीय ऋण बढ़ रहा है। यह ध्यान दिया जाना चाहिए कि फेडरल रिजर्व अमेरिकी सरकार द्वारा उपयोग की जाने वाली उधारी का लगभग आधा हिस्सा प्रदान करता है। नतीजतन, देश पर कुल कर्ज का आधे से ज्यादा हिस्सा खुद का बकाया है।

मेरी राय में, यह सारा डेटा बताता है कि फेड अपनी आक्रामक मौद्रिक नीति तब तक जारी रख सकता है जब तक कि वह मुद्रास्फीति को पूरी तरह से हरा न दे। फिर भी, यह देखते हुए कि उनकी अर्थव्यवस्थाओं में एक वर्ष से अधिक समय में विस्तार या सुधार नहीं हुआ है - वास्तव में, औद्योगिक उत्पादन वास्तव में घट रहा है - बैंक ऑफ इंग्लैंड और यूरोपीय सेंट्रल बैंक समान कार्रवाई करने का जोखिम नहीं उठा सकते हैं। केंद्रीय बैंकों की आक्रामक नीतियों के कारण मुद्रास्फीति में तेजी के साथ मंदी या लंबे समय तक सुधार की संभावना तब तक बढ़ जाती है जब तक ब्याज दरें अपने चरम पर रहती हैं।

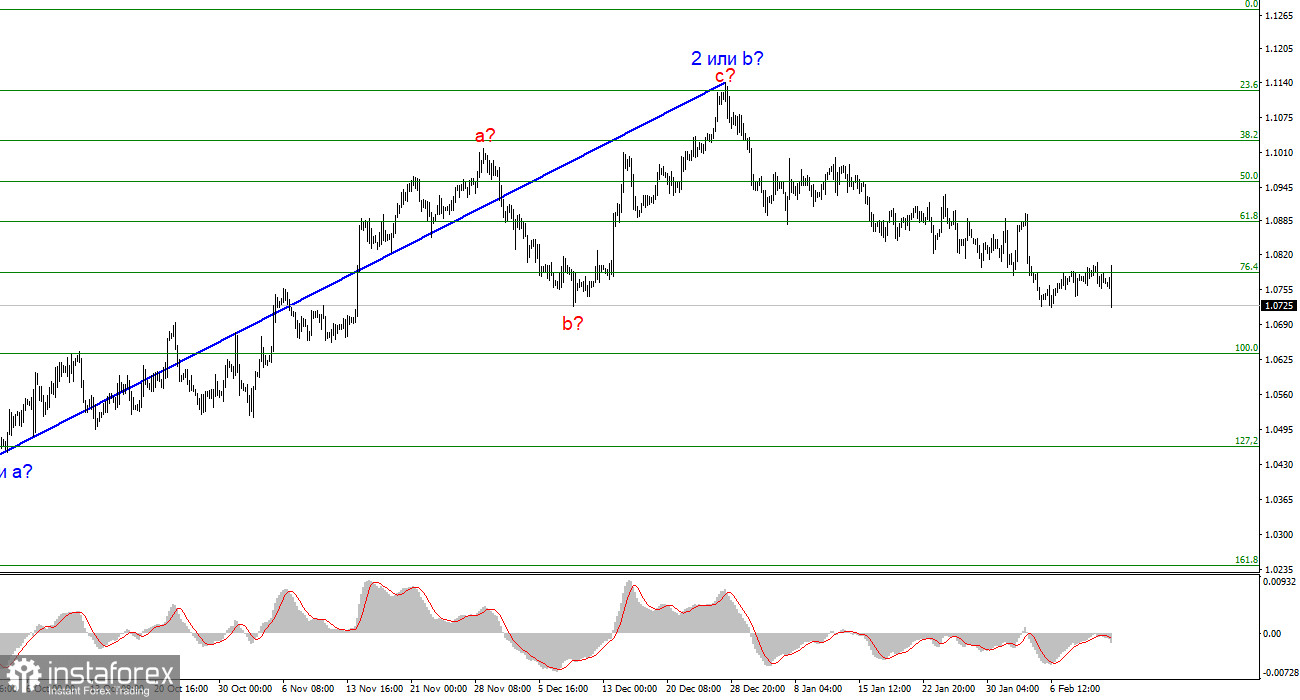

विश्लेषण के आधार पर मैं यह निष्कर्ष निकालता हूं कि एक मंदी की लहर पैटर्न बन रहा है। वेव 2 या बी समाप्त होता दिख रहा है, इसलिए मुझे आशा है कि एक उल्लेखनीय उपकरण गिरावट के साथ जल्द ही एक आवेगपूर्ण अवरोही वेव 3 या सी बनेगी। ऐसा प्रतीत होता है कि एक महीने पहले 1.1125 के स्तर, जो 23.6% फाइबोनैचि स्तर है, को तोड़ने के असफल प्रयास के बाद बाजार बेचने के लिए तैयार है। अभी, मैं बेचने की सोच रहा हूं।

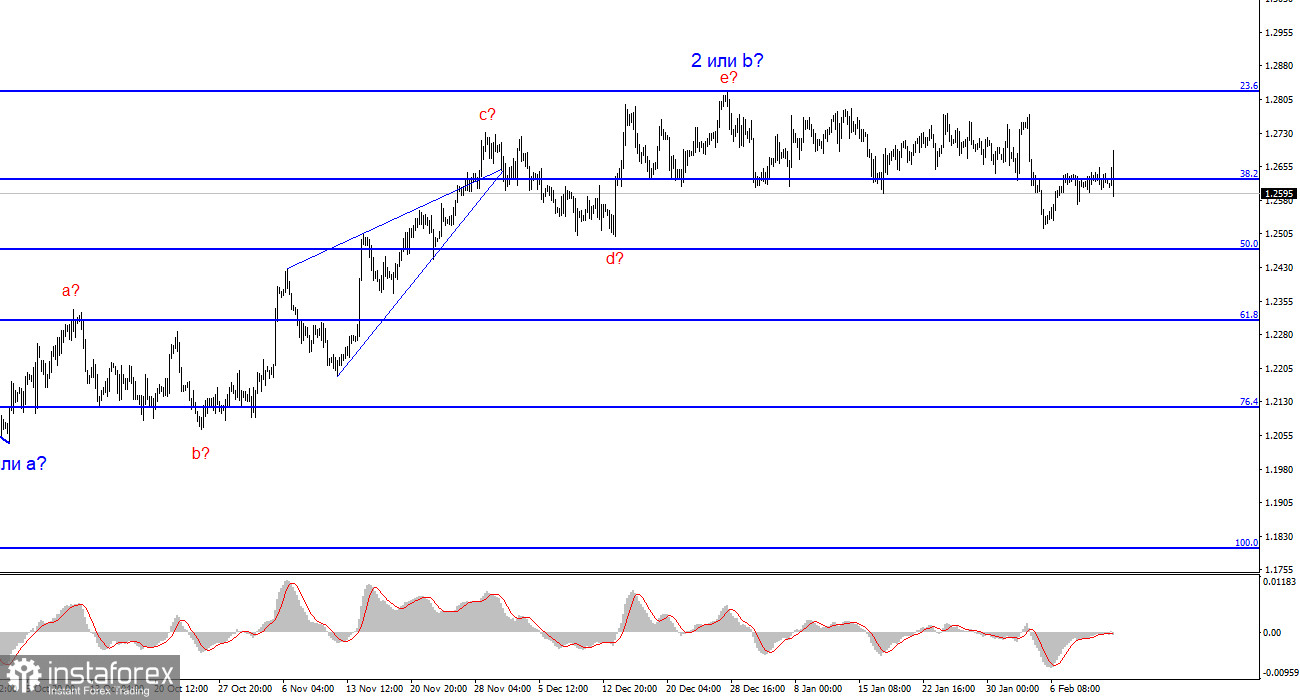

GBP/USD जोड़ी के लिए तरंग पैटर्न गिरावट का सुझाव देता है। इस समय, मैं 1.2039 अंक से नीचे के लक्ष्य के साथ उपकरण बेचने पर विचार कर रहा हूं क्योंकि वेव 2 या बी अंततः समाप्त हो जाएगा, साइडवेज़ प्रवृत्ति की तरह। मैं 1.2627 के स्तर को तोड़ने के सफल प्रयास की प्रतीक्षा करूँगा क्योंकि यह एक विक्रय संकेत के रूप में काम करेगा। निकट भविष्य में इस स्तर को तोड़ने के असफल प्रयास के रूप में एक और संकेत मिल सकता है। यदि ऐसा प्रतीत होता है, तो युग्म मजबूती से कम से कम 1.2468 के स्तर तक गिर सकता है, जो पहले से ही डॉलर के लिए एक महत्वपूर्ण उपलब्धि होगी, क्योंकि इसकी मांग बहुत कम बनी हुई है।