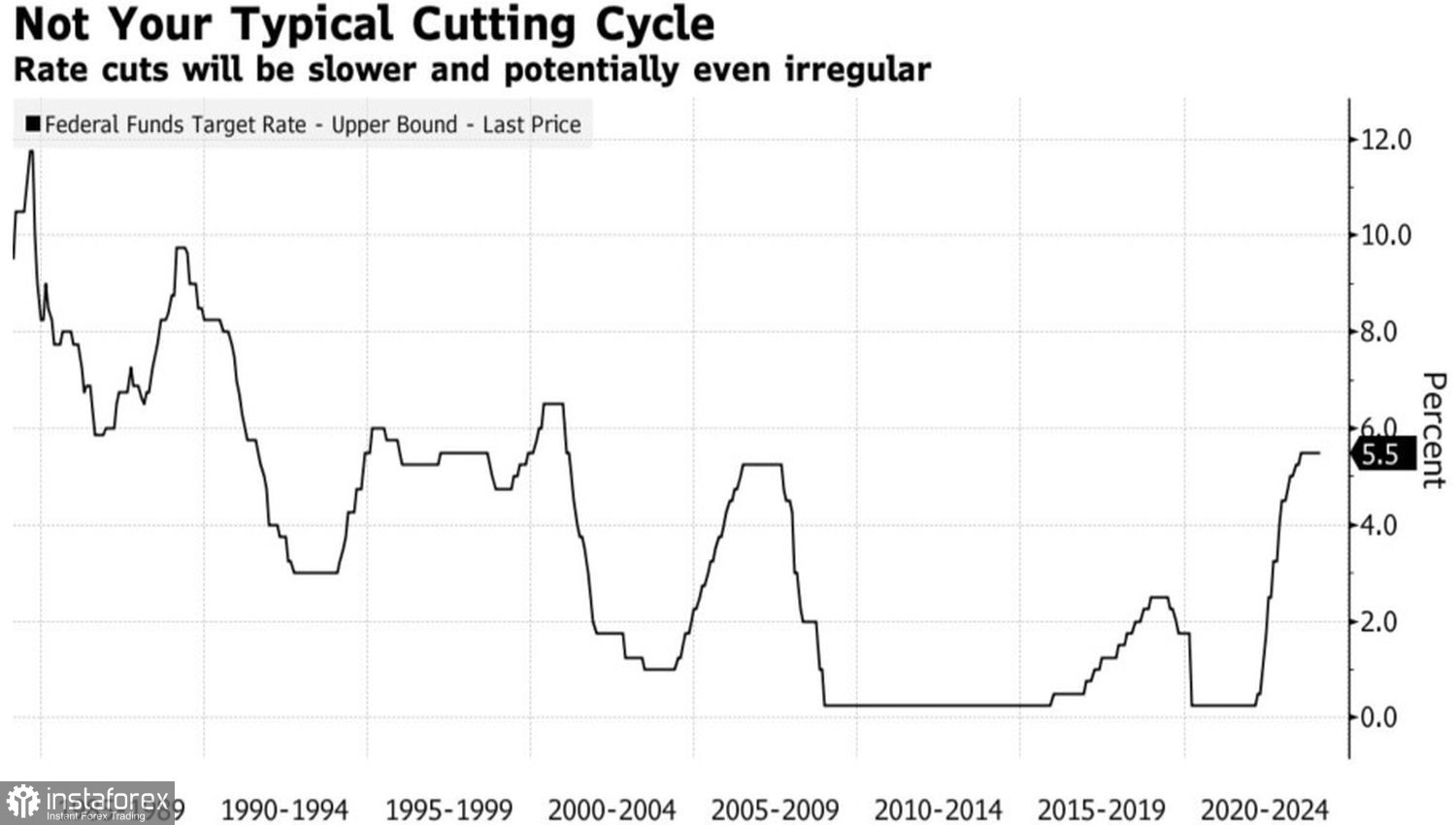

आर्थिक गतिविधियों को धीरे-धीरे नियंत्रित करने के लिए, अमेरिकी फेडरल रिजर्व की पारंपरिक पद्धति में ब्याज दरों में क्रमिक वृद्धि शामिल है, जिसकी तुलना कभी-कभी एस्केलेटर से की जाती है। दूसरी ओर, आर्थिक मंदी के जवाब में जिसके लिए त्वरित कार्रवाई की आवश्यकता होती है, फेडरल रिजर्व तुरंत ब्याज दरों को कम कर देता है, जैसे कि लिफ्ट में तेजी से गिरावट। हालाँकि, 2024-2025 के लिए अनुमानित परिदृश्य एक नई रणनीति की मांग करता है जिसमें ब्याज दर में परिवर्तन अप्रत्याशित हो। उन लोगों के लिए जो EUR/USD पर नकारात्मक हैं, यह अस्थिरता स्वागत योग्य समाचार होगी, भले ही उधार लेने की लागत कितनी भी तेजी से बढ़े।

संघीय निधि दर गतिशीलता

वर्तमान चक्र अलग है क्योंकि यह एक ऐसी अर्थव्यवस्था के संदर्भ में हो रहा है जो अपनी जीडीपी वृद्धि को कम करने के लिए तैयार नहीं है। निवेशक सॉफ्ट लैंडिंग के बजाय नई आर्थिक तेजी के बारे में अधिक बात कर रहे हैं। एक मजबूत श्रम बाज़ार और लाभप्रद वित्तीय परिस्थितियाँ दोनों ही इसे संभव बनाती हैं। फिर भी, ऐसी संभावना है कि ये तत्व उपभोक्ता कीमतें भी बढ़ाएंगे। बहुत सारे जोखिम हैं. यह चौंकाने वाली बात नहीं है कि फेडरल रिजर्व के अधिकारी साल के अंत तक ही दरों में कटौती के बारे में सोच रहे हैं।

फेडरल रिजर्व के उपाध्यक्ष फिलिप जेफरसन ने भी इसकी तुलना 1990 के दशक की सॉफ्ट लैंडिंग से की। फ़ेडरल रिज़र्व ने तब उधार लेने की लागत कम नहीं की थी - मौजूदा वायदा बाज़ार के सुझाव के विपरीत - हर दो बैठकों में एक बार। मौद्रिक नीति को आसान बनाने और तीन बैठकों के लिए रुकने के बाद इसने मौद्रिक विस्तार का चक्र फिर से शुरू कर दिया।

किसी भी स्थिति में, इस बात की संभावना कम है कि दर-कटौती की प्रक्रिया जून में शुरू होगी क्योंकि अमेरिका को अधिक उत्साहजनक आर्थिक डेटा प्राप्त होगा। नॉर्डिया मार्केट्स के अनुसार, यह सितंबर तक नहीं होगा। यूरोपीय सेंट्रल बैंक (ईसीबी) जून में तब तक अपनी मौद्रिक नीति में ढील दे चुका होगा। सबसे पहले कार्य करने वाला व्यक्ति हार जाएगा. मौद्रिक विस्तार की शुरुआत की ये तारीखें EUR/USD बेचने का कारण देती हैं।

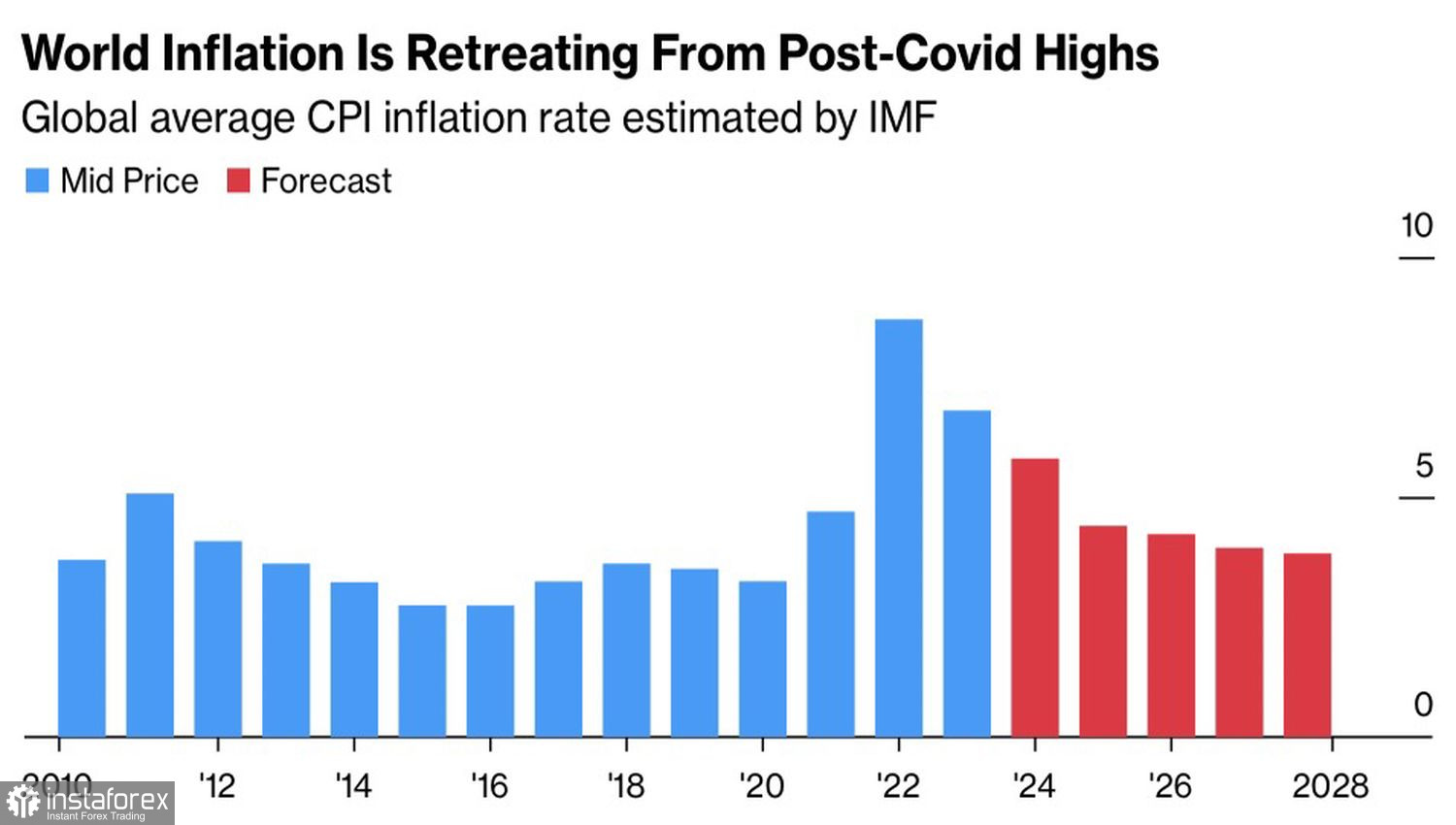

दूसरी ओर, अमेरिकी अर्थव्यवस्था की मजबूती यूरो के लिए फायदेमंद हो सकती है। चीन और यूरोज़ोन दोनों इसके साथ-साथ वापसी कर रहे हैं। क्षेत्रीय मुद्रा वैश्विक सकल घरेलू उत्पाद के संबंध में सकारात्मक खबरों पर अनुकूल प्रतिक्रिया देती है और चक्रीय है। इस अर्थ में, EUR/USD बुल्स को G20 के वित्त मंत्रियों के इस निष्कर्ष पर ध्यान देना चाहिए कि विश्व अर्थव्यवस्था के लिए नरम लैंडिंग की संभावना बढ़ रही है। प्राथमिक खतरा अपस्फीति प्रक्रियाओं का त्वरित विकास है।

वैश्विक मुद्रास्फीति की गतिशीलता

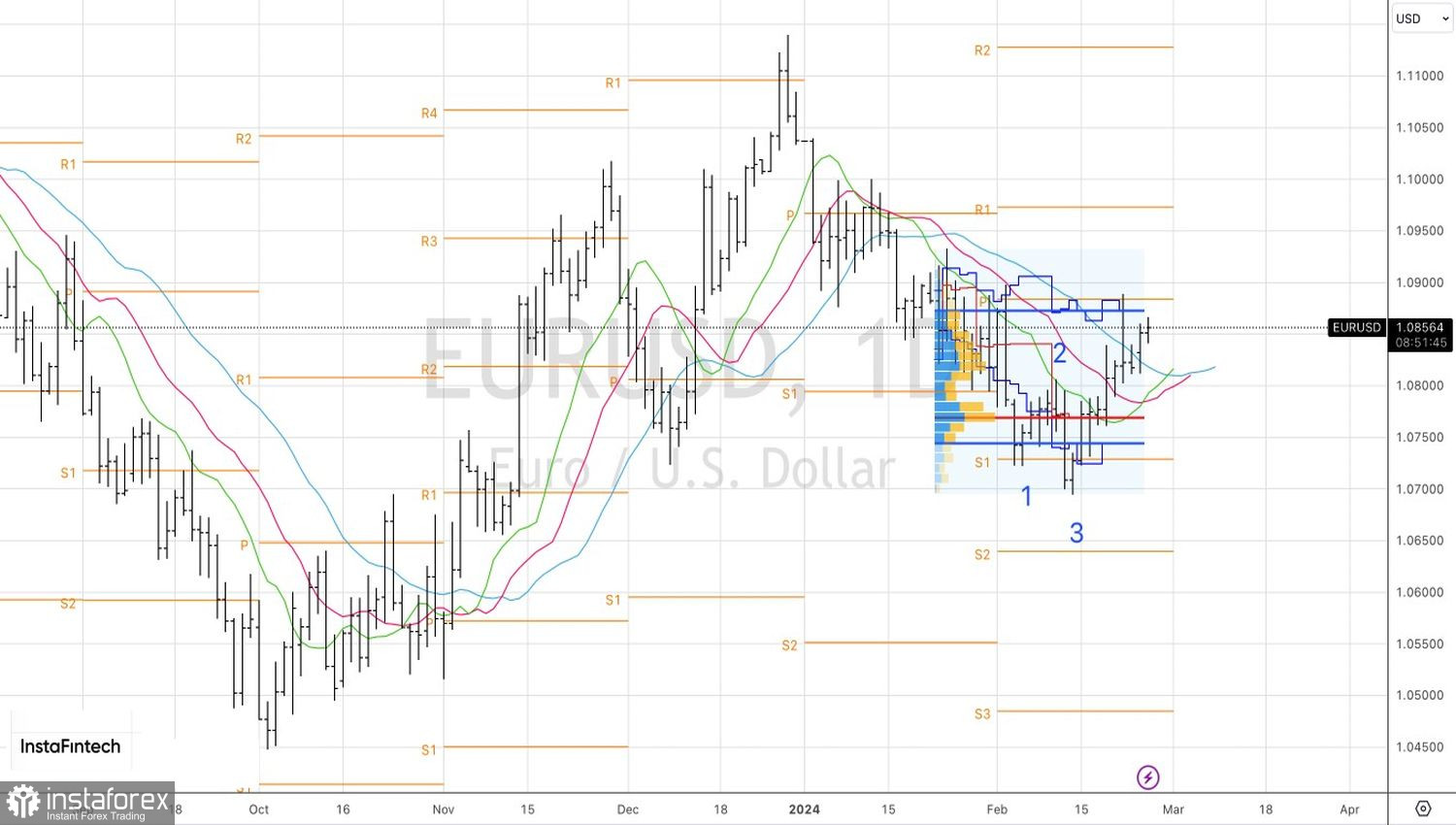

परिणामस्वरूप, यूरो अब एक आसान लक्ष्य नहीं रह गया है जैसा पहले हुआ करता था, लेकिन मजबूत अमेरिकी अर्थव्यवस्था डॉलर की ताकत को स्पष्ट करती है। डांस्के बैंक की ऊपर की ओर गिरावट पर EUR/USD बेचने की सिफारिश कोई आश्चर्य की बात नहीं है। ये वापसी आदर्श रूप से अमेरिका से महत्वपूर्ण व्यापक आर्थिक डेटा की प्रत्याशा से प्रेरित होनी चाहिए। यह यूरो रैली को बनाता है, जो अमेरिकी टिकाऊ वस्तुओं के ऑर्डर और मुद्रास्फीति पर डेटा जारी होने से पहले होती है, इस रणनीति को क्रियान्वित करने का एक अच्छा समय है।

तकनीकी रूप से, EUR/USD जोड़ी 1.0745-1.0875 की उचित मूल्य सीमा की ऊपरी सीमा को पार करने में असमर्थ थी, जैसा कि दैनिक चार्ट पर देखा गया था। यदि बुल्स इसे पूरा नहीं कर पाते हैं, तो इसे कमजोरी का संकेत माना जाएगा और वे यूरो को $1.0815 की दिशा में बेच देंगे।