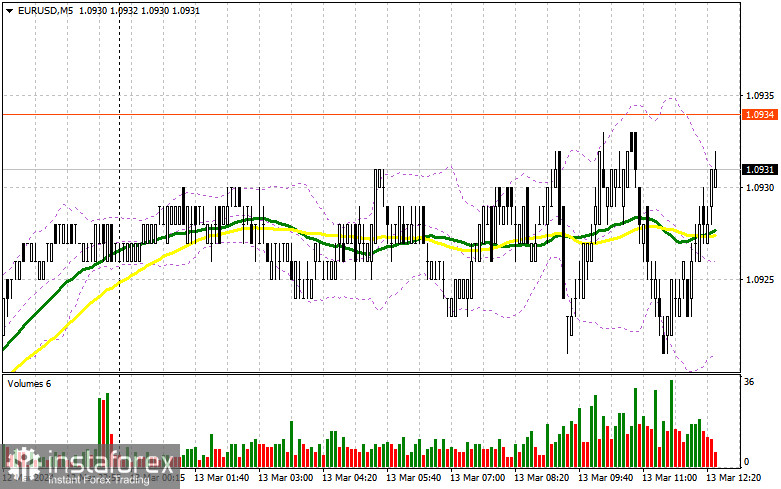

अपने सुबह के पूर्वानुमान में, मैंने 1.0904 के स्तर की ओर इशारा किया और इसके आधार पर बाजार में प्रवेश पर निर्णय लेने की योजना बनाई। आइए 5 मिनट के चार्ट पर एक नजर डालें और विश्लेषण करें कि क्या हुआ। गिरावट हुई, लेकिन कम अस्थिरता के कारण, जो एक पल के लिए लगभग 12 अंक की थी, और सक्रिय कार्रवाई करने के इच्छुक बाजार सहभागियों की कमी के कारण, इस स्तर पर कोई गलत ब्रेकआउट नहीं हुआ। दिन के दूसरे भाग में, तकनीकी तस्वीर अपरिवर्तित रही और सभी स्तर अभी भी प्रासंगिक हैं।

EUR/USD पर लंबी पोजीशन खोलने के लिए:

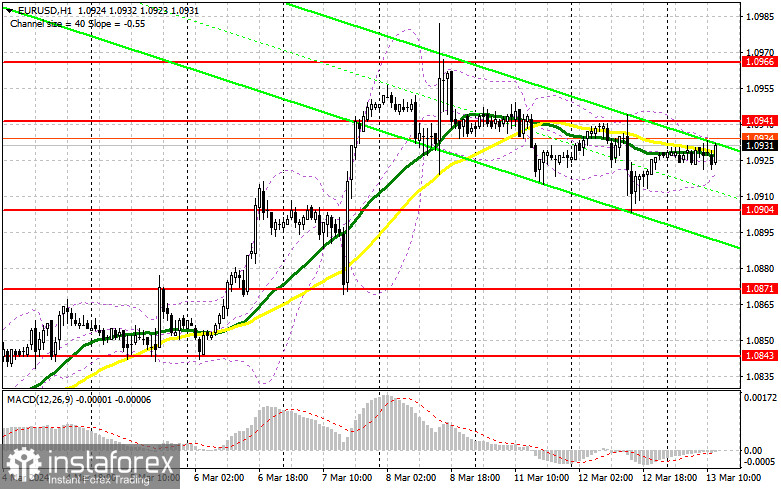

यदि समय से पहले कोई अमेरिकी आंकड़े उपलब्ध नहीं हैं तो एक विशिष्ट बाज़ार की बात नहीं की जा सकती। जब तक तेजी का रुझान बना रहेगा, मैं यूरो के बढ़ने पर दांव लगाता रहूंगा और जहां तक संभव हो कम से कम प्रवेश स्थितियों की तलाश करूंगा। जब 1.0904 पर निकटतम समर्थन के करीब एक गलत ब्रेकआउट बनता है, तभी मैं कार्रवाई करना पसंद करूंगा। यह मानते हुए कि युग्म की वृद्धि 1.0941 क्षेत्र तक जारी है, यह खरीदारी का एक अच्छा अवसर होगा। इस रेंज के अंदर ऊपर से नीचे तक एक ब्रेक और अपडेट तेजी की प्रवृत्ति को मजबूत करेगा, जिससे खरीदारी का अवसर मिलेगा और 1.0966 से ऊपर की वृद्धि होगी। मेरा अंतिम लक्ष्य अधिकतम 1.0998 तक पहुंचना है, जिस बिंदु पर मैं पैसा कमाना शुरू कर दूंगा। यूरो पर दबाव उस स्थिति में तेज हो जाएगा जब EUR/USD में गिरावट आएगी और दिन के दूसरे भाग में 1.0904 के आसपास कोई हलचल नहीं होगी। इसके परिणामस्वरूप 1.0871 का अद्यतन हो सकता है। केवल एक बार नकली ब्रेकआउट फॉर्म आने के बाद ही मैं उस बाज़ार में प्रवेश करने का इरादा रखता हूँ। 1.0843 से उछाल पर, मैं दिन के दौरान 30- से 35-पॉइंट ऊपर की ओर सुधार की उम्मीद करते हुए, तुरंत लंबी स्थिति शुरू कर सकता हूं।

EUR/USD पर शॉर्ट पोजीशन खोलने के लिए:

भालू भी मैदान से बाहर रहते हैं। बिक्री केवल तभी उचित होगी जब 1.0941 से ऊपर एक असफल समेकन हो, 1.0904 में एक और अपग्रेड की संभावना के साथ, कल के समापन से बना समर्थन। यह जोड़ी लगभग 1.08719 तक गिर जाएगी, जहां खरीदार अधिक आक्रामक तरीके से कार्य करना शुरू कर देंगे, यदि यह इस क्षेत्र के नीचे टूटता है और समेकित होता है और नीचे से ऊपर तक उलट परीक्षण से गुजरता है। मेरा अंतिम लक्ष्य न्यूनतम 1.0843 तक पहुंचना है, जिस बिंदु पर मैं लाभ निकालना शुरू करूंगा। यदि दिन के दूसरे भाग में EUR/USD में वृद्धि जारी रहती है, जिससे तेजी का रुख जारी रहता है, और 1.0941 के आसपास कोई मंदी नहीं है, तो खरीदार बढ़त बनाए रखेंगे। इस उदाहरण में, मैं अगले प्रतिरोध स्तर, जो कि 1.0966 है, का परीक्षण होने तक बिक्री बंद रखूँगा। वहां भी, मैं बेचूंगा, लेकिन असफल समेकन के बाद ही। 1.0998 से उछाल पर, मैं कीमत में 30 से 35 अंकों की गिरावट का लक्ष्य रखते हुए, तुरंत शॉर्ट पोजीशन शुरू करने का इरादा रखता हूं।

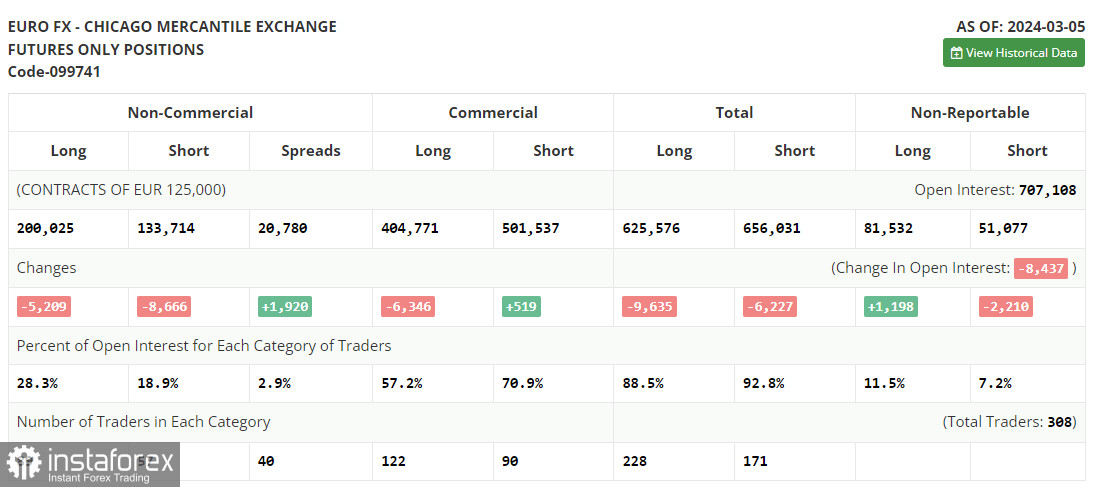

5 मार्च के लिए COT रिपोर्ट (व्यापारियों की प्रतिबद्धता) में, लंबी और छोटी दोनों स्थितियों में कमी आई थी। यूरोपीय सेंट्रल बैंक की बैठक के नतीजों ने व्यापारियों को आश्चर्यचकित नहीं किया, न ही अमेरिकी श्रम बाजार के आंकड़ों ने। इस पृष्ठभूमि में, जोखिम भरी संपत्तियों के खरीदारों के पास आगे बढ़ने की पूरी संभावना है। हालाँकि, बहुत कुछ यूरोज़ोन और अमेरिका में मुद्रास्फीति के आंकड़ों पर बाज़ार की प्रतिक्रिया पर निर्भर करेगा, जिसके निकट भविष्य में जारी होने की उम्मीद है। अमेरिका में मुद्रास्फीति में कमी यूरोपीय मुद्रा के लिए नई मासिक ऊंचाई तक पहुंचने का एक सीधा रास्ता है। सीओटी रिपोर्ट बताती है कि गैर-व्यावसायिक लंबी पोजीशनें 5,209 घटकर 200,025 हो गईं, जबकि गैर-व्यावसायिक छोटी पोजीशनें 8,666 घटकर 133,714 हो गईं। परिणामस्वरूप, लंबी और छोटी पोजीशन के बीच का अंतर 1,920 बढ़ गया।

संकेतक संकेत:

मूविंग एवरेज:

व्यापार 30 और 50-दिवसीय चलती औसत के आसपास आयोजित किया जाता है, जो एक बग़ल में बाज़ार का संकेत देता है।

नोट: प्रति घंटा चार्ट H1 पर, लेखक चलती औसत की अवधि और कीमतें निर्धारित करता है, जो दैनिक चार्ट D1 पर पारंपरिक दैनिक चलती औसत की मानक परिभाषा से भिन्न होती हैं।

बोलिंगर बैंड:

गिरावट की स्थिति में, लगभग 1.0915 पर संकेतक की निचली सीमा समर्थन के रूप में कार्य करेगी।

संकेतक विवरण:

मूविंग एवरेज (अस्थिरता और शोर को सुचारू करता है, वर्तमान प्रवृत्ति को निर्धारित करता है)। अवधि 50. चार्ट पर पीले रंग में अंकित।

मूविंग एवरेज (अस्थिरता और शोर को सुचारू करता है, वर्तमान प्रवृत्ति को निर्धारित करता है)। अवधि 30. चार्ट पर हरे रंग में चिह्नित।

एमएसीडी (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस) संकेतक। तेज़ ईएमए अवधि 12. धीमी ईएमए अवधि 26. एसएमए अवधि 9.

बोलिंगर बैंड संकेतक। अवधि 20.

गैर-व्यावसायिक व्यापारी - सट्टेबाज, जैसे व्यक्तिगत व्यापारी, हेज फंड और बड़े संस्थान, सट्टा उद्देश्यों और कुछ आवश्यकताओं को पूरा करने के लिए वायदा बाजार का उपयोग करते हैं।

लंबी गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक व्यापारियों की कुल लंबी खुली स्थिति का प्रतिनिधित्व करती है।

लघु गैर-वाणिज्यिक स्थिति गैर-वाणिज्यिक व्यापारियों की कुल लघु खुली स्थिति का प्रतिनिधित्व करती है।

कुल गैर-वाणिज्यिक शुद्ध स्थिति गैर-वाणिज्यिक व्यापारियों की छोटी और लंबी स्थिति के बीच का अंतर है।