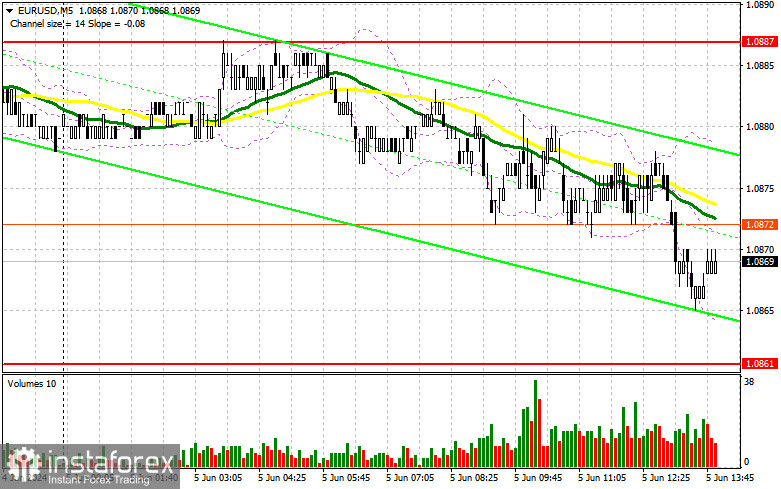

मेरे सुबह के पूर्वानुमान में, मैंने 1.0861 के स्तर पर ध्यान आकर्षित किया और इसके आधार पर बाजार में प्रवेश के निर्णय लेने की योजना बनाई। आइए 5 मिनट के चार्ट को देखें और समझें कि वहां क्या हुआ। यूरोजोन से कमजोर डेटा और जोड़े की गिरावट के बावजूद, हम 1.0861 परीक्षण तक नहीं पहुंच सके। महत्वपूर्ण अमेरिकी सांख्यिकी और कल की ईसीबी बैठक से पहले कम अस्थिरता उचित लगती है। दिन के दूसरे भाग के लिए तकनीकी तस्वीर अपरिवर्तित बनी हुई है।

EUR/USD पर लंबी स्थिति खोलने के लिए:

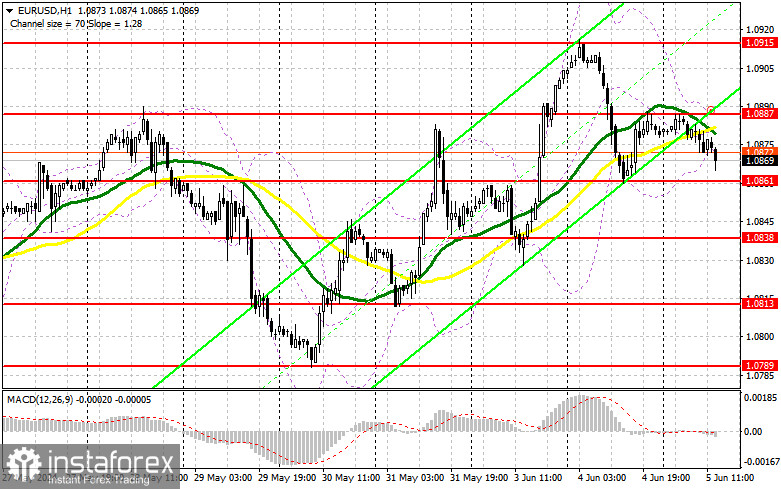

जैसा कि दिन के दूसरे भाग में देखा गया, कई यूरोजोन देशों से कमजोर सेवा क्षेत्र गतिविधि डेटा ने यूरो को अपनी वृद्धि जारी रखने की अनुमति नहीं दी। आगामी महत्वपूर्ण अमेरिकी सांख्यिकी को देखते हुए, जोड़े पर दबाव बने रहने की उम्मीद है। ADP रोजगार परिवर्तन, ISM सेवा PMI, और विनिर्माण क्षेत्र के डेटा सहित समग्र PMI पर डेटा अपेक्षित है। मजबूत सांख्यिकी संभवतः 1.0861 क्षेत्र की ओर बहुप्रतीक्षित गिरावट की ओर ले जाएगी। हालांकि, केवल एक गलत ब्रेकआउट गठन ही लॉन्ग पोजीशन के लिए एक प्रवेश बिंदु प्रदान करेगा, जो EUR/USD को 1.0887 के स्तर पर वापस लाने में सक्षम है, जिसके ठीक नीचे मूविंग एवरेज स्थित हैं, जो विक्रेताओं का समर्थन करते हैं। कमजोर PMI सांख्यिकी के बीच 1.0887 के ऊपर से नीचे तक एक ब्रेकआउट और अपडेट, सप्ताह की शुरुआत में विनिर्माण गतिविधि के आंकड़ों के समान, 1.0915 तक बढ़ने की संभावना के साथ जोड़े को मजबूत करेगा। सबसे दूर का लक्ष्य 1.0942 का नया मासिक उच्च होगा, जहां मैं लाभ उठाऊंगा। दिन के दूसरे भाग में EUR/USD में गिरावट और 1.0861 के आसपास गतिविधि की कमी की स्थिति में, व्यापक साइडवेज चैनल के भीतर ट्रेड जारी रहेगा, जिससे यूरो पर दबाव काफी बढ़ जाएगा और जोड़ी में गिरावट आएगी। इस मामले में, मैं 1.0838 पर अगले समर्थन के आसपास एक गलत ब्रेकआउट गठन के बाद ही प्रवेश करूंगा। मैं दिन के भीतर 30-35 अंकों के ऊपर की ओर सुधार के लक्ष्य के साथ 1.0813 से पलटाव पर तुरंत लंबी स्थिति खोलने की योजना बना रहा हूं। EUR/USD पर शॉर्ट पोजीशन खोलने के लिए: विक्रेताओं के पास बाजार पर नियंत्रण हासिल करने का मौका है, लेकिन इसके लिए अच्छे अमेरिकी आंकड़ों की जरूरत है। 1.0887 के सुबह के प्रतिरोध के आसपास वृद्धि और झूठे ब्रेकआउट की प्रतीक्षा करना सबसे अच्छा है, जो कमजोर अमेरिकी सेवा क्षेत्र की रिपोर्ट के बाद हो सकता है। केवल यह यूरो की गिरावट और 1.0861 पर समर्थन के पुन: परीक्षण की संभावना के साथ नई शॉर्ट पोजीशन के लिए एक प्रवेश बिंदु प्रदान करेगा। इस सीमा के नीचे एक ब्रेकआउट और समेकन तथा नीचे से ऊपर की ओर एक रिवर्स टेस्ट 1.0838 न्यूनतम की ओर बढ़ने के साथ बेचने के लिए एक और बिंदु देगा, जहां मुझे अधिक सक्रिय खरीदारों के दिखाई देने की उम्मीद है। सबसे दूर का लक्ष्य 1.0813 का न्यूनतम होगा, जहां मैं लाभ उठाऊंगा। दिन के दूसरे भाग में EUR/USD के ऊपर की ओर बढ़ने और 1.0887 के आसपास भालू की अनुपस्थिति की स्थिति में, खरीदारों के पास जोड़ी की वृद्धि जारी रखने का मौका होगा। इस मामले में, मैं 1.0915 पर अगले प्रतिरोध का परीक्षण होने तक बिक्री को स्थगित कर दूंगा। मैं वहां भी बेचूंगा, लेकिन केवल एक असफल समेकन के बाद। मैं 30-35 अंकों के नीचे की ओर सुधार के उद्देश्य से 1.0942 से पलटाव पर तुरंत शॉर्ट पोजीशन खोलने की योजना बना रहा हूं।

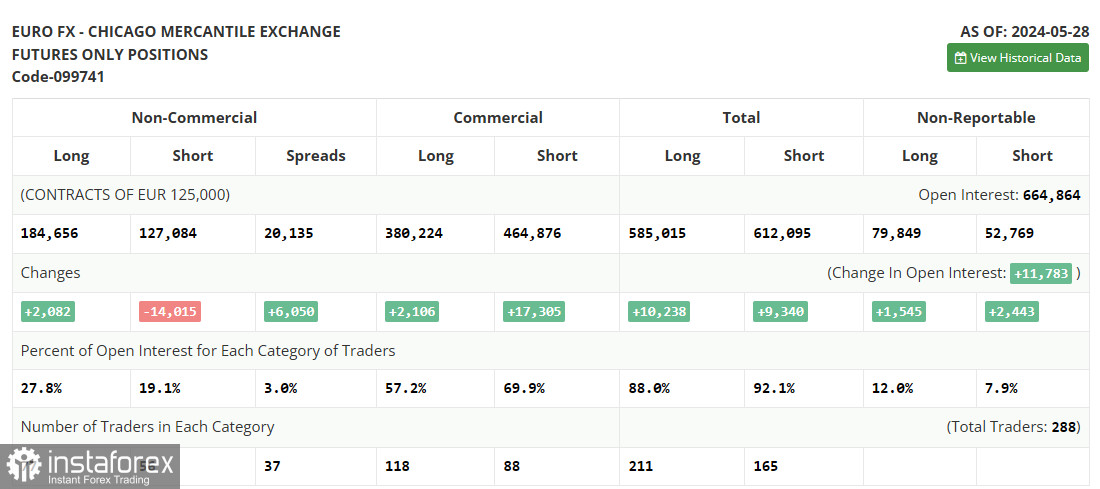

28 मई के लिए COT रिपोर्ट (ट्रेडर्स की प्रतिबद्धता) में, लंबी पोजीशन में वृद्धि और शॉर्ट पोजीशन में बहुत मजबूत कमी देखी गई। यह देखते हुए कि अब बहुत कुछ भविष्य की ब्याज दरों के संबंध में ईसीबी की कार्रवाइयों पर केंद्रित है, शॉर्ट पोजीशन में इतनी तेज कमी देखना आश्चर्यजनक नहीं है। यूरोजोन में हाल ही में मुद्रास्फीति के आंकड़ों से संकेत मिलता है कि हालांकि आगामी बैठक में दरें कम हो सकती हैं, लेकिन आगे मौद्रिक सहजता की संभावनाएं सवालों के घेरे में हैं। यह यूरोपीय मुद्रा के पक्ष में है, जो कमजोर मैक्रोइकॉनोमिक पृष्ठभूमि से पीड़ित अमेरिकी डॉलर को अच्छी टक्कर देती है। सीओटी रिपोर्ट से पता चलता है कि गैर-वाणिज्यिक लंबी पोजीशन 2,082 बढ़कर 184,656 हो गई, जबकि शॉर्ट गैर-वाणिज्यिक पोजीशन 14,015 घटकर 127,084 हो गई। परिणामस्वरूप, लंबी और छोटी पोजीशन के बीच का अंतर 6,050 तक बढ़ गया।

संकेतक संकेत:

चलती औसत

बाजार अनिश्चितता को इंगित करते हुए, 30 और 50-दिवसीय चलती औसत से नीचे ट्रेड किया जाता है।

नोट: लेखक ने H1 प्रति घंटा चार्ट पर चलती औसत की अवधि और कीमतों पर विचार किया है और यह D1 दैनिक चार्ट पर क्लासिक दैनिक चलती औसत की सामान्य परिभाषा से अलग है।

बोलिंगर बैंड

गिरावट की स्थिति में, संकेतक की निचली सीमा, लगभग 1.0866, समर्थन के रूप में कार्य करेगी।

संकेतक विवरण:

मूविंग एवरेज (MA): वर्तमान प्रवृत्ति को निर्धारित करने के लिए औसत अस्थिरता और शोर। अवधि 50. चार्ट पर पीले रंग में चिह्नित।

मूविंग एवरेज (MA): वर्तमान प्रवृत्ति को निर्धारित करने के लिए औसत अस्थिरता और शोर। अवधि 30. चार्ट पर हरे रंग में चिह्नित।

MACD (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस): मूविंग एवरेज का एक कन्वर्जेंस/डाइवर्जेंस संकेतक। तेज़ EMA अवधि 12. धीमी EMA अवधि 26. SMA अवधि 9.

बोलिंगर बैंड: 20 की अवधि वाला एक अस्थिरता संकेतक।

गैर-वाणिज्यिक व्यापारी: सट्टेबाज जैसे व्यक्तिगत ट्रेडर्स, हेज फंड और बड़े संस्थान जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और कुछ मानदंडों को पूरा करते हैं।

गैर-वाणिज्यिक लंबी स्थिति: गैर-वाणिज्यिक ट्रेडर्स की कुल लंबी खुली स्थिति।

गैर-वाणिज्यिक शॉर्ट पोजीशन: गैर-वाणिज्यिक ट्रेडर्स की कुल शॉर्ट ओपन पोजीशन।

कुल गैर-वाणिज्यिक शुद्ध स्थिति: गैर-वाणिज्यिक ट्रेडर्स की शॉर्ट और लॉन्ग पोजीशन के बीच का अंतर।