शुक्रवार को EUR/USD पेअर ने काफी अच्छी गिरावट दिखाई, जो शायद नहीं हुई होती। हालाँकि, साल में एक बार चमत्कार होता है, और बाजार डॉलर खरीदता है जब वह इसके बिना रह सकता था। बेरोजगारी और श्रम बाजार पर रिपोर्ट ने इस सवाल का स्पष्ट जवाब नहीं दिया: क्या गिरावट रुक गई है? हालाँकि बेरोजगारी दर 4.2% तक गिर गई, गैर-कृषि पेरोल की गिनती फिर से पूर्वानुमान से कम थी, और जुलाई के मूल्य को नीचे की ओर संशोधित किया गया था। इस प्रकार, हम विश्वास के साथ कह सकते हैं कि श्रम बाजार की स्थिति में सुधार नहीं हुआ है, और फेडरल रिजर्व सितंबर में 100% संभावना के साथ प्रमुख दर को कम कर देगा।

सवाल बना हुआ है: फेड दर को कितना कम करेगा? हमारे लिए, उत्तर स्पष्ट है: 0.25%। हमें मौद्रिक नीति में और अधिक ढील देने के लिए कोई ठोस कारण या आधार नहीं दिखता। हमें नहीं लगता कि फेड ढील देने में सिर झुकाएगा, क्योंकि इससे मुद्रास्फीति में गिरावट रुक सकती है। फिर भी, 0.5% की दर में कटौती की संभावना भी मौजूद है और अगले सप्ताह इसमें उल्लेखनीय वृद्धि हो सकती है।

बुधवार को अमेरिका में, अगस्त के लिए मुद्रास्फीति रिपोर्ट जारी की जाएगी, जिसके अनुसार मंदी वार्षिक आधार पर 0.3% हो सकती है। दूसरे शब्दों में, मुद्रास्फीति 2.6% तक धीमी हो सकती है। यह कहना मुश्किल है कि यह पूर्वानुमान पूरा होगा या नहीं, लेकिन अगर ऐसा होता है, तो फेड के पास साल के अंत तक तीन दर कटौती के लिए आधार होंगे। याद रखें कि यूरोपीय सेंट्रल बैंक ने मुद्रास्फीति के 2.4% तक गिरने पर नीति में ढील देना शुरू किया था। हालाँकि, यूरोज़ोन में दर शुरू में अमेरिका की तुलना में बहुत कम थी। इसलिए, यदि मुद्रास्फीति पूर्वानुमानों के अनुसार कम होती है, तो फेड साल के अंत तक काफी आक्रामक ढील दे सकता है।

स्वाभाविक रूप से, हम अपनी मूल राय पर कायम रहेंगे। भले ही फेड सबसे तेज़ गति से ढील दे, लेकिन बाजार ने दो साल पहले ही इस कारक को ध्यान में रखा है और इसे डॉलर की दर में शामिल किया है। इसलिए, किसी भी मामले में, हमें अमेरिकी डॉलर में और गिरावट का कोई कारण नहीं दिखता।

ईसीबी पर भी ध्यान दिया जाना चाहिए, जो गुरुवार को एक बैठक आयोजित करने वाला है, जहाँ मौद्रिक नीति को 0.25% तक कम करने का निर्णय अपेक्षित है। हालाँकि, बाजार, हमेशा की तरह, इस घटना को अनदेखा कर सकता है। हमारी राय में, सवाल यह है कि क्या बाजार ने अभी तक फेड की मौद्रिक ढील को पूरी तरह से संसाधित किया है। हम इस क्षण आने पर ग्रीनबैक में तेज मजबूती की उम्मीद कर सकते हैं। फेड की मौद्रिक नीति के आधार पर यह कहना असंभव है कि बाजार कब डॉलर बेचना बंद कर देगा। हालाँकि, यह याद रखना चाहिए कि हम अभी भी साप्ताहिक समय सीमा में गिरावट का अनुभव कर रहे हैं। साप्ताहिक समय सीमा पर, हम क्षैतिज चैनल की ऊपरी सीमा के करीब हैं। हमें हाल के महीनों में यूरो में नई वृद्धि की उम्मीद नहीं थी, लेकिन यह अनिवार्य रूप से कुछ भी नहीं बदलता है। लंबी अवधि में यूरो में गिरावट की संभावना अभी भी अधिक है।

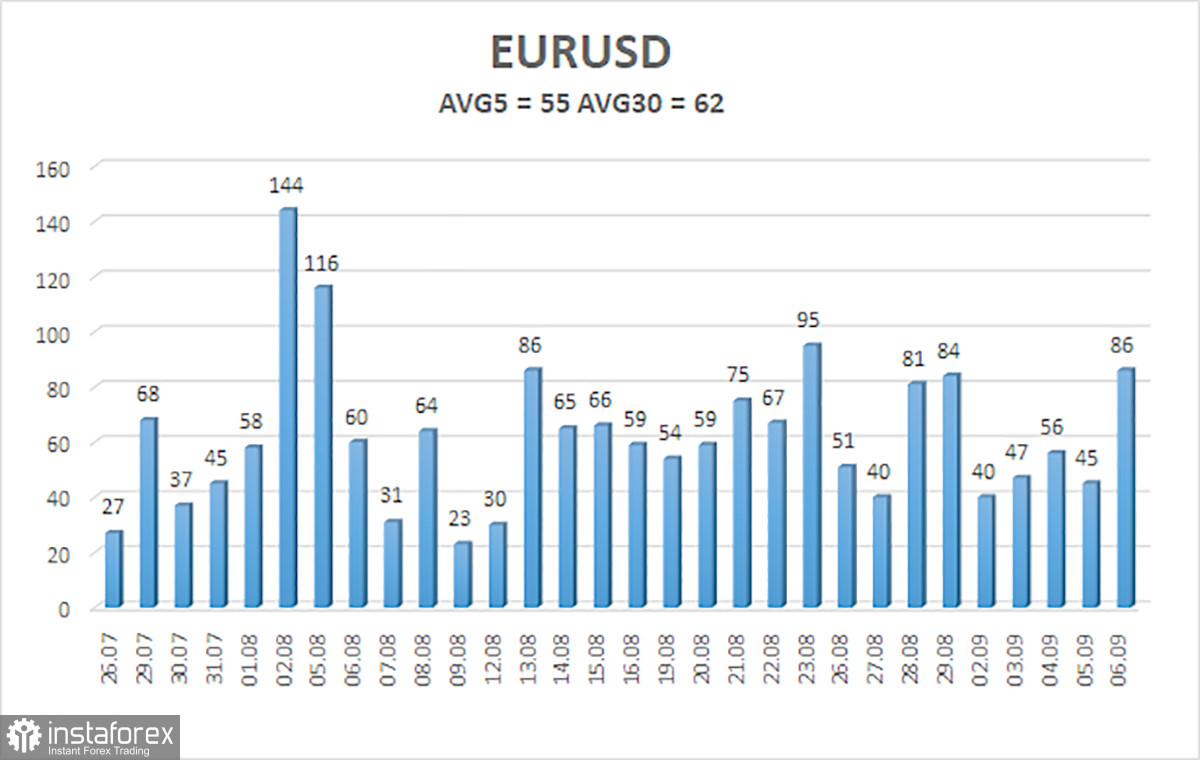

9 सितंबर तक पिछले पांच ट्रेडिंग दिनों में EUR/USD की औसत अस्थिरता 55 पिप्स है, जिसे औसत माना जाता है। हमें उम्मीद है कि सोमवार को यह जोड़ी 1.1030 और 1.1140 के स्तरों के बीच चलेगी। ऊपरी रैखिक प्रतिगमन चैनल ऊपर की ओर निर्देशित है, लेकिन वैश्विक नीचे की ओर रुझान बरकरार है। CCI संकेतक ने तीन बार ओवरबॉट क्षेत्र में प्रवेश किया, जो डाउनट्रेंड में संभावित बदलाव का संकेत देता है और इस बात पर प्रकाश डालता है कि वृद्धि कैसे अतार्किक है। हालाँकि, अभी के लिए, हम केवल एक मामूली सुधार देखते हैं। निकटतम समर्थन स्तर:

S1 – 1.1047

S2 – 1.0986

S3 – 1.0925

निकटतम प्रतिरोध स्तर:

R1 – 1.1108

R2 – 1.1169

R3 – 1.1230

ट्रेडिंग अनुशंसाएँ:

EUR/USD पेअर में गिरावट शुरू हो गई है और इसे नीचे की ओर बढ़ना जारी रखना चाहिए। पिछली समीक्षाओं में, हमने उल्लेख किया था कि हम मध्यम अवधि में यूरो से केवल गिरावट की उम्मीद करते हैं, क्योंकि कोई भी नई वृद्धि एक मज़ाक प्रतीत होगी। इस बात की संभावना है कि बाजार ने पहले ही फेड द्वारा भविष्य की सभी दरों में कटौती की कीमत तय कर ली है। यदि ऐसा है, तो डॉलर के गिरने का कोई और कारण नहीं है। यदि कीमत चलती औसत से नीचे समेकित होती है, तो शॉर्ट पोजीशन पर विचार किया जा सकता है, जिसमें 1.0986 और 1.0925 पर लक्ष्य हैं। पिछले सप्ताह के मैक्रोइकॉनोमिक डेटा ने डॉलर के लिए जीवन को काफी खराब कर दिया और दुर्भाग्य से, भविष्य में इस पर दबाव डालना जारी रख सकता है। दृष्टांतों के लिए स्पष्टीकरण:

रैखिक प्रतिगमन चैनल: वर्तमान प्रवृत्ति को निर्धारित करने में मदद करते हैं। यदि दोनों एक ही दिशा में निर्देशित हैं, तो इसका मतलब है कि इस समय प्रवृत्ति मजबूत है।

मूविंग एवरेज लाइन (सेटिंग्स 20,0, स्मूथ): अल्पकालिक प्रवृत्ति और वह दिशा निर्धारित करती है जिसमें ट्रेडिंग की जानी चाहिए।

मरे लेवल: आंदोलनों और सुधारों के लिए लक्ष्य स्तर।

अस्थिरता स्तर (लाल रेखाएं): संभावित मूल्य चैनल जिसमें जोड़ी अगले 24 घंटे बिताएगी, वर्तमान अस्थिरता संकेतकों के आधार पर।

CCI संकेतक: ओवरसोल्ड क्षेत्र (-250 से नीचे) या ओवरबॉट क्षेत्र (+250 से ऊपर) में प्रवेश करने का मतलब है एक प्रवृत्ति विपरीत दिशा में उलटफेर निकट आ रहा है।