Di chi è la colpa e cosa fare? Se la Federal Reserve (Fed) non ha giocato un ruolo nella diminuzione dell'inflazione negli Stati Uniti dal 9% al 3%, la Banca Centrale potrebbe abbassare senza problemi il tasso sui fondi federali, evitando al contempo una nuova crescita dei prezzi. È interessante notare che nel 2021 la Federal Reserve parlava del carattere temporaneo dell'alta inflazione, ma quando l'indice PCE ha continuato a salire, ha abbandonato questa idea ed ha iniziato ad adottare una politica monetaria più restrittiva. Invece l'idea era giusta!

Il destino del dollaro americano dipende dalla politica monetaria della Fed. L'indice del dollaro è cresciuto quando la Banca Centrale ha aumentato i tassi nel 2022-2023. Non appena ha finito di farlo, i mercati hanno iniziato a prevedere la possibilità di una riduzione del costo di finanziamento. Ciò ha indebolito il dollaro nel quarto trimestre. Tuttavia, gli investitori hanno ecceduto le aspettative, e la diminuzione delle probabilità ha reso il dollaro americano il leader del G10. Quali sono le prospettive future?

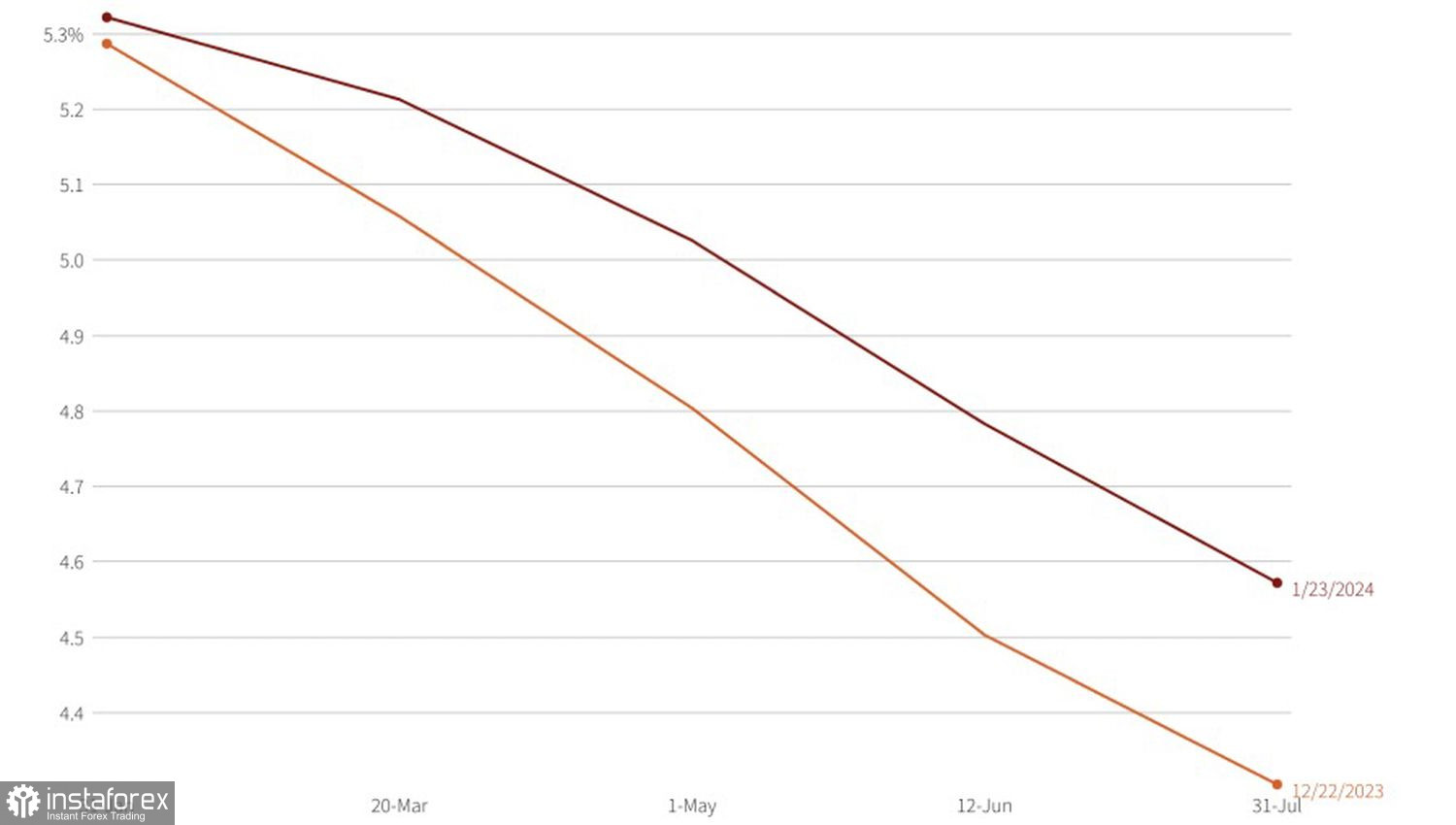

Dinamica delle aspettative del mercato per il tasso della Fed

Esiste l'opinione che l'EUR/USD non possa salire troppo da questi livelli, poiché le previsioni dei derivati CME riguardo alla riduzione del tasso sui fondi federali di 130 punti base nel 2024 sono comunque considerate eccessivamente elevate. Il mercato, con una probabilità dell'85%, prevede l'inizio di un'espansione monetaria da parte della Federal Reserve a maggio, ma ciò richiede un significativo rallentamento dell'inflazione e/o un peggioramento delle statistiche macroeconomiche degli Stati Uniti. I membri del FOMC non lo vedono così e continuano a insistere sulla mantenimento a lungo termine dei tassi di interesse ai livelli attuali.

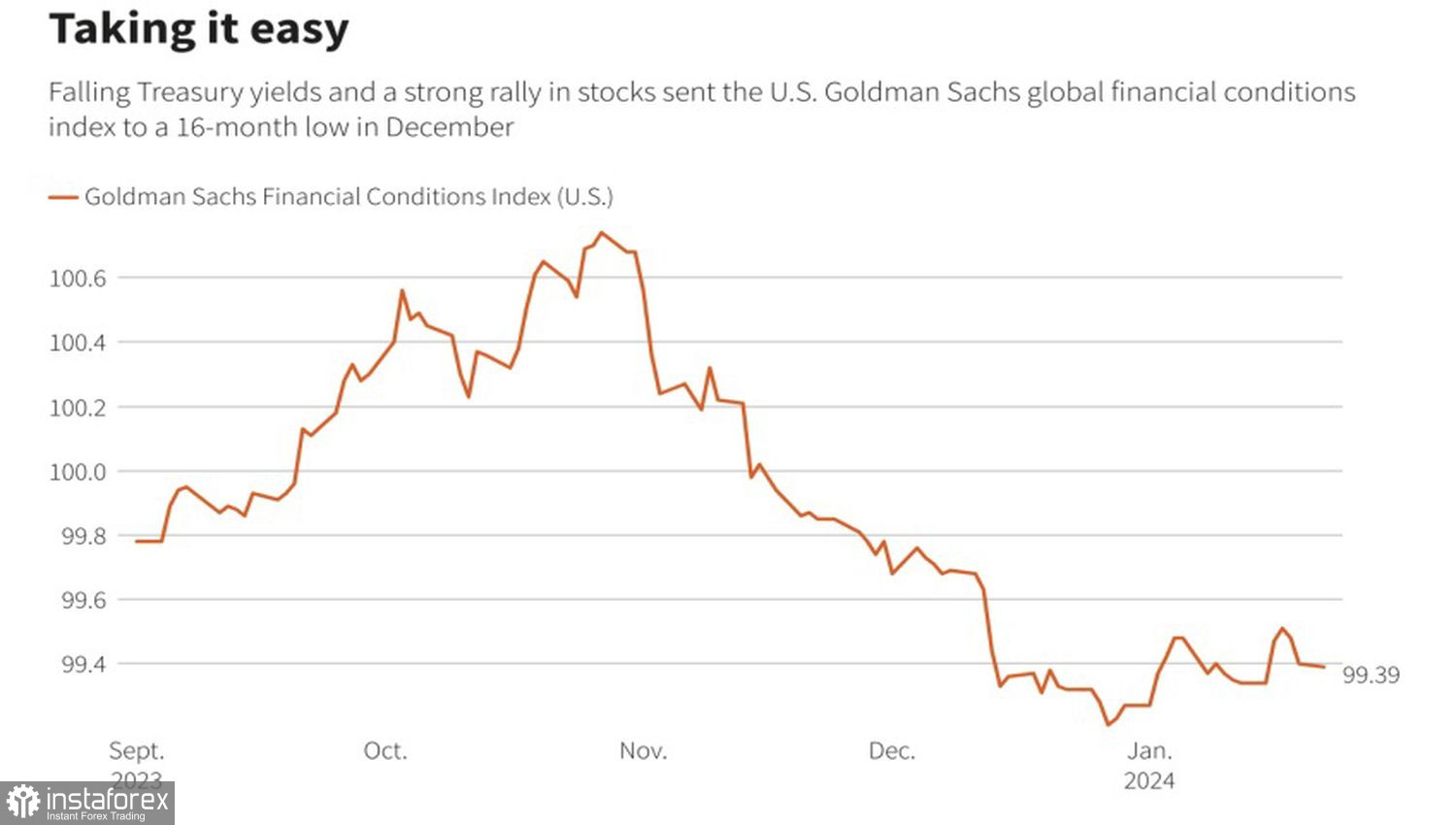

In realtà, l'economia è già stimolata dall'allentamento delle condizioni finanziarie. Gli indici azionari ai massimi storici, i rendimenti dei titoli del Tesoro non così alti e il dollaro non così forte come in autunno portano ad un calo del dato e alimentano l'attività economica. La Fed sta guidando gli Stati Uniti verso un atterraggio morbido, ma allo stesso tempo rischia di innescare una nuova ondata di inflazione.

Dinamica delle condizioni finanziarie

A mio avviso, l'atterraggio morbido è già stato raggiunto. Tuttavia, questo è solo uno stadio intermedio, dietro il quale potrebbe seguire o un raffreddamento o un nuovo decollo dell'economia americana. E l'opzione di accelerare il PIL e l'inflazione sembra più preferibile. In tal caso, un forte avvio del dollaro statunitense potrebbe non essere affatto un fenomeno temporaneo. L'indice del dollaro potrebbe crescere per il terzo anno consecutivo, soprattutto considerando che nella seconda metà del 2024 sarà supportato dal fattore di incertezza legato alle elezioni presidenziali negli Stati Uniti.

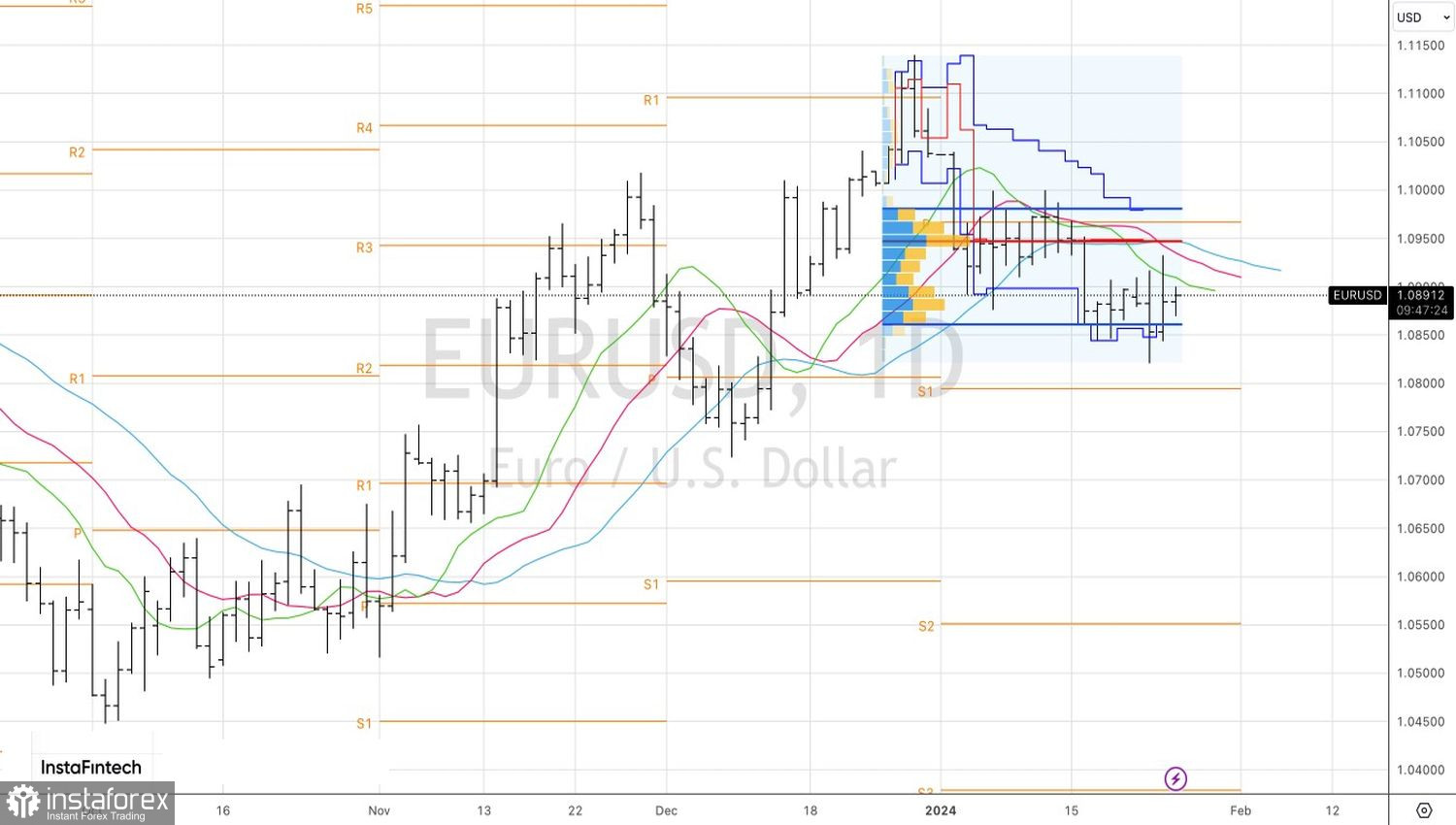

Per quanto riguarda la riunione di gennaio della Banca Centrale Europea e la pubblicazione dei dati sul PIL americano e sugli indici della spesa per consumo personale, potrebbero solo scuotere leggermente la coppia EUR/USD, ma non conferirle una direzione definita. Fino al primo incontro della Federal Reserve nel 2024, la coppia principale potrebbe mantenere una propensione alla consolidamento nell'intervallo tra 1,085 e 1,100.

Dal punto di vista tecnico, sul grafico giornaliero dell'EUR/USD si sta verificando una correzione all'interno di un trend rialzista. Finché il tasso di cambio non ritorna al di sopra delle medie mobili, il rischio di un ulteriore ritracciamento persiste. Inoltre, un test non riuscito della media mobile esponenziale verde apre la possibilità di inserire un ordine in sospeso per la vendita dal livello minimo della barra di rottura a 1,0845. Ciò permetterà di incrementare le posizioni corte già aperte sulla coppia principale.