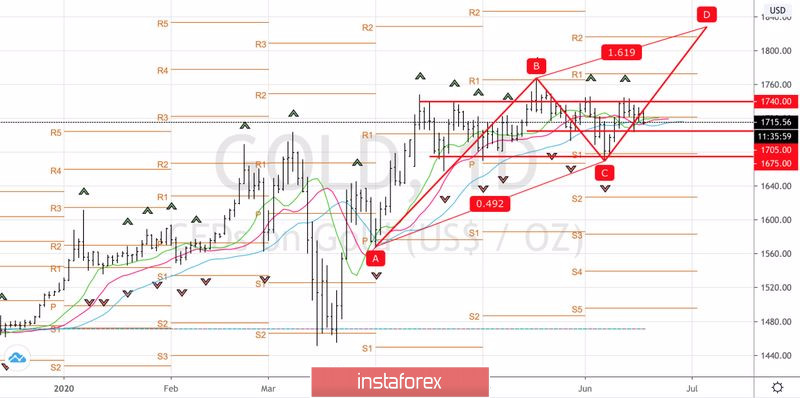

W ciągu ostatnich dwóch miesięcy złoto sprzedawane było w przedziale 1675-1740 USD za uncję, a przekroczenie jego granic bardzo szybko skończy się zwrotem. Metal szlachetny pamięta historię poprzedniej recesji, kiedy bodźce fiskalne i monetarne na dużą skalę generowały oczekiwania na przyspieszenie inflacji i popychały jej notowania powyżej 1921 USD, ale w rzeczywistości ceny nie chciały gwałtownie rosnąć, a wyjście Fed z programów łagodzenia ilościowego odwróciło trend wzrostowy w XAU/USD. Historia się powtarza, ale różnice między obecną recesją a wydarzeniami z lat 2007-2009 sprawiają, że inwestorzy są ostrożni.

Obecnie nie ma pewności co do startu CPI i PCE. Przeciwnie, według Richarda Claridy, wiceprezesa Rezerwy Federalnej, taka głęboka recesja pozostawi duże blizny, a długoterminowe oczekiwania inflacyjne, które znajdowały się na dolnym końcu krzywej jeszcze przed kryzysem, mogą spaść jeszcze niżej. Ekonomiści obawiają się spirali deflacyjnej, kiedy patrząc na spowolnienie cen konsumpcyjnych ludzie uważają, że w przyszłości jeszcze bardziej spadną i nie spieszą się z wydawaniem pieniędzy. Zła wiadomość dotyczy złota, które tradycyjnie postrzegane jest jako zabezpieczenie przed inflacją.

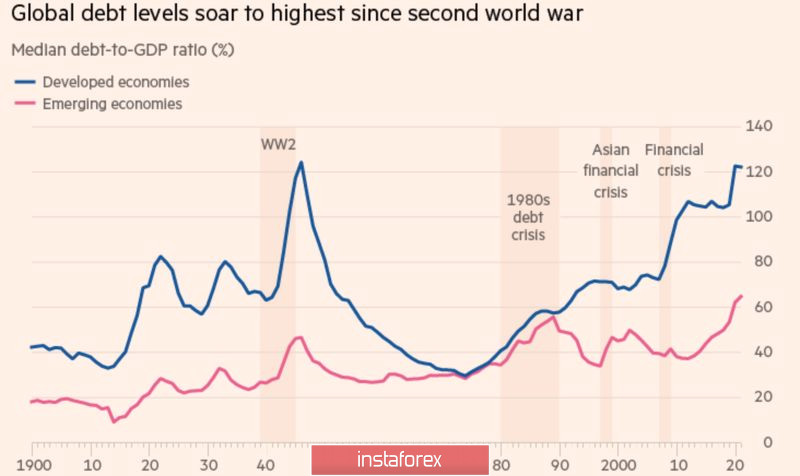

W rzeczywistości metal szlachetny jest wrażliwy na dynamikę realnego dochodu z amerykańskich obligacji skarbowych. I podczas gdy Jerome Powell i jego zespół zdołali obniżyć stopy rynku długu za pomocą ponurych prognoz, QE i programów kredytowych, ryzyko spirali deflacyjnej powstrzymuje byki XAU/USD przed atakiem. Dla stanów z emisją obligacji w wysokości 3 trylionów dolarów dopiero w drugim kwartale niski koszt obsługi długów jest niezwykle ważny, więc działania Fed wyglądają logicznie. Dług amerykański w 2020 r. wzrośnie ze 109% do 131% PKB, globalna wartość osiągnie poziomy, które wystąpiły po drugiej wojnie światowej.

Globalna dynamika zadłużenia

Lekarz zalecił niskie oprocentowanie obligacji, a Rezerwa Federalna zrobi to podstępem lub oszustem. Zakup hipotecznych i skarbowych obligacji o wartości 120 miliardów dolarów nie pomoże, konieczne będzie przejście do kontroli rentowności, na wzór Japonii i Australii. Gdyby inflacja zaczęła przyspieszać w takich warunkach, realne stopy spadłyby, a złoto prawdopodobnie przekroczyłoby 1800 USD za uncję. Niestety, perspektywy cen konsumpcyjnych pozostają ponure, co zmusza metal szlachetny do trzymania się przedziału 1675-1740 USD.

Wielu analityków twierdzi, że identyfikacja liczby osób zarażonych w Chinach przez 6 kolejnych dni po długiej przerwie, a także zniesienie wskaźnika do szczytów w 6 stanach USA, wspiera złoto jako schronienie dla aktywów. W rzeczywistości funkcję tę objął dolar amerykański, a jej wzmocnienie przyczynia się do sprzedaży metali szlachetnych.

Moim zdaniem nie będzie spirali deflacyjnej, zwycięstwo nad COVID-19 nie jest daleko, gospodarka odzyska rozsądek, ludzie wydadzą pieniądze, a CPI i PCE wzrosną. Jednocześnie kontrola Fed nad rentownością obniży realne stopy obligacji i pozwoli na kupowanie złota po odbiciu od wsparcia po 1705 USD i 1675 USD za uncję. Mówimy o środkowej i dolnej granicy zakresu handlowego 1675-1740 USD lub "półce" wzoru "Splash and Shelf".

Dzienny wykres złota