Как было отмечено в опубликованном в четверг "Экономическом бюллетене" ЕЦБ, в еврозоне «перспективы экономического роста и инфляции остаются крайне неопределенными».

Среди прочих тезисов также можно выделить:

- «инфляция продолжает снижаться, но ожидается, что она еще долго будет оставаться слишком высокой»,

- «ближайшие экономические перспективы Еврозоны ухудшились, в основном из-за ослабления внутреннего спроса».

Из данного отчета следует, что в ЕЦБ понимают сложность сложившейся в экономике ситуации, учитывая ее замедление, в то время как сохраняются «повышательные риски для инфляции», включающие в себя, в том числе «потенциальное возобновление роста цен на энергоносители и продовольствие».

Ранее глава ЕЦБ Кристин Лагард также заявляла, что экономические перспективы еврозоны ухудшились из-за слабеющего внутреннего спроса и высокой инфляции.

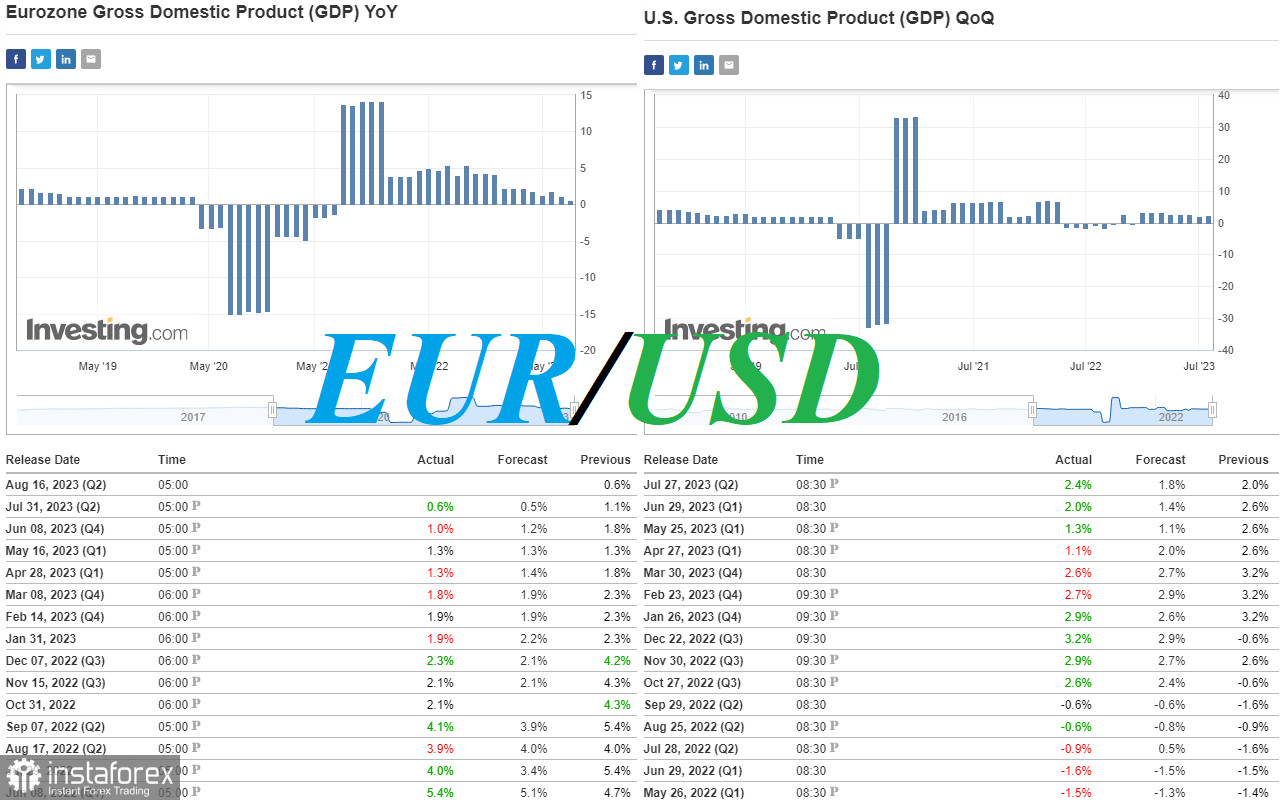

На следующей неделе Евростат представит отчет с уточнёнными данными по ВВП Еврозоны за 2-й квартал 2023 года, а также данные по промышленному производству и инфляции за июль.

Данные по ВВП, наряду с данными по рынку труда и инфляции, являются ключевыми для ЦБ страны при определении параметров кредитно-денежной политики.

Рост ВВП означает улучшение экономических условий, что делает возможным (при соответствующем росте инфляции) ужесточение монетарной политики, что, в свою очередь, обычно, позитивно отражается на котировках национальной валюты.

Предварительная оценка ВВП Еврозоны за 2-й квартал была +0,3% (+0,6% в годовом выражении) после нулевого роста в 4-м квартале 2022 года и снижения на -0,1% в 1-м квартале 2023 года.

При этом, инфляция в регионе, несмотря на наметившуюся тенденцию снижения, все еще остается значительно выше целевого уровня ЕЦБ в 2% (предыдущие значения годового показателя CPI: +5,3%, +5,5%, +6,1%, +6,1%, +7,0%, +6,9%, +8,5%, +8,6%, +9,2%, +10,1%, +10,6% (в октябре 2022 года).

Многие экономисты прогнозируют усиление негативной динамики европейской экономики и снижение ВВП Еврозоны в следующем году на 5,0% на фоне длительного курса ужесточения монетарных условий и роста стоимости энергоносителей.

Если же сравнить с аналогичными американскими показателями ВВП и инфляции, то здесь явный перевес на стороне США. Согласно последним данным, во 2-м квартале в США зафиксирован рост годового ВВП на +2,4% (против прогноза о росте на +1,8% после роста на +2,0% в 1-м квартале).

Замедление экономики и охлаждение рынка труда при замедляющейся инфляции могло бы побудить руководителей ФРС начать останавливать цикл ужесточения монетарной политики.

Однако мало того, что данные по ВВП подтвердили снижение рисков перехода национальной экономики в рецессию, рост ВВП может дать ФРС больше времени для сохранения процентной ставки на высоких уровнях, что будет продолжать оказывать понижательное давление на инфляцию.

Сегодня (в 12:30 GMT) будут опубликованы свежие данные по инфляции в США (подробнее см. в Важнейшие экономические события недели 07.08.2023 – 13.08.2023).

Относительно этого мы также рассуждали в наших предыдущих обзорах EUR/USD: рост американской экономики сильнее роста европейской и S&P500: коррекция или слом тренда?.

Данные предполагают некоторый рост в июле индексов потребительских цен: ускорение годового CPI с 3,0% до 3,3%, тогда как годовой базовый CPI ожидается без изменений, на уровне 4,8%.

Возобновление роста инфляции в США может отразиться на решениях ФРС по монетарной политике. После июльского повышения ставки на 25 базисных пунктов, руководители ФРС не исключили возможности дальнейшего ужесточения монетарной политики в этом году.

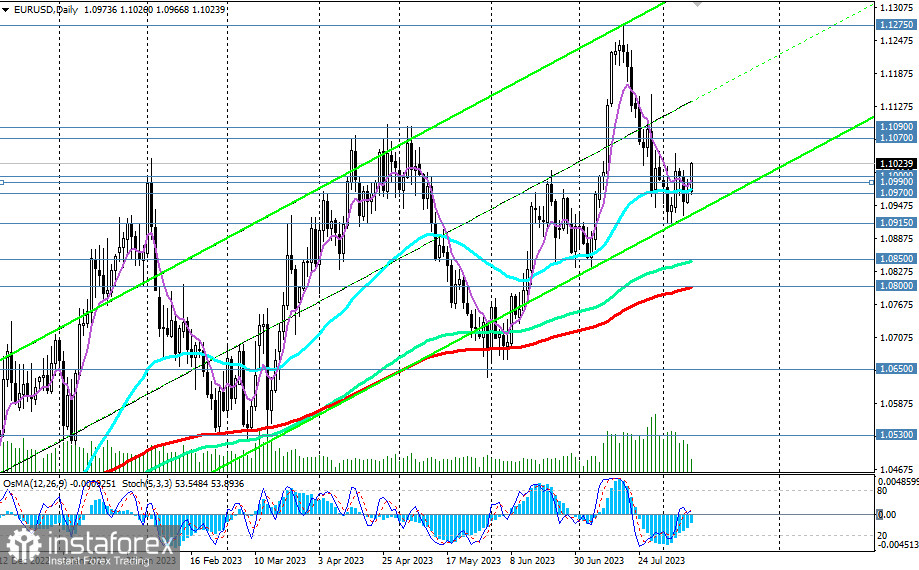

В данный момент пара EUR/USD развивает восходящую среднесрочную динамику, предприняв в прошлом месяце попытку прорыва в зону долгосрочного бычьего рынка.

В то же время экономисты считают, что если экономические данные из еврозоны не начнут оказывать единой европейской валюте поддержку, а относительные ожидания относительно политики ФРС и ЕЦБ не изменятся в пользу евро в этом месяце, то уже в сентябре можно ожидать разворота и возврата EUR/USD в нисходящий тренд.

С технической точки зрения это будет выглядеть как пробой ключевых среднесрочных уровней поддержки 1.0850, 1.0800 (более подробно и альтернативный сценарий см. в EUR/USD: сценарии динамики на 10.08.2023).

В любом случае сегодня в 12:30 (GMT) в котировках доллара и, соответственно пары EUR/USD, ожидается резкий рост волатильности. Но на этом дело не кончится: в пятницу (в 12:30 GMT) Бюро трудовой статистики США опубликует новые вводные относительно инфляции. В это время будут представлены данные по производственной инфляции. Предыдущие значения индекса цен производителей PPI: +0,1% (+0,1% в годовом выражении), -0,3% (+1,1% в годовом выражении), +0,2% (+2,3% в годовом выражении), -0,5% (+2,7% в годовом выражении), -0,1% (+4,6% в годовом выражении), +0,7% (+6,0% в годовом выражении), -0,5% (+6,2% в годовом выражении), +0,3% (+7,4% в годовом выражении).

Данные свидетельствуют об ослаблении инфляционного давления, в том числе на ФРС при принятии ею очередного решения по ужесточению монетарной политики.

В июле же ожидается новый рост показателей (+0,2% и +0,7% в годовом исчислении). Если данные подтвердятся или окажутся выше прогнозных значений, доллар, вероятно, вновь укрепится, в том числе и против евро.

*) копирование сигналов в Instaforex -

https://www.ifxtrade.center/ru/forexcopy_system?x=...

**) ПАММ-система в Instaforex -

https://www.ifxtrade.center/ru/pamm_system?x=PKEZZ

***) открыть торговый счет в Instaforex -

https://www.ifxtrade.center/ru/fast_open_live_acco...

или https://www.ifxinvestment.com/ru/open_live_account?x=PKEZZ