El par de divisas EUR/USD se corrigió mínimamente a la baja el viernes tras una segunda consolidación por encima de la línea media móvil. Desde un punto de vista técnico, una corrección al alza era inminente, ya que el par llevaba un mes bajando. Por lo tanto, casi cualquier subida correctiva sería ahora bastante lógica. Incluso sin el correspondiente trasfondo fundamental. Sin embargo, hay dos puntos importantes a tener en cuenta. En primer lugar, la Fed y el BCE celebrarán sus reuniones en la nueva semana y también se publicará el informe de inflación estadounidense. Por lo tanto, los movimientos pueden ser fuertes e impredecibles. En segundo lugar, el euro y la libra se están moviendo de forma diferente en este momento y aún no está claro cuál de ellos está "perdido en el bosque".

Es poco probable que sea el euro, ya que sus movimientos de los últimos tiempos parecen simplemente lógicos. El euro lleva mucho tiempo sobrecomprado y subiendo sin motivo. La última sobreventa en el indicador CCI ya se ha calculado, lo que hace que el par no tenga miedo de reanudar la caída. La caída general del par durante el último mes y medio no es suficiente para declarar una vuelta al equilibrio entre el dólar y el euro. Si pasamos al marco temporal de 24 horas, está claro: el par debe seguir corrigiéndose. Los informes COT llevan meses advirtiendo de que la tendencia alcista ha terminado y simplemente no hay motivos para que la divisa de la UE siga subiendo. Por lo tanto, todos los factores están a favor de que el par reanude su movimiento hacia el sur.

Sin duda, habrá acontecimientos importantes en la nueva semana, que podrían provocar una reacción inesperada. Además, no sabemos qué decisión tomará la FedReserve, a diferencia del BCE. Por lo tanto, el par podría estar en cualquier lugar al final de la semana. Pero, en general, la caída de las cotizaciones debería continuar.

La única "sorpresa" que podría venir es la de Lagarde.

Realmente no hay muchos eventos importantes en la UE. De hecho, sólo está el informe de producción industrial del miércoles, la reunión del BCE del jueves y el informe final de inflación del viernes. Además, el informe de producción industrial es demasiado débil para contar con la reacción del mercado, mientras que el informe de inflación es una segunda estimación, que no suele diferir de la primera. Por lo tanto, sólo la reunión del BCE será de verdadero interés para los operadores.

No tiene sentido esperar nada inesperado del BCE en estos momentos. En las dos últimas semanas probablemente todos los vigilantes monetarios han hablado y todos a una voz han dicho que la tasa debería seguir subiendo. Por lo tanto, el mercado no tiene ninguna duda de que el regulador europeo subirá su tasa un 0,25% más en junio. Y, por supuesto, esta subida se tiene en cuenta desde hace tiempo. También lo está la próxima, que podría ser la definitiva. La tasa del BCE sólo puede subir hasta el 4,25% y las del Banco de Inglaterra y la Reserva Federal ya son mucho más altas. Tal vez esa sea la razón de la debilidad del euro en el último mes.

Sin embargo, este juicio no es del todo correcto porque el dólar lleva cayendo 9-10 meses y la tasa de la Fed es la más alta. Así pues, creemos que el resultado de la reunión del BCE no tendrá mucho impacto en el ánimo de los operadores. En la rueda de prensa que se celebrará a continuación, hablará Christine Lagarde, que podría sugerir cuánto durará el endurecimiento. Pero hay que recordar que la inflación en algunos países de la UE ya ha caído bastante, por lo que el endurecimiento para ellos debería haber terminado. El BCE debe tener en cuenta los intereses de los 27 países de la alianza, por lo que es improbable que su tasa suba sustancialmente. En 2007-2008, la tasa máxima del BCE fue del 4,25%, la de la Fed superó el 5% y la del Banco de Inglaterra casi el 6%. La situación parece que se repetirá en 2023. Por consiguiente, es muy difícil esperar un nuevo crecimiento de la moneda europea.

En el marco temporal de 24 horas, es importante que el par se mantenga por debajo de la línea Senkou Span B (es decir, por debajo de la nube Ishimoku). Si se cumple este punto, está casi garantizado que se reanude el movimiento bajista.

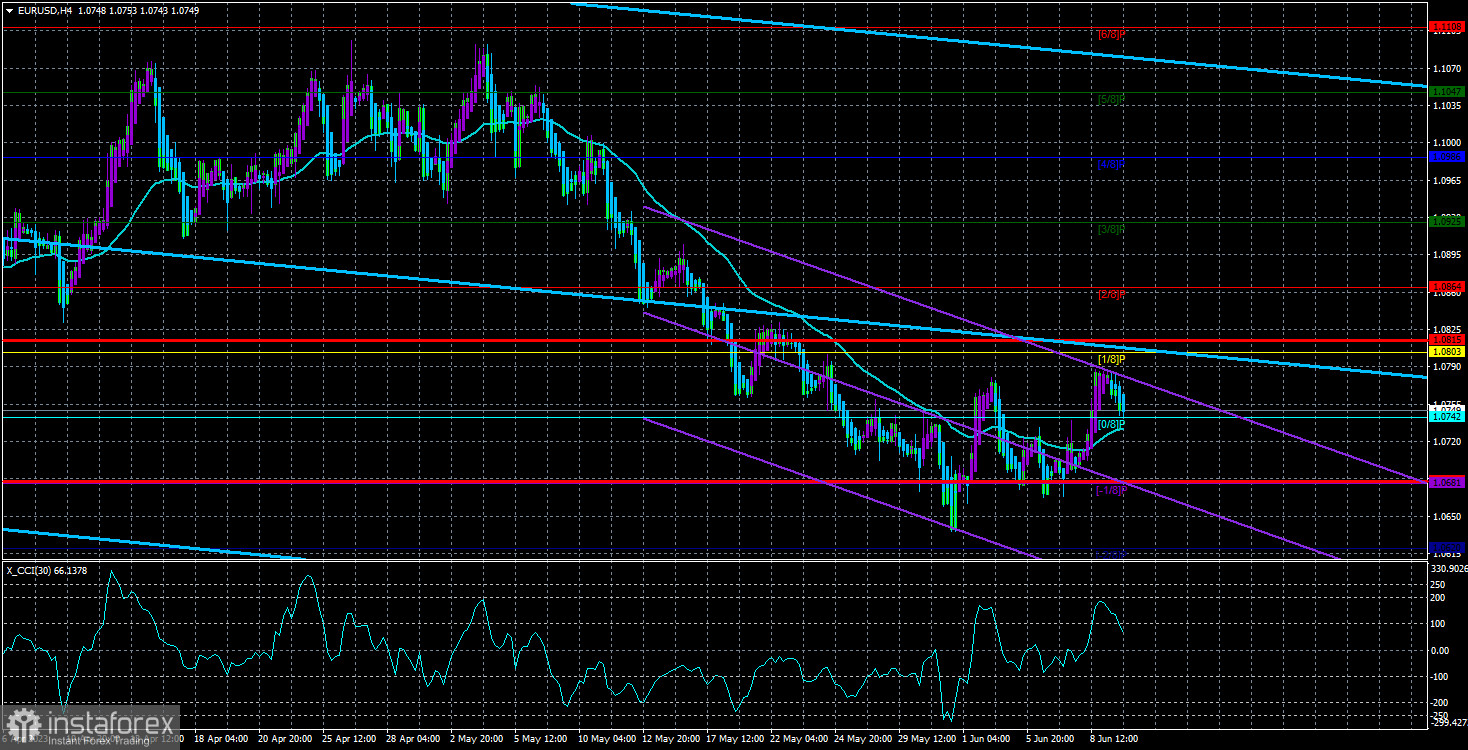

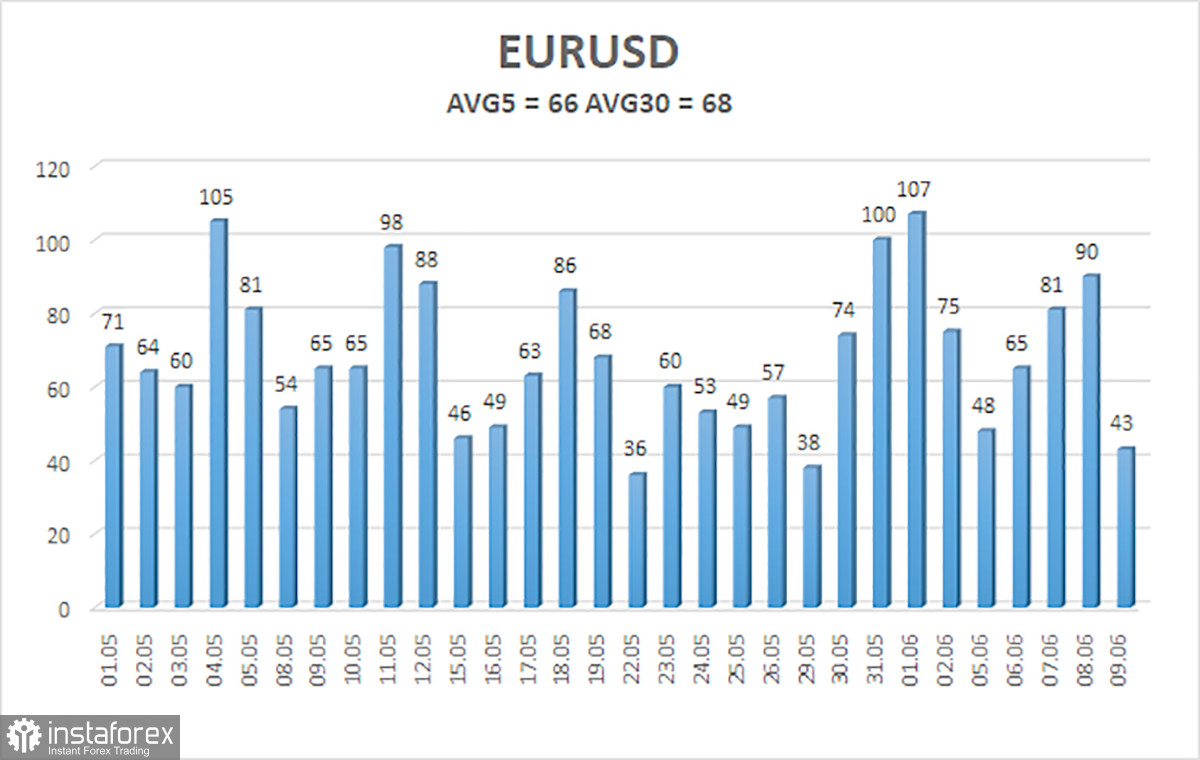

La volatilidad media del par EUR/USD en los últimos 5 días de negociación para el 12 de junio es de 66 pips y se describe como "media". Por lo tanto, esperamos que el par se mueva entre los niveles 1,0683 y 1,0815 el lunes. Una reversión del indicador Haiken Ashi hacia arriba indicará una nueva ronda alcista.

Niveles de soporte más cercanos:

S1 – 1,0742

S2 – 1,0681

S3 – 1,0620

Niveles de resistencia más cercanos:

R1 – 1,0803

R2 – 1,0864

R3 – 1,0925

Recomendaciones para operar:

El par EUR/USD se ha consolidado por encima de la línea media móvil, pero su permanencia en esta zona puede ser muy corta. En este momento, deberían considerarse nuevas posiciones largas con objetivos en 1,0803 y 1,0815 en caso de que el indicador Haiken Ashi suba o se produzca un rebote desde el muving. Las posiciones cortas volverán a ser relevantes no antes de que el precio se fije de nuevo por debajo de la línea media móvil, con el objetivo de 1,0681.

Lectura recomendada:

Análisis del par GBP/USD. El 12 de junio. La reunión de la Fed y la inflación en EEUU.

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El Indicador CCI su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.