Das Währungspaar EUR/USD wurde den größten Teil des Mittwochs mit einem Anstieg gehandelt, wenn auch nicht mit der höchsten Volatilität. Als die Pause der Fed und Andeutungen von Jerome Powell über zwei weitere Zinserhöhungen im Jahr 2023 bekannt wurden, stärkte sich der Dollar schnell, aber schwach, und bis Donnerstagmorgen setzte er seinen Anstieg fort, der den größten Teil des Tages anhielt. Insgesamt können wir nicht sagen, dass der Markt auf die Sitzung der Fed und Powells Rede auf seltsame Weise reagiert hat, aber wir glauben dennoch, dass der Dollar eine stärkere Stärkung zeigen könnte.

Hier ist sofort zu beachten, dass Euro und Pfund derzeit unterschiedlich gehandelt werden. Das Pfund hat gestern erst seinen letzten lokalen Höchststand im langfristigen Plan erreicht, während die Euro-Währung einfach gegen den Abwärtstrend korrigiert und jederzeit bereit ist, den Rückgang fortzusetzen. Obwohl die EZB die Zinssätze bereits wiederholt erhöht hat und die Bank of England dies erst nächste Woche und zum letzten Mal tun kann, steigt der Euro immer noch sehr schwach (was absolut logisch ist), während das Pfund stark steigt (was absolut unlogisch ist). Daher sieht der Euro derzeit für den Handel viel attraktiver aus als das Pfund.

Zu beachten ist, dass gestern viele verschiedene makroökonomische Statistiken in der Europäischen Union und den USA veröffentlicht wurden. Hierbei handelt es sich sowohl um die industrielle Produktion in beiden Ländern als auch um Einzelhandelsumsätze in Übersee, Arbeitslosenunterstützungsanträge dort und andere. Aber all diese Berichte standen im Schatten der Sitzungen der EZB und der Fed. Da das Paar im Laufe des Tages mehrmals die Richtung gewechselt hat, ist es sehr schwierig zu sagen, auf welche Daten der Markt reagiert hat und auf welche nicht. Wir fordern immer dazu auf, an solchen Tagen nicht zu handeln oder zumindest sehr vorsichtig zu sein. Wie wir sehen, nicht umsonst.

Auf dem 24-Stunden-TF hat das Paar jedoch immer noch innerhalb der Ichimoku-Wolke Fuß gefasst, was ihm die Möglichkeit gibt, weiter zu wachsen. Allerdings muss jetzt auch die Kijun-Sen-Linie überwunden werden, die ebenfalls stark ist, aber jetzt kann man nur eines feststellen: Wir haben einmal mehr keine spürbare Korrektur im langfristigen Plan gesehen.

Die EZB hat alle drei Zinssätze zum achten Mal in Folge erhöht.

Wie wir gestern in unserem Artikel erwähnt haben, gibt es vom Europäischen Regulator keine Überraschungen zu erwarten. Die Zinssätze sind wie erwartet um weitere 0,25% gestiegen und diese Verschärfung könnte die vorletzte im Zyklus sein. Es sei daran erinnert, dass nachdem die Zentralbank die Verschärfung auf ein Minimum verlangsamt hat, noch drei weitere Erhöhungen zu erwarten sind. Natürlich können es auch mehr sein, aber im Falle der EZB ist nicht damit zu rechnen, dass der Zinssatz auf 5 oder 5,5% steigen wird. Wir haben bereits mehrmals erklärt, warum das so ist, und werden uns nicht wiederholen.

Interessanter ist jedoch etwas anderes. Laut den aktualisierten Inflationsprognosen erwartet die EZB eine Inflation von 5,4% im laufenden Jahr, 3% im Jahr 2024 und 2,2% im Jahr 2025. Somit wird der Verbraucherpreisindex selbst in 2,5 Jahren kaum das Zielwert erreichen. Wenn die EZB wie die Fed darauf ausgerichtet wäre, die Zinssätze "bis zum bitteren Ende" zu erhöhen, wären die Inflationsprognosen dann so schwach? Wir glauben, dass nur anhand der Prognosen der EZB verstanden werden kann, dass sie beabsichtigt, den Zinssatz noch einmal zu erhöhen. Zumal während der Hypothekenkrise in den Jahren 2007-2008 der EZB-Zinssatz genau um 4,25% gestiegen ist. Dieser Wert könnte auch dieses Mal die "Endstation" sein.

Die EZB hat auch aktualisierte und gesenkte Prognosen für das Wirtschaftswachstum veröffentlicht. Laut diesen Prognosen wird im Jahr 2023 ein Wachstum des BIP von 0,9% erwartet, und im nächsten Jahr von 1,1%. Da sich die BIP-Prognosen praktisch nicht geändert haben (sie waren nur um ein paar Zehntelprozentpunkte höher), spricht dies auch für ein baldiges Ende des Straffungszyklus. Basierend auf all den oben genannten Argumenten glauben wir, dass es keine Grundlage für einen neuen starken Anstieg des Euro gibt. Die Fed könnte den Zinssatz in der verbleibenden Zeit des Jahres 2023 stärker erhöhen als die EZB! Und der Zinssatz der Fed ist bereits viel höher als der der EZB!

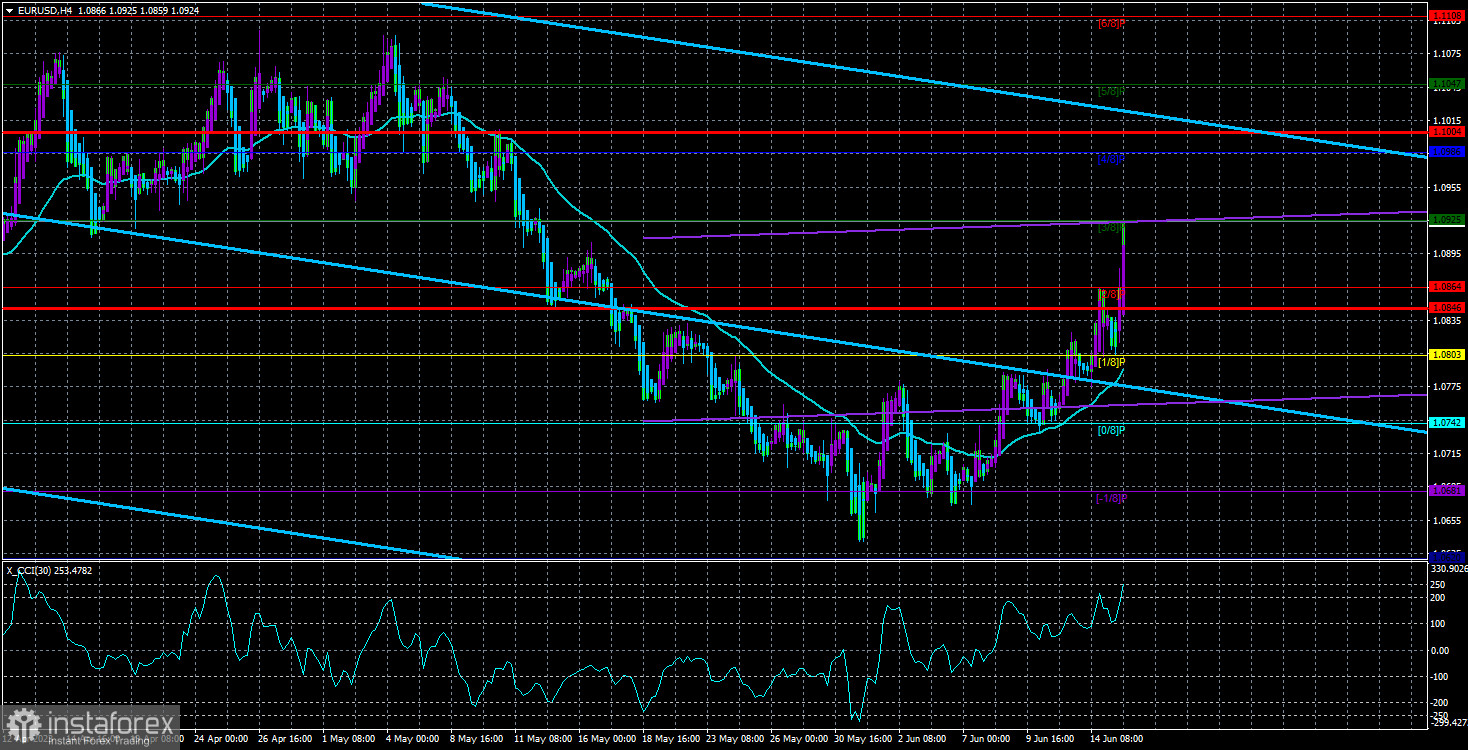

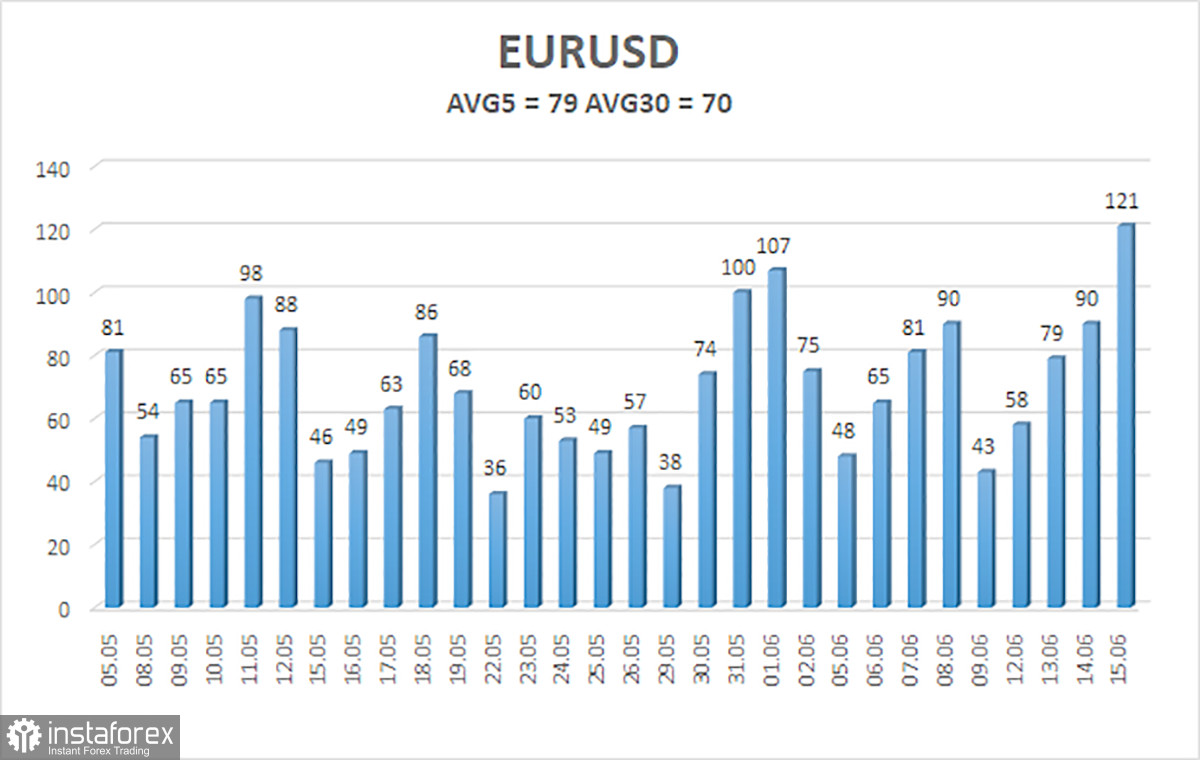

Die durchschnittliche Volatilität des Währungspaares Euro/Dollar in den letzten 5 Handelstagen zum Stand vom 16. Juni beträgt 79 Punkte und wird als "durchschnittlich" charakterisiert. Wir erwarten daher am Freitag eine Bewegung des Paares zwischen den Ebenen 1,0846 und 1,1004. Eine Umkehr des Heiken Ashi Indikators nach unten wird auf eine Abwärtskorrektur hinweisen.

Nächste Unterstützungsebenen:

S1 - 1,0864

S2 - 1,0803

S3 - 1,0742

Nächste Widerstandsebenen:

R1 - 1,0925

R2 - 1,0986

R3 - 1,1047

Handelsempfehlungen:

Das Paar EUR/USD bleibt über der gleitenden Durchschnittslinie. Derzeit sollten Long-Positionen mit Zielen von 1,0986 und 1,1004 gehalten werden, bis der Heiken Ashi Indikator nach unten dreht. Short-Positionen werden erst wieder relevant, wenn der Preis unter der gleitenden Durchschnittslinie mit Zielen von 1,0742 und 1,0681 umgekehrt wird.

Zur Kenntnisnahme empfohlen:

GBP/USD-Paarüberblick. 16. Juni. Zusammenfassung der Fed-Sitzung und der ungehorsame Pfund Sterling.

Prognose und Handelssignale für EUR/USD am 16. Juni. COT-Bericht. Detaillierte Analyse der Paarbewegung und Handelsgeschäfte.

Prognose und Handelssignale für GBP/USD am 16. Juni. COT-Bericht. Detaillierte Analyse der Paarbewegung und Handelsgeschäfte.

Erläuterungen zu den Abbildungen:

Lineare Regressionskanäle - helfen bei der Bestimmung des aktuellen Trends. Wenn beide in die gleiche Richtung zeigen, bedeutet dies, dass der Trend derzeit stark ist.

Gleitender Durchschnitt (Einstellungen 20,0, geglättet) - bestimmt den kurzfristigen Trend und die Richtung, in der der Handel derzeit stattfinden sollte.

Murray-Levels - Zielstufen für Bewegungen und Korrekturen.

Volatilitätsniveaus (rote Linien) - wahrscheinlicher Preisbereich, in dem das Paar in den nächsten 24 Stunden aufgrund der aktuellen Volatilitätsindikatoren gehandelt wird.

CCI-Indikator - sein Eintreten in den überverkauften Bereich (unter -250) oder in den überkauften Bereich (über +250) bedeutet, dass eine Trendumkehr in die entgegengesetzte Richtung bevorsteht.