Langfristige Perspektive.

Das Währungspaar EUR/USD handelte in dieser Woche schwach und zögerlich. Obwohl es eine beträchtliche Anzahl an makroökonomischen Berichten gab, sahen wir nur am Freitag eine starke Bewegung. Um fair zu sein, muss man beachten, dass die Berichte in den ersten drei Tagen nicht besonders bedeutsam waren oder genauer gesagt, ihre Werte den Markt nicht beeindruckten. Daher wurden praktisch alle Aktivitätsindizes in den USA, Deutschland und der EU (ein Teil davon wurde in der zweiten Schätzung veröffentlicht) ignoriert. Am Donnerstag und Freitag war die Situation schon deutlich interessanter, aber im Grunde reagierte der Markt nur auf die Freitagsberichte über die NonFarm Payrolls und die Arbeitslosigkeit.

Es sollte gleich gesagt werden, dass der Nonfarm-Bericht etwas schwächer als erwartet ausfiel, aber nur geringfügig. Der vorherige Berichtswert wurde leicht nach unten korrigiert, aber nur geringfügig, und er übertraf sowieso die Prognosen. Die Arbeitslosenquote ist gesunken, was dem US-Dollar keine Unterstützung geboten hat. Das Ergebnis ist ein Bild, in dem die Trader den gesamten Negativfaktor für den Dollar gerne verkauft haben und das Positive ignoriert haben. Im Prinzip sind wir schon lange an ein solches Bild gewöhnt, obwohl die europäische Währung in den letzten 6 Monaten zumindest halbwegs logische Bewegungen zeigt. Zumindest steigt sie nicht ständig und grundlos wie das Pfund. Sie bleibt einfach auf einem recht hohen Niveau und konsolidiert sich im Bereich von 1,05-1,11.

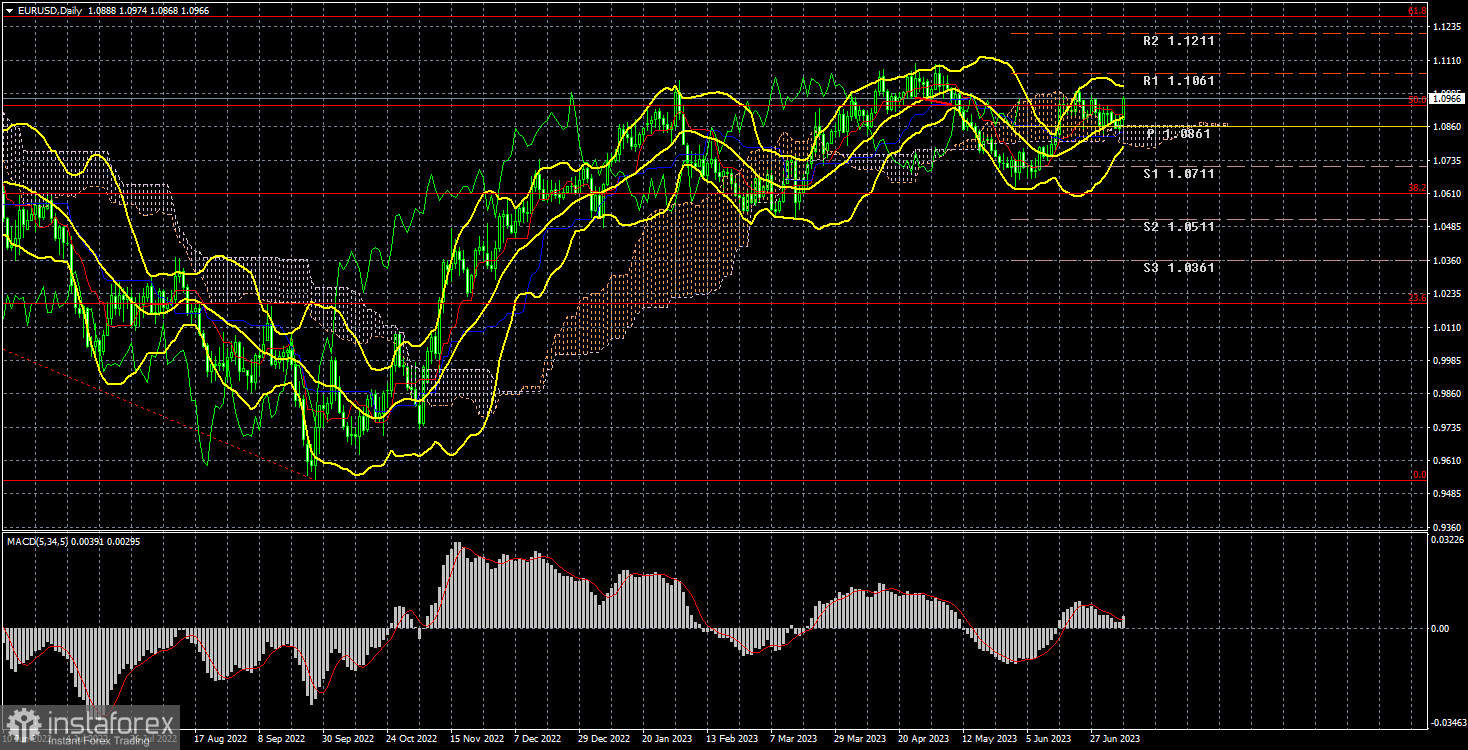

Erinnern wir daran, dass Konsolidierung in ihrer reinen Form nicht vorliegt, aber eine gewisse Ähnlichkeit besteht. Es gibt keine klaren Bewegungsgrenzen in den letzten 6 Monaten, und das Paar bewegt sich einfach innerhalb des angegebenen Bereichs, ziemlich zufällig. Eine leichte Aufwärtstendenz bleibt bestehen, aber die Euro-Währung hat derzeit nicht genügend Gründe, um weiterhin zu steigen. Die Linien des Ichimoku-Indikators spielen derzeit keine besondere Rolle, da die Bewegung größtenteils seitwärts verläuft.

COT-Analyse.

Am Freitag wurde ein neuer COT-Bericht für den 3. Juli veröffentlicht. In den letzten 10 Monaten entsprachen die COT-Berichtdaten vollständig den Marktgeschehnissen. Wie auf der obigen Abbildung deutlich zu sehen ist, begann die Nettolong-Position der Großanleger (zweiter Indikator) im September 2022 zu wachsen, und zur gleichen Zeit begann auch die europäische Währung zu steigen. In den letzten 5 Monaten wächst sowohl die Nettolong-Position als auch der Euro nicht mehr. Derzeit bleibt die Nettolong-Position der Non-Commercial-Trader sehr hoch, während der Euro im Vergleich zum Dollar weiterhin sehr hoch gehandelt wird.

Wir haben bereits die Aufmerksamkeit der Händler auf die Tatsache gelenkt, dass ein recht hoher Wert der "Nettoposition" auf das Ende eines Aufwärtstrends hindeutet. Dies wird durch den ersten Indikator signalisiert, bei dem sich die rote und grüne Linie weit voneinander entfernt haben, was oft dem Ende des Trends vorausgeht. In der letzten Berichtswoche ist die Anzahl der Kaufverträge der Gruppe "Non-Commercial" um 2,7 Tausend gesunken, während die Anzahl der Leerverkäufe um 0,5 Tausend gesunken ist. Folglich ist die Nettoposition um 2,2 Tausend Verträge gesunken, was sehr wenig ist. Die Anzahl der Kaufverträge ist höher als die Anzahl der Verkaufsverträge bei nichtkommerziellen Händlern um 143 Tausend, und das ist eine sehr große Kluft, fast das Dreifache. Im Prinzip ist es jetzt auch ohne COT-Berichte offensichtlich, dass die europäische Währung weiterhin abwerten sollte, aber der Markt ist nicht in Eile, Verkäufe zu tätigen. Möglicherweise befürchtet er eine stärkere Zinserhöhung der EZB.

Analyse fundamentaler Ereignisse.

In dieser Woche wurden im Euroraum mehrere nicht allzu wichtige Kennzahlen veröffentlicht. Insbesondere wurden die Geschäftstätigkeitsindizes in endgültiger Bewertung für Juni bekannt gegeben, die sich praktisch nicht von den ersten Bewertungen unterschieden haben. Der Industriesektor setzt seinen Rückgang fort, wie die Daten zur Produktion und zur Geschäftstätigkeit zeigen. Die Indikatoren gehen zurück, ebenso wie die Einzelhandelsumsätze. Insgesamt verlangsamt sich die Wirtschaft, was angesichts der Verschärfung der Geldpolitik nicht überraschend ist. Die Wirtschaftsleistung befindet sich zwar immer noch knapp über der negativen Zone, aber eine Rezession liegt noch nicht vor. Die Auftritte einiger Vertreter der Europäischen Zentralbank haben den Markt nicht mit neuen Informationen versorgt. Insgesamt haben die Mitglieder des geldpolitischen Ausschusses schon lange keine neuen Pläne mehr bekannt gegeben und ihre Position zur Geldpolitik nicht geändert. In den Vereinigten Staaten war das makroökonomische Umfeld in dieser Woche deutlich stärker, aber es hat, wie bereits erwähnt, das Währungspaar erst am Freitag wirklich beeinflusst. Die Volatilität beim Euro bleibt weiterhin "durchschnittlich".

Handelsplan für die Woche vom 10. bis 14. Juli:

1) Im 24-Stunden-Zeitrahmen bleibt das Paar in einer Konsolidierungsphase, und die Linien des Ichimoku-Indikators sind derzeit nicht stark und liefern keine Signale. Obwohl sich die zwei Hauptlinien des Indikators unten befinden, zweifeln wir stark an einer Fortsetzung des Aufwärtstrends. Die Konsolidierung zieht sich deutlich hin, und das Paar kann den Bereich von 1,05-1,11$ immer noch nicht verlassen. Wir gehen davon aus, dass der Preis darin verbleiben wird. Es gibt keine Grundlage für einen Anstieg über 1,1100, und es muss zunächst auf das Niveau von 1,0500 fallen, um dann mit einer weiteren Abwärtsbewegung zu rechnen. Langfristige Käufe sollten derzeit nicht in Betracht gezogen werden.

2) Was den Verkauf des Währungspaares Euro/Dollar betrifft, so kann dieser im 24-Stunden-Zeitrahmen nach dem Überwinden der Kijun-Sen-Linien und Senkou Span B in Richtung des Bereichs von 1,05-1,06$ eröffnet werden. Der Euro bleibt überkauft, daher ist ein Rückgang die wahrscheinlichere Option.

Erläuterungen zu den Abbildungen:

Support- und Widerstandsniveaus, Fibonacci-Retracement-Level - dies sind Ziele beim Eröffnen von Käufen oder Verkäufen. In ihrer Nähe können Take-Profit-Levels platziert werden.

Die Indikatoren Ichimoku (Standard-Einstellungen), Bollinger Bands (Standard-Einstellungen) und MACD (5, 34, 5) werden verwendet.

Indikator 1 auf den COT-Diagrammen - die Nettogröße der Position jeder Händlerkategorie.

Indikator 2 auf den COT-Diagrammen - die Nettogröße der Position für die Gruppe "Non-commercial".