Das Währungspaar Euro-Dollar schloss die Handelswoche bei 1,1227 und spiegelte damit sowohl die Schwäche des Greenbacks als auch die Stärke der Eurozone-Währung wider. Der "Freitagsfaktor" half den Bären von EUR/USD nicht: Trotz Gewinnmitnahmen bei Long-Positionen fiel das Paar nicht zurück, sondern blieb im mittleren Bereich des Tagespreisbereichs stehen (das Freitagshoch wurde bei 1,1245 festgelegt, das Tief bei 1,1205).

Kalte Dusche für Dollar-Bullen

Insgesamt stieg der Preis in einer Woche um mehr als 250 Punkte und erreichte ein 16-Monatshoch, was auf einen impulsiven Anstieg hinweist. Hier muss man noch einmal einen wichtigen Punkt betonen - der Anstieg nach Norden wurde nicht nur durch die Schwäche des US-Dollar, sondern auch durch die Stärke des Euro bedingt. Diese Kombination signalisiert eine nachhaltige Aufwärtsbewegung, obwohl viel von den Ergebnissen der Juli-Sitzungen der Federal Reserve und der Europäischen Zentralbank abhängen wird, die am Ende des Monats stattfinden werden. Derzeit stehen die Käufer des EUR/USD-Paares aufgrund der schwachen Inflation in den USA im Juni und des aggressiven Protokolls der EZB-Sitzung im Juni auf der Gewinnerseite. Das reichte aus, um das Währungspaar in eine neue Preisspanne zu bringen, deren Grenzen zwischen 1,1050 und 1,1250 liegen. Aber für einen weiteren Anstieg, mit einem Höchststand um die 15er Marke, sind zusätzliche Informationen erforderlich - sowohl von der Federal Reserve als auch von der Europäischen Zentralbank.

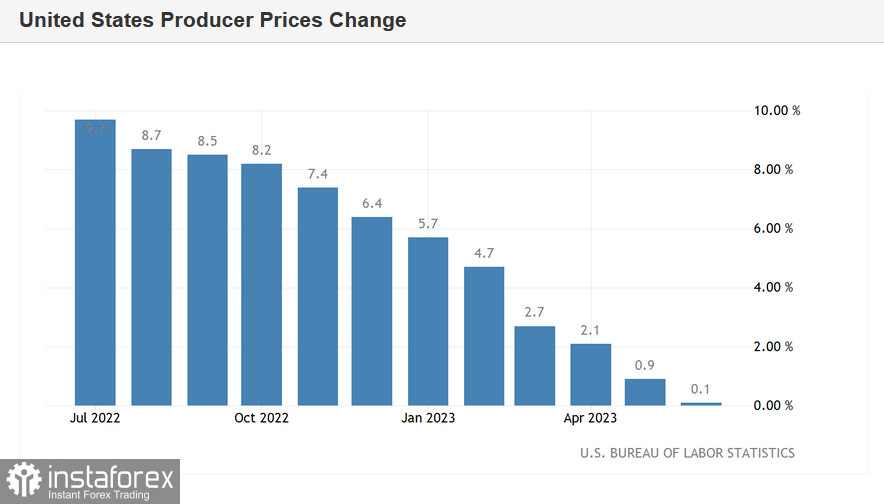

Diese Woche wurden in den USA wichtige Inflationsberichte veröffentlicht. Wir haben die Dynamik des Anstiegs des Verbraucherpreisindex, des Produzentenpreisindex und des Importpreisindex erfahren. Alle drei Berichte sind im "roten Bereich" erschienen, was eine Verlangsamung der Inflation in den USA widerspiegelt. Zum Beispiel ist der Gesamtproduzentenpreisindex auf Jahresbasis auf 0,1% gefallen - dies ist die schwächste Wachstumsrate seit August 2020. Der gestern veröffentlichte Importpreisindex hat ebenfalls ein Zweijahrestief erreicht und steht bei -6,1% (der niedrigste Stand seit Mai 2020). Der Exportpreisindex ist um -12,0% gesunken.

Angesichts solcher Ergebnisse hat sich in Fachkreisen die Diskussion über die Perspektiven einer Verschärfung der Geldpolitik der Federal Reserve in diesem Jahr entwickelt. Einerseits besteht kein Zweifel daran, dass die Fed die Zinsen auf ihrer Sitzung im Juli um 25 Basispunkte erhöhen wird (die Wahrscheinlichkeit dieses Szenarios beträgt 93% gemäß dem CME FedWatch-Tool). Andererseits besteht auf dem Markt Zweifel daran, dass die Zentralbank in diesem Jahr eine weitere Erhöhung vornimmt (und überhaupt im Rahmen des aktuellen Zyklus). Die oben genannten Inflationsberichte haben diese Zweifel nur verstärkt: beispielsweise beträgt die Wahrscheinlichkeit einer Zinserhöhung im September derzeit nur 11%. Aufgrund dieser Zweifel ist das Währungspaar EUR/USD gestiegen.

Alle gegen den Dollar

Inflationsveröffentlichungen haben die prognostische Konstruktion, die im Wesentlichen von Jerome Powell errichtet wurde, zerstört. Der Vorsitzende der Fed gab im Juni eine recht falkenhafte Rhetorik von sich und verstärkte damit die falkenhaften Erwartungen des Marktes hinsichtlich weiterer Maßnahmen der Fed. Ein "kalte Dusche" in Form von CPI und PPI hat die Dollar-Bullen ernüchtert, woraufhin der Greenback einem erheblichen Druck ausgesetzt war (der US-Dollar-Index tauchte zum ersten Mal seit April unter die Marke von 99 Punkten).

Auch die Äußerungen einiger Vertreter der Fed, deren Rhetorik überraschend falkenhafter Natur war, halfen dem Dollar nicht. Insbesondere Christopher Waller und Mary Daly erklärten einstimmig, dass es noch zu früh sei, von einem Sieg über die Inflation zu sprechen - die Fed müsste ihre geldpolitischen Maßnahmen weiter verschärfen, um dies zu erreichen.

Aber die Händler haben die verbalen Signale praktisch ignoriert. Erstens ist die Juli-Erhöhung bereits auf dem Markt eingepreist, daher funktionieren zusätzliche Hinweise der Fed-Vertreter "nicht". Waller und Daly haben sich auf allgemeine Aussagen beschränkt, ohne dabei die Anzahl der erforderlichen (aus ihrer Sicht) Erhöhungen zu präzisieren. Inzwischen sind viele Experten (insbesondere Analytiker der Commerzbank) zuversichtlich, dass der aktuelle Zinserhöhungszyklus bald abgeschlossen sein wird und die Runde im Juli den "Schlussakkord" darstellt. Zweitens stellt der Markt angesichts der verlangsamten Inflation in den USA die Frage, wie lange der Zinssatz auf diesem erreichten Niveau bleiben wird? Insbesondere warnten Devisenstrategen der genannten Commerzbank, dass angesichts des aktiven Rückgangs der Inflation und schwächerer Wirtschaftsdaten der Markt immer mehr damit rechnen kann, dass die Leitzinsen "nicht für eine längere Zeit auf hohen Niveaus bleiben". Darüber hinaus wird ihrer Meinung nach eine Zinssenkung bis zum Jahresende und darüber hinaus "immer wahrscheinlicher".

Mit anderen Worten steht die skeptische Markthaltung im Gegensatz zur aggressiven Haltung von Waller und Daly. Andere Vertreter der Fed haben sich noch nicht zu den Inflationsberichten geäußert, aber angesichts der Dynamik des Greenbacks dürften die entsprechenden Schlussfolgerungen bereits gezogen worden sein - und diese Schlussfolgerungen sprechen nicht für die amerikanische Währung.

Angesichts der Schwächung des Greenbacks fühlt sich der Euro recht selbstbewusst, wie die wichtigsten Cross-Paare mit seiner Beteiligung zeigen. Das Protokoll der Juni-Sitzung der EZB, das letzte Woche veröffentlicht wurde, unterstützt die gemeinsame Währung. Aus dem Text des Dokuments geht hervor, dass die geplante weitere Zinserhöhung am 27. Juli (die neunte seit dem letzten Sommer) höchstwahrscheinlich nicht die letzte sein wird. Im Protokoll wird angegeben, dass der EZB-Rat die Möglichkeit einer Zinserhöhung "auch nach Juli" prüfen könnte, wenn dies erforderlich wäre.

Ich erinnere daran, dass Christine Lagarde während ihrer letzten Rede (im Rahmen des Forums der EZB in Sintra) die weiteren Schritte in Richtung einer Straffung der Geldpolitik nach der Juli-Sitzung in Frage gestellt hat. Wie wir sehen, bleibt die Gesamtstimmung der Europäischen Zentralbank immer noch hauptsächlich falkenhaft. Diese Tatsache hat dem Euro zusätzliche Unterstützung gegeben.

Fazit:

Die unbestreitbaren Gewinner der vergangenen Woche waren die Käufer des EUR/USD-Paares. Dies geschah hauptsächlich aufgrund der Schwäche des Greenbacks. Allerdings konnte der Euro dank des aggressiven Protokolls der Europäischen Zentralbank seine Positionen ebenfalls stärken. Der Dollar hingegen hat eine wichtige fundamentale Trumpfkarte verloren, und diese Verlust ist nicht von taktischer, sondern von strategischer Natur. Die plötzliche Abnahme der Inflationszahlen wird sich gegen Ende des Monats negativ auf die Dollar-Bullen auswirken, wenn die US-amerikanische Aufsichtsbehörde ihr Urteil verkündet.

Die Sitzungen der Federal Reserve und der Europäischen Zentralbank finden am 25.-26. und 27. Juli statt, daher werden Käufer und Verkäufer des EUR/USD-Paares in der nächsten Woche vorsichtiger agieren. Es ist wahrscheinlich, dass das Paar in der Schwebe bleibt und auf die wichtigsten Ereignisse des Monats wartet.