Unglück kommt selten allein. Die europäische Industrie beginnt an Schwung zu verlieren, nachdem ein rasantes Wachstum durch einen vorgezogenen Anstieg der US-Importe angetrieben wurde. Der Euroraum ist ein Nettoölimporteur, daher wirft die durch den Nahostkonflikt ausgelöste Brent-Rallye einen Schatten auf die Aussichten der Eurozone. In der Zwischenzeit haben deutsche Anleihen versagt, als sicherer Hafen zu fungieren, und deren Ausverkauf führte zu einem Rückgang des EUR/USD.

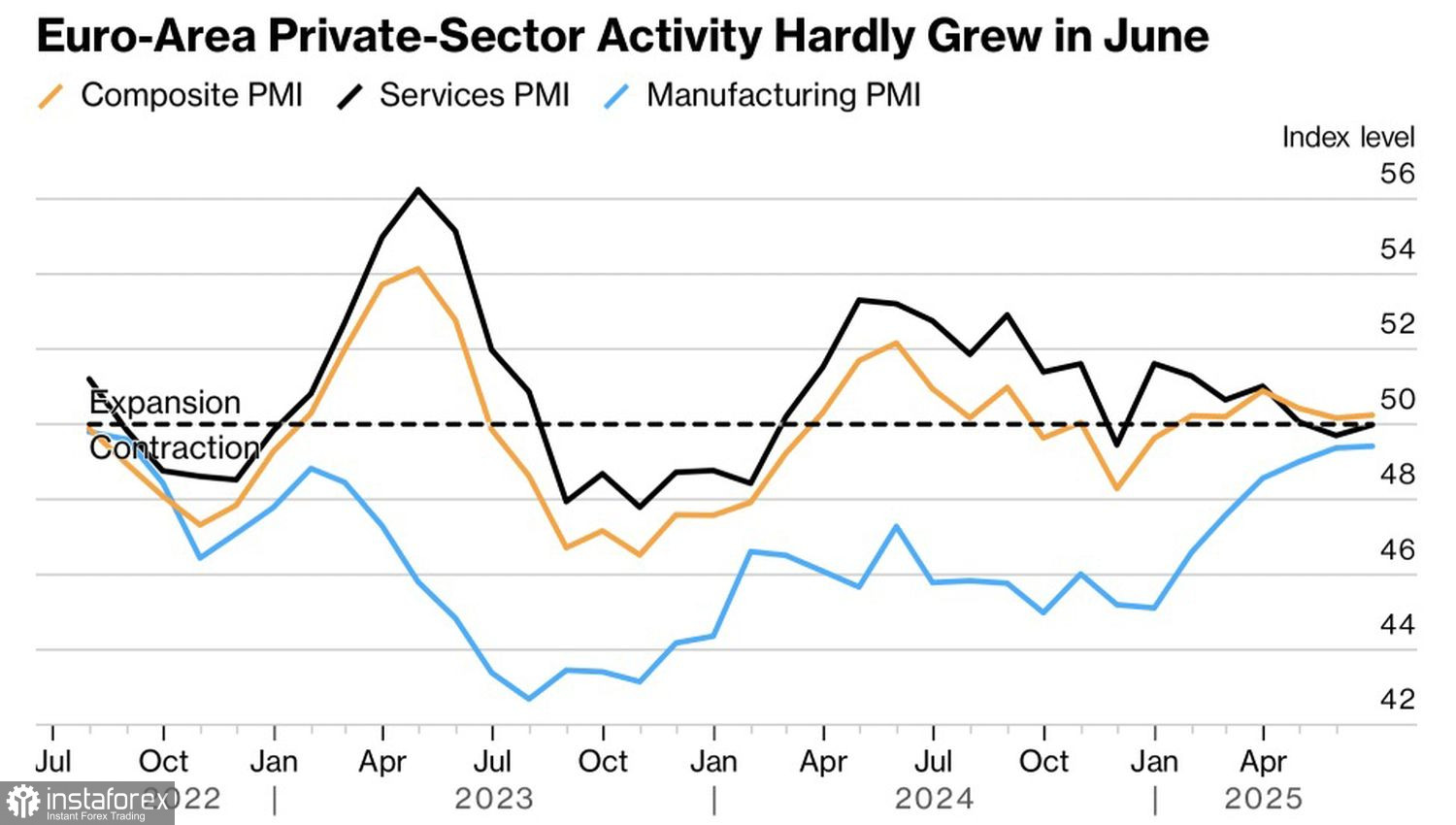

Im Juni wuchs die Geschäftstätigkeit in der Währungsunion kaum—sie stieg nur auf 50,2 und verfehlte die Erwartungen der Bloomberg-Analysten. Der Einkaufsmanagerindex (PMI) für das verarbeitende Gewerbe konnte 36 Monate in Folge nicht über die kritische Marke von 50 steigen, während der Dienstleistungssektor kaum expandiert. Diese Zahlen deuten auf eine Stagnation im zweiten Quartal hin, nach einem Wachstum im ersten Quartal, das durch einen Anstieg der US-Importe getrieben wurde.

Trends der Geschäftstätigkeit in der Eurozone

Auf den ersten Blick mag die Situation nicht alarmierend erscheinen, da die Inflation unter Kontrolle zu sein scheint. Ja, die BIP-Wachstumsprognose der Europäischen Zentralbank von +0,9% für 2025 wirkt übermäßig optimistisch, aber das Handelsabkommen der EU mit den USA könnte die Unsicherheit verringern, und Deutschlands fiskalische Anreize könnten der Wirtschaft einen Schub geben. Leider hat der Israel-Iran-Konflikt sowohl der Eurozone als auch dem Euro einen Schlag versetzt.

Die Eurozone ist Netto-Ölimporteur. Je höher der Brentpreis steigt, desto mehr steigen die Kosten für Unternehmen. Das sind schlechte Nachrichten für die europäischen Aktienindizes, die kürzlich zu einem wichtigen Treiber der EUR/USD-Rally im Jahr 2025 geworden waren. Es wird auch schwieriger, das Argument aufrechtzuerhalten, dass die Inflation „verankert“ ist. Der Ölpreisanstieg erhöht das Risiko beschleunigter Verbraucherpreise und bindet der EZB die Hände. Christine Lagarde und ihre Kollegen könnten die Idee begrüßen, der Wirtschaft mit einer erneuten Senkung des Einlagenzinssatzes einen Rettungsanker zuzuwerfen, aber das können sie nicht. Es besteht ein erhebliches Risiko, dass der Verbraucherpreisindex das Inflationsziel erneut überschreitet, und der EZB bleiben nur begrenzte Werkzeuge.

Es schien, als hätte der US-Dollar längst seinen Status als ultimatives sicherer Hafen verloren. Die Politik von Donald Trump trieb Investoren von einem Glauben an die amerikanische Exzeptionalität hin zu Strategien des „Amerika-Verkaufs“. Der Konflikt im Nahen Osten hat jedoch die Nachfrage nach dem Greenback als Zufluchtsort wiederbelebt. Im Gegensatz dazu werden deutsche Anleihen—die einst als Alternative angesehen wurden—schnell abgestoßen. Der Dollar mag etwas an Vertrauen verloren haben, aber der Euro ist noch nicht bereit, seinen Platz einzunehmen.

Infolgedessen zeigt die Wirtschaft der Eurozone Schwächeanzeichen, und steigende Ölpreise könnten die Situation verschlimmern. Europäische Aktien und Anleihen werden verkauft, was den EUR/USD-Bullen ihrer wichtigsten Vorteile beraubt. Nur eine Deeskalation des Nahostkonflikts oder eine Wiederbelebung der Handelskriege könnte diesen Trend umkehren.

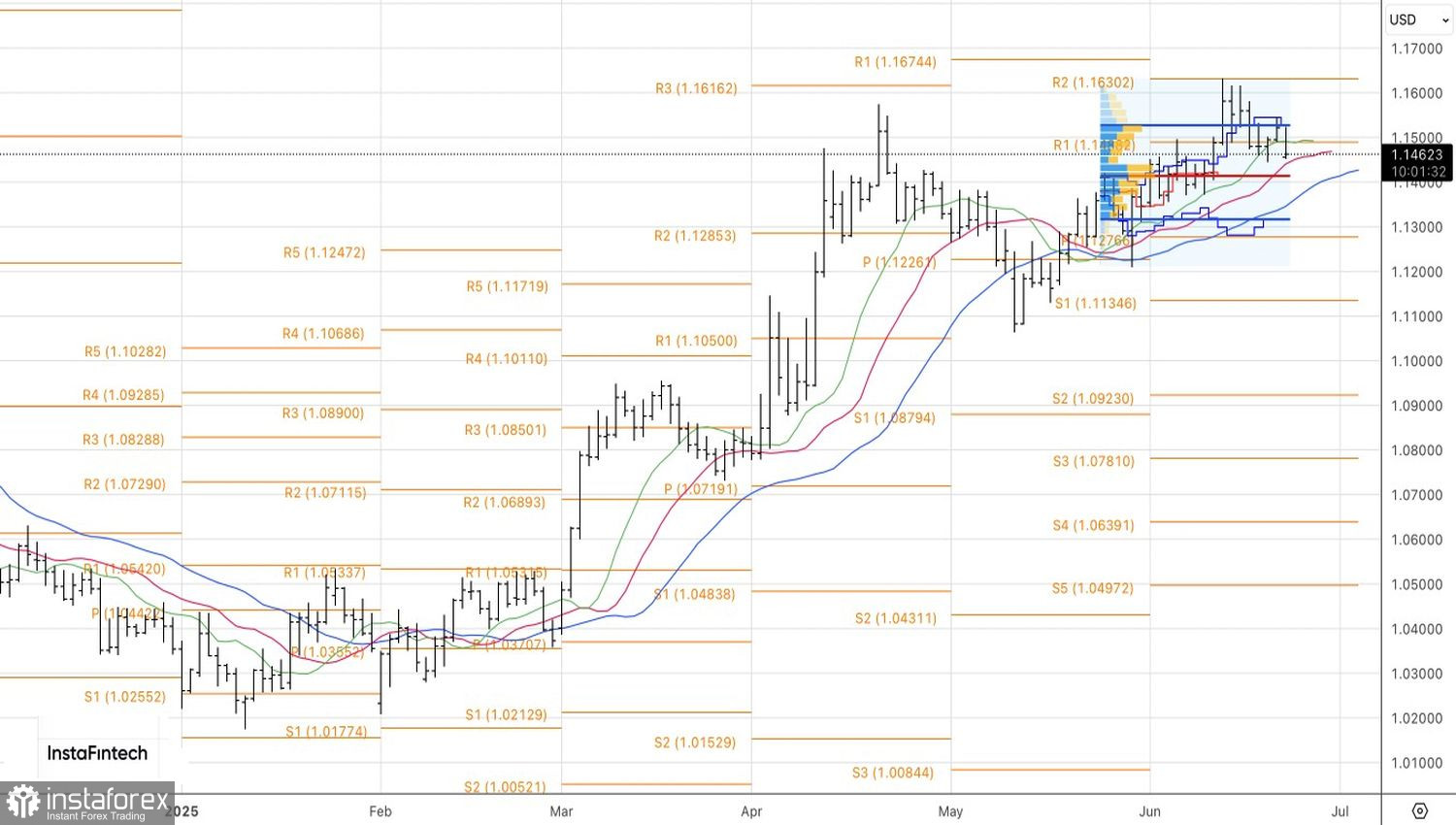

Aus technischer Sicht zeigt das tägliche EUR/USD-Diagramm, dass das Scheitern der Bullen, die Preise außerhalb des fairen Wertbereichs von 1,131–1,153 zu bewegen, auf Schwäche hindeutet und eine Verkaufsgelegenheit schafft. Ein Rückprall von 1,141 oder 1,131 würde jedoch eine Umkehrung rechtfertigen und die Eröffnung von Long-Positionen begründen.